Cuộc đua gay cấn, đến lượt Chứng khoán KIS được chấp thuận tăng vốn thêm hơn 1.100 tỷ đồng

Nếu đợt phát hành thành công, KIS sẽ huy động được hơn 1.100 tỷ đồng. Theo đó, vốn điều lệ của công ty sẽ tăng lên gần 3.800 tỷ đồng.

CTCP Chứng khoán KIS Việt Nam (KIS) thông báo đã được UBCKNN chấp thuận phương án phát hành cổ phiếu cho cổ đông hiện hữu.

Cụ thể, Chứng khoán KIS Việt Nam dự kiến phát hành cho các cổ đông hiện hữu gần 117 triệu cổ phiếu với tỷ lệ 100:45. Giá chào bán dự kiến bằng mệnh giá 10.000 đồng/cổ phiếu.

Nếu đợt phát hành thành công, KIS sẽ huy động được hơn 1.100 tỷ đồng. Theo đó, vốn điều lệ của công ty sẽ tăng lên gần 3.800 tỷ đồng.

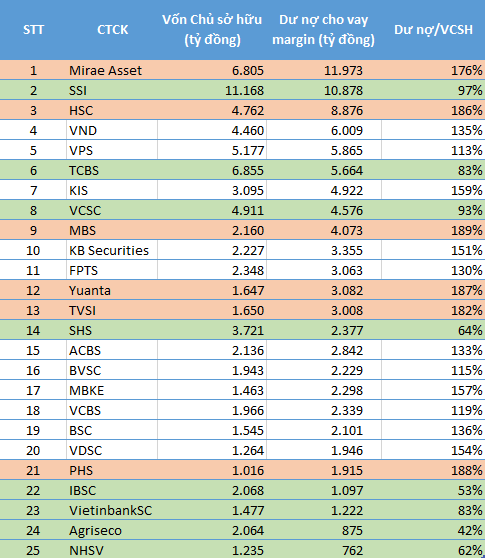

Nguồn tiền vốn thu được sẽ được sử dụng bổ sung vào vốn hoạt động kinh doanh của công ty, phục vụ cho việc mở rộng các nghiệp vụ kinh doanh đặc biệt là nhu cầu margin đang rất lớn của thị trường. Tính đến cuối quý 1/2021, dư nợ margin KIS ở mức 4.900 tỷ đồng, tỷ lệ Dư nợ margin/VCSH ở mức cao là 159%. Nếu không sớm tăng vốn, KIS sẽ khó có khả năng mở rộng cho vay margin trong thời gian tới trong bối cảnh thị trường đang rất "nóng" với sự tham gia ồ ạt của các nhà đầu tư mới.

Kết quả kinh doanh năm 2020, doanh thu KIS đạt hơn 892 tỷ đồng, mức lãi sau thuế tăng trưởng 56% lên mức 198 tỷ đồng. Bước sang năm 2020, KIS lên kế hoạch lãi sau thuế đạt mức 290 tỷ đồng, tương đương mức tăng trưởng kỳ vọng đạt 46%.

Quý 1/2021 ghi nhận mức doanh thu kỷ lục của KIS, đạt trên 723 tỷ đồng và gấp hơn 5 lần so với cùng kỳ năm trước. Theo đó lợi nhuận sau thuế tăng trưởng 300% so với quý 1/2020 lên mức 104 tỷ đồng. Như vậy so với kế hoach đề ra, chỉ riêng quý 1 đã hoàn thành 36% lãi sau thuế theo kế hoạch năm 2021.

Cuộc đua tăng vốn của các CTCK đáp ứng nhu cầu margin thị trường

Những quý gần đây, dư nợ margin trên thị trường liên tiếp lập kỷ lục, tính tới cuối quý 1/2021 lập đỉnh mới 110.000 tỷ đồng (~4,8 tỷ USD). Theo đó, không bất ngờ nếu các kỷ lục mới tiếp tục được lập trong thời gian tới, khi sự cố nghẽn lệnh được khắc phục từ đó đẩy thanh khoản thị trường lên tầm cao mới.

Tuy vậy, thực tế hiện nay khá nhiều CTCK top đầu đang tiệm cận mức giới hạn cho vay khi dư nợ/VCSH đã gần 2 lần. Việc tăng VCSH từ việc tích lũy lợi nhuận giữ lại khá chậm, thậm chí là không ổn định dựa trên biến động thị trường. Do đó, các CTCK đã đẩy mạnh phương án phát hành cổ phiếu để gia tăng khả năng cho vay, đón đầu xu hướng bùng nổ thanh khoản thị trường trong thời gian tới.

Nhiều CTCK tiệm cận giới hạn cho vay vào cuối quý 1

Cụ thể, Chứng khoán VNDIRECT đã thông qua việc phát hành hơn 220 triệu cổ phiếu tăng vốn cho cổ đông hiện hữu; HSC cũng vừa hoàn tất lấy ý kiến cổ đông về việc phát hành 152,52 triệu cổ phiếu. Tương tự, VCSC đã thông qua phương án 166,5 triệu cổ phần (tỷ lệ 1:1) để tăng vốn lên 3.330 tỷ đồng; MBS thông qua phương án tăng vốn lên 2.676 tỷ đồng từ việc phát hành ESOP, chào bán cho cổ đông, trả cổ tức. Chứng khoán SSI cũng phát hành gần 47 triệu cổ phiếu để chuyển cho lô trái phiếu trị giá 1.150 tỷ đồng.

Bên cạnh đó là hàng loạt các CTCK nhỏ đã và đang có kế hoạch nâng vốn lên 1.000 tỷ đồng như trường hợp Pinetree, Đại Nam (DNSE), Đà Nẵng (DNSC), Everes (EVS), An Bình (ABS)…để tăng cường năng lực tài chính, đáp ứng dịch vụ cho giới đầu tư.

Doanh Nghiệp Tiếp Thị