3 ‘ông lớn’ ngành dầu khí PV Oil, PV Power và Lọc dầu Dung Quất sẽ đồng loạt IPO trong quý I/2018

3 doanh nghiệp lớn đầu ngành của PVN sẽ tổ chức IPO trong vòng 3 tháng kể từ ngày 8/12 sau khi đã được Chính phủ phê duyệt phương án cổ phần hóa.

Phó thủ tướng Vương Đình Huệ vừa ký quyết định phê duyệt phương án cổ phần hóa tại 3 công ty lớn thuộc Tập đoàn Dầu khí Việt Nam (PVN) là Công ty TNHH một thành viên Lọc hóa dầu Bình Sơn (BSR), Tổng công ty Điện lực dầu khí Việt Nam (PV Power) và Tổng công ty Dầu Việt Nam (PV Oil).

Lọc dầu Bình Sơn (BSR) có giá 2 tỷ USD

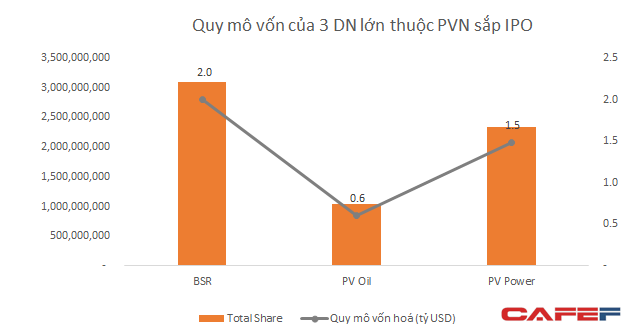

Trong đó, Công ty Lọc hóa dầu Bình Sơn ( BSR ) - đơn vị quản lý, vận hành Nhà máy Lọc dầu Dung Quất có quy mô vốn điều lệ được phê duyệt là 31.000 tỷ đồng. BSR là quy mô lớn nhất trong 3 DN cổ phần hóa lần này và là DN lớn nhất sẽ IPO từ trước đến nay.

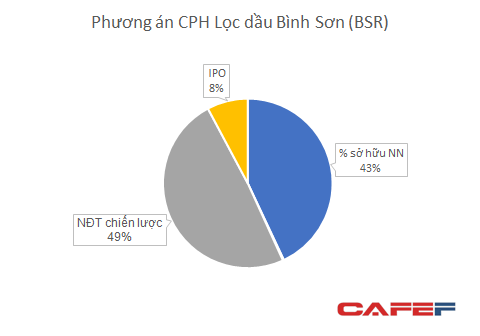

Số cổ phần dự kiến phát hành lần đầu ra công chúng (IPO) là gần 242 triệu chiếm 7,79% vốn điều lệ. Mức giá khởi điểm đấu giá là 14.600 đồng/cổ phần. Tại mức giá này, BSR được định giá khoảng 2 tỷ USD.

Tập đoàn Dầu khí Việt Nam (PVN) sẽ nắm giữ 43% vốn điều lệ sau cổ phần hoá, đồng thời 6,5 triệu cổ phần còn lại sẽ được bán ưu đãi cho người lao động.

Theo kế hoạch, BSR cũng sẽ bán hơn 1.5 triệu cổ phần, tương đương 49% vốn cho nhà đầu tư chiến lược. Các nhà đầu tư nước ngoài được tham gia mua cổ phần BSR với tỷ lệ tối đa là 49% vốn điều lệ theo quy định hiện hành.

Yêu cầu đặt ra đối với các NĐT chiến lược của BSR là phải có vốn chủ sở hữu trên báo cáo tài chính kiểm toán tại năm tài chính gần nhất so với thời điểm chào bán tối thiểu là từ 10.000 tỷ đồng trở lên và kết quả hoạt động sản xuất kinh doanh 2 năm gần nhất đã kiểm toán tính đến thời điểm đăng ký mua cổ phần có lãi, không có lỗ lũy kế; Ưu tiên các nhà đầu tư chiến lược có kinh nghiệm vận hành nhà máy lọc dầu và/hoặc có tiềm lực về thị trường/có hệ thống phân phối xăng dầu để hỗ trợ doanh nghiệp sau cổ phần hóa;...

Gần đây, BSR cũng đã công bố báo cáo kết quả kinh doanh và thông tin tài chính dù chưa thực sự đầy đủ. Kết quả kinh doanh trong 6 tháng đầu năm 2017, BSR đạt 38.652 tỷ đồng doanh thu thuần, tăng 15,4% so với cùng kỳ năm 2016. Lợi nhuận sau thuế cũng tăng vọt 266% lên mức 3.832 tỷ đồng.

Trước đó, năm 2016 của BSR đạt tổng doanh thu 73.598 tỷ đồng, giảm 22,6%; lợi nhuận sau thuế đạt 4.492 tỷ đồng, giảm 27,5% so với thực hiện trong năm 2015. Tại thời điểm 30/6/2017, BSR có tổng nguồn vốn 55.015 tỷ đồng. Trong đó, 33.932 tỷ đồng vốn chủ sở hữu và phần còn lại là nợ phải trả.

PV Power được định giá gần 1,5 tỷ USD

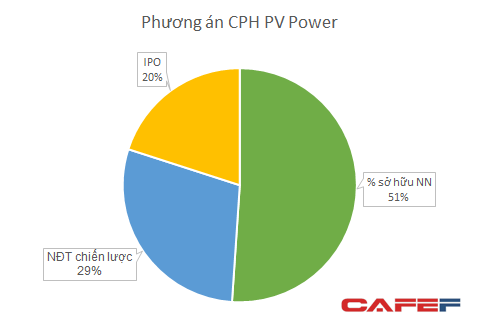

Theo quyết định phê duyệt phương án cổ phần hóa, vốn điều lệ của PV Power là 23.418 tỷ đồng. Số cổ phần bán đấu giá công khai là 468 triệu cổ phần, chiếm 20% vốn điều lệ. Giá bán khởi điểm khi đấu giá là 14.400 đồng/cổ phần. Ở mức giá này, tổng giá trị vốn hóa thị trường của công ty khoảng 1,48 tỷ USD.

PVN nắm giữ 51% vốn điều lệ. Tỷ lệ này có thể giảm xuống từ năm 2019, phụ thuộc vào quá trình tái cấu trúc các khoản nợ và đàm phán với các bên cho vay.

Số cổ phần bán cho nhà đầu tư chiến lược là 676 triệu cổ phần, chiếm gần 29% vốn điều lệ. Nhà đầu tư chiến lược phải kinh doanh có lãi trong 2 năm gần nhất, không có lỗ lũy kế. Đồng thời cam kết không chuyển nhượng cổ phần trong 5 năm.

PV Power thành lập năm 2007 và thuộc 100% sở hữu của PVN. PV Power hiện có 1 nhà máy nhiệt điện chạy than – Nhà máy Vũng Áng với công suất 1.200 MW; 3 nhà máy nhiệt điện chạy khí gồm Cà Mau 1 & 2 (1.500 MW), Nhơn Trạch 1 (450 MW), Nhơn Trạch 2 (750 MW); 3 nhà máy thủy điện gồm Hua Na (180 MW), Dak Drinh (125 MW) và Nậm Cát (3,2 MW). Tổng công suất các nhà máy trên là 4.208,2 MW; bằng 12% công suất phát điện cả nước.

Theo CTCK HSC ước tính PV Power sẽ đạt mức doanh thu thuần đạt 31.500 tỷ đồng trong năm 2017, tăng trưởng 12% và 1.900 tỷ đồng lợi nhuận sau thuế, tăng trưởng 25% so với cùng kỳ. Riêng trong 9 tháng đầu năm, HSC ước tính doanh thu thuần và lợi nhuận trước thuế của PV Power lần lượt đạt 23.100 tỷ đồng và 1.664 tỷ đồng.

PV Oil: Cổ đông Nhà nước giảm sở hữu xuống 35,1%

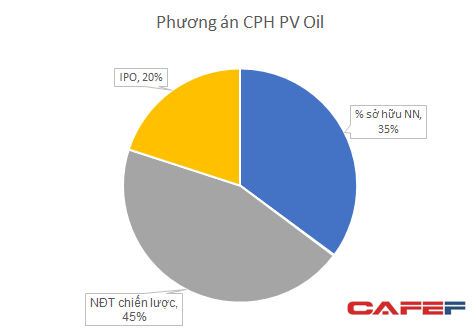

Vốn điều lệ của PVOil được xác định là 10.342 tỷ đồng. PV Oil sẽ bán đấu giá công khai là gần 207 triệu cổ phần, chiếm 20% vốn điều lệ tại HOSE trong vào cuối tháng 1/2018.

Mức giá khởi điểm là 13.400 đồng/ cổ phần. Tại mức giá này, quy mô vốn hóa của PV Oil là 13.859 tỷ đồng, tương đương khoảng 610 triệu USD.

Đáng chú ý, PVN sẽ chỉ còn nắm giữ 35,1% vốn điều lệ sau cổ phần hoá. Hơn 462 triệu cổ phần được bán cho nhà đầu tư chiến lược, chiếm 44,72% vốn điều lệ.

Tuy vậy, PVN cũng yêu cầu đặc biệt đối với các nhà đầu tư chiến lược là phải cam kết không chuyển nhượng cổ phần tại PVOil tối thiểu trong 10 năm.

Nhà đầu tư nước ngoài được tham gia mua cổ phần tại PVOIL với tỷ lệ sở hữu tối đa là 49% vốn điều lệ. Ngoài ra, người lao động được mua ưu đãi khoảng 1,8 triệu cổ phần, chiếm 0,18% vốn điều lệ.

PVOil hiện là phân phối xăng dầu lớn thứ 2 sau Petrolimex với 22% thị phần. Năm ngoái, công ty đạt doanh số khoảng 34 nghìn tỷ đồng và lợi nhuận trước thuế 530 tỷ đồng.

Năm 2017, PVOil ước tính doanh thu hợp nhất đạt 55,5 nghìn tỷ đồng và lợi nhuận trước thuế hợp nhất đạt 520 tỷ đồng, vượt 63% về doanh thu và 36% về lợi nhuận so với kế hoạch đã đề ra.