3 rào cản lớn cần đạt nếu muốn niêm yết tại Mỹ thông qua SPAC: Công bố thông tin, kiểm soát nội bộ và định giá

Bloomberg đưa tin VinFast đang có kế hoạch IPO tại Mỹ huy động về 2 tỷ USD, định giá ít nhất 50 tỷ USD

SPAC cung cấp cho các công ty tư nhân một lộ trình nhanh hơn đến thị trường đại chúng so với các phương thức niêm yết khác, chẳng hạn như phát hành cổ phiếu lần đầu ra công chúng truyền thống. Nhưng việc sáp nhập của một công ty với SPAC đối mặt với những thách thức xung quanh việc định giá và kiểm soát nội bộ.

Giám đốc tài chính tại doanh nghiệp hợp nhất với công ty mua lại có mục đích đặc biệt (SPAC) phải đối mặt với những trở ngại trong việc chuẩn bị cho công tác định giá và thiết lập các kiểm soát nội bộ trong một khoảng thời gian ngắn, khi các cơ quan quản lý Mỹ đang tăng cường giám sát các giao dịch.

SPAC, bản chất là một công ty chứa tiền mặt, cung cấp cho các công ty tư nhân một lộ trình nhanh hơn đến thị trường đại chúng so với các hình thức niêm yết khác như phát hành lần đầu ra công chúng.

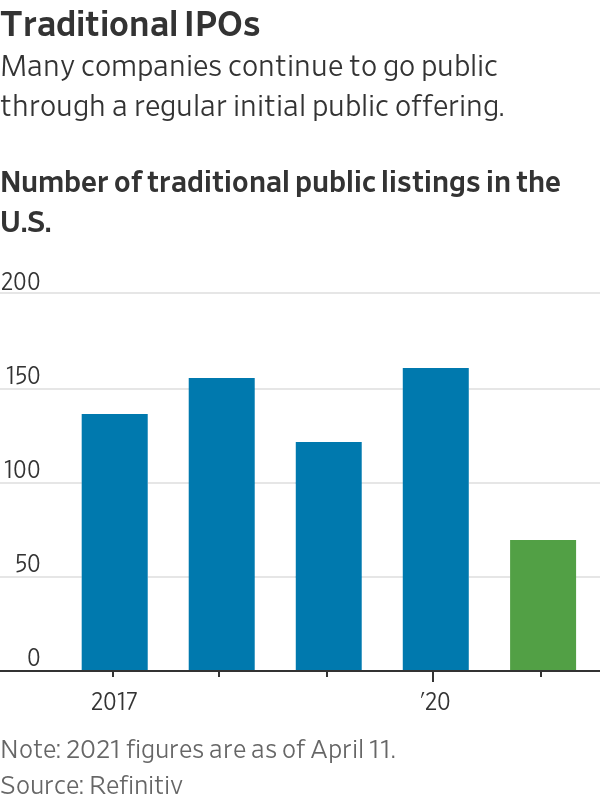

Theo dữ liệu từ Refinitiv, tính đến ngày 11/4, 23 công ty đã sáp nhập với SPAC so với 19 công ty cùng kỳ năm trước. Trong năm 2020, 54 giao dịch đã được thực hiện, tổng giá trị đạt 76,7 tỷ USD.

Hơn 380 SPAC có trụ sở tại Mỹ hiện đang tìm kiếm đối tác sáp nhập. Các SPAC buộc phải làm điều này trong vòng 2 năm kể từ thời điểm ra mắt.

Giám đốc tài chính tại các công ty mục tiêu phải đối mặt với nhiều thách thức về kế toán, đây là một trong những vấn đề quan trọng nhất.

1. Công bố thông tin

Các công ty muốn niêm yết công khai phải cập nhật báo cáo tài chính của mình để tuân thủ một loạt các quy tắc báo cáo phức tạp hơn. Việc báo cáo sai sót hoặc thiếu sự chuẩn bị có thể dẫn đến hậu quả nghiêm trọng, chẳng hạn như phải nộp hồ sơ điều chỉnh hoặc cưỡng chế theo quy định.

Theo công ty nghiên cứu Audit Analytics, các công ty có nhiều khả năng sẽ lập lại hồ sơ tài chính của mình trong hai năm đầu tiên sau khi sáp nhập SPAC. Trong thập kỷ qua, 11,7% giao dịch SPAC phải điều chỉnh lại trong năm đầu tiên, tiếp theo là 15,7% trong năm thứ hai. Chỉ số giảm xuống trung bình 5,3% trong giai đoạn từ năm thứ 3 đến năm thứ năm.

Ngược lại, kể từ năm 2010, các công ty liên quan đến sáp nhập và mua lại đã phải điều chỉnh lại báo cáo tài chính trong 6,3% trường hợp mỗi năm năm đầu tiên sau thỏa thuận.

Sự khác biệt phần lớn là do các công ty hợp nhất với SPAC phải đối mặt với những thách thức về kế toán, bao gồm kiểm soát nội bộ và kế toán với các công cụ tài chính, vốn ít phổ biến trong các giao dịch khác, ông Derryck Coleman - Giám đốc phân tích tại Audit Analytics cho biết.

180 Life Sciences, công ty công nghệ sinh học có trụ sở tại Menlo Park, California đã hợp nhất với KBL Merger Corp. IV, một SPAC vào tháng 11 năm ngoái.

Khoảng 3 tháng sau khi giao dịch thực hiện, công ty hợp nhất đã lập lại hai bộ báo cáo tài chính để báo cáo các khoản nợ phải trả chưa được ghi nhận trước đó và bổ sung các thuyết minh liên quan đến một số khoản nợ nhất định của SPAC. Tổng nợ phải trả đã tăng lên 6,28 triệu USD so với chỉ 4 triệu USD của báo cáo trước đó.

SPAC thường không có tài sản vì chúng không có hoạt động kinh doanh cơ bản. Tuy nhiên, các công ty này thường có một số khoản nợ phải trả như một phần của vốn lưu động (ví dụ họ vay vốn để thanh toán các khoản phí liên quan đến việc mua lại).

Theo Stephen Moehrle, giáo sư kế toán tại Đại học Missouri, các SPAC được yêu cầu công khai các khoản nợ đáng kể trong báo cáo tài chính hoặc chú thích khi công khai.

Ủy ban Chứng khoán và Giao dịch (SEC) gần đây kêu gọi các công ty và SPAC cần nắm bắt đầy đủ, tuân theo các quy tắc kế toán và báo cáo. Cơ quan quản lý chứng khoán Mỹ xem xét các thông tin mà các nhà tài trợ SPAC cung cấp khi họ gây quỹ cũng như các tài liệu sáp nhập mà họ nộp khi hợp nhất với một công ty.

Caitlyn Campbell, đối tác của công ty luật McDermott Will & Emery LLP và cựu luật sư của SEC cho biết, SEC có thể xem xét kỹ hơn các công ty niêm yết công khai thông qua SPAC để điều tra hành vi sai trái tiềm ẩn. Với sự gia tăng của các công ty hợp nhất với SPAC, có nguy cơ cao là một số trong số đó sẽ không thực hiện các nghĩa vụ của luật chứng khoán, bà nói. SEC từ chối bình luận.

2. Kiểm soát nội bộ

Các công ty đại chúng và bộ phận kế toán của họ phải chứng minh rằng họ có đủ các kiểm soát nội bộ với báo cáo tài chính. Những kiểm soát đó được yêu cầu bởi đạo luật Sarbanes – Oxley, bao gồm việc thiết lập hệ thống để xác minh số dư tài khoản và lưu giữ nguyên vật liệu.

So với hoạt động mua bán và sáp nhập khác, việc sáp nhập SPAC phải đối mặt với rủi ro cao hơn về việc kiểm soát không đầy đủ. Điều này có thể gây áp lực về thời gian và thiếu sự chuẩn bị, có thể dẫn đến hành động của SEC.

Coleman cho biết, một số công ty chỉ bắt đầu thiết lập các quy trình kiểm soát của họ khi các cuộc thảo luận sáp nhập bắt đầu.

"Điều này rút ngắn thời gian các công ty này phải thực hiện các biện pháp kiểm soát hiệu quả và thuê nhân viên có kỹ năng kế toán phù hợp", ông nói.

Các công ty mục tiêu có cổ phiếu đã được giao dịch trên sàn chứng khoán phải thích ứng với các quy tắc quản trị công ty của Mỹ, chẳng hạn như yêu cầu về trình độ của các thành viên ủy ban kiểm toán (ủy ban chịu trách nhiệm giám sát các báo cáo). Các sàn giao dịch lớn như Nasdaq yêu cầu ít nhất một thành viên trong ủy ban kiểm toán công ty phải tinh thông về tài chính, minh chứng bằng kinh nghiệm làm việc trong lĩnh vực tài chính – kế toán.

4D Pharma PLC, một nhà sản xuất dược phẩm có trụ trở tại Leeds, Anh đã hợp nhất với Longevity Acquisition Corp, một SPAC vào tháng 3, niêm yết trên Nasdaq. Công ty sau đó đã bổ nhiệm một giám đốc chuyên môn tài chính để hỗ trợ tuân thủ các yêu cầu của sàn giao dịch.

3. Định giá

Các công ty mục tiêu phải cung cấp thông tin chi tiết để hỗ trợ việc định giá tài sản của họ. Điều này có thể bao gồm bất động sản và các tài sản vô hình chẳng hạn như tên thương mại, tài sản trí tuệ, quan hệ khách hàng…

Mark Zyla, giám đốc điều hành tại Zyla Valuation Advisors LLC, đơn vị chuyên cung cấp dịch vụ này cho biết, một số SPAC sử dụng công ty định giá bên ngoài để đo lường giá trị hợp lý của tài sản mục tiêu.

Trong khi một số công ty gặp khó khăn trong việc thuê kiểm toán viên bên ngoài để kiểm toán báo cáo tài chính của họ, thì không có điểm nghẽn nào đối với các nhà điều hành muốn tham gia vào một công ty định giá. Có hàng nghìn công ty làm công việc này.

Khi việc sáp nhập hoàn tất, các nhà điều hành phải kiểm tra giá trị hợp lý của một số tài sản nhất định trong trường hợp có biến động kinh tế hoặc giá cổ phiếu của doanh nghiệp giảm mạnh để đảm bảo việc định giá vẫn chính xác. CFO sau đó có thể phải viết ra giá trị của những tài sản đó.

Vào tuần trước, một quan chức cấp cao của SEC đã cảnh báo các công ty hợp nhất với SPAC không được đưa ra các tuyên bố gây hiểu nhầm về sự tăng trưởng của họ. Các công ty không được phép đưa ra các số liệu tăng trưởng mà họ biết là không chính xác và các dự đoán của họ phải dựa trên các giả định hợp lý, SEC cho biết.

Các công ty cũng phải xem xét giá trị vốn chủ sở hữu của SPAC. Các nhà điều hành phải phân tích số lượng nhà đầu tư mà SPAC có và xác định tỷ lệ để chuyển cổ phần của họ hoặc chứng quyền thành cổ phần của pháp nhân mới. Tính toán đó sẽ xác định mức độ pha loãng của cổ đông.

Chứng quyền là thứ hấp dẫn mọi người đầu tư vào SPAC và nó cũng có thể được giao dịch.

Theo thông báo của SEC, một số SPAC đã hạch toán sau các chứng quyền được bán hoặc trao cho các nhà đầu tư. Trong một số trường hợp nhất định, chứng quyền nên được phân loại là nợ phải trả thay vì vốn chủ sở hữu. Cơ quan quản lý yêu cầu công ty phải tính toán định kỳ những thay đổi về giá trị chứng quyền.

Nhịp sống kinh tế