40 triệu cổ phiếu AME được thế chấp và cách Alphanam E&C 'đảo nợ'

AME hoạt động trong lĩnh vực xây dựng công trình. Ảnh minh hoạ: Trọng Hiếu.

Ngay sau khi hoàn tất phát hành riêng lẻ, Alphanam E&C đã gán toàn bộ 40 triệu cổ phần mới làm tài sản đảm bảo bổ sung cho một khoản vay tín dụng. Dù là khoản tín dụng ngắn hạn, song khoản vay này, nên biết, đã có lịch sử từ cách đây 5 năm, và được đảo nợ trong các năm gần đây.

- 04-10-2022Cổ phiếu logistics đồng loạt nổi sóng, nhóm doanh nghiệp có gì để kỳ vọng?

- 03-10-2022Cổ phiếu giảm sàn 5 phiên liên tục, giá trị "bay" gần 3.000 tỷ, Đất Xanh Services (DXS) nói gì?

- 03-10-2022Tăng vốn gấp 50 lần, cổ phiếu tăng giá gấp 5: Một công ty in sách vốn 18 tỷ thành công ty địa ốc trị giá hơn 4.400 tỷ đồng

CTCP Alphanam E&C (mã AME) ngày 30/9 vừa công bố thông tin về việc bổ sung tài sản để đảm bảo cho hạn mức tín dụng tại Ngân hàng TMCP Sài Gòn - Hà Nội chi nhánh Ba Đình (SHB).

Theo đó Hội đồng quản trị Alphanam E&C phê duyệt phương án bổ sung là dùng tổng cộng 40 triệu cổ phiếu AME của CTCP Alphnam E&C làm tài sản đảm bảo, gồm 39 triệu cổ phiếu AME thuộc sở hữu của CTCP Đầu tư Alphanam và 1 triệu cổ phiếu AME thuộc sở hữu của ông Nguyễn Minh Nhật - Thành viên HĐQT Alphanam E&C.

Lưu ý rằng, Alphanam E&C chỉ mới hoàn tất phát hành riêng lẻ 40 triệu cổ phiếu AME cho CTCP Đầu tư Alphanam (39 triệu cổ phiếu) và ông Nguyễn Minh Nhật (1 triệu cổ phiếu) để tăng vốn điều lệ cách đây không lâu; giá phát hành là 10.000 đồng/CP, bị hạn chế giao dịch trong vòng 1 năm. Số cổ phiếu này đúng bằng số cổ phiếu Alphanam E&C vừa được bổ sung tài sản đảm bảo tại SHB.

Quan hệ tín dụng của Alphanam E&C với SHB bắt đầu từ năm 2017, khi SHB Ba Đình giải ngân cho doanh nghiệp này vay gần 120 tỷ đồng, duy trì số dư này tới cuối kỳ.

Tới cuối năm 2021, số dư nợ vay SHB Ba Đình là 498 tỷ đồng, chiếm 3/4 tổng vay nợ thuê tài chính của Alphanam E&C.

Trong khi đó, tiền và tương đương tiền của Alphanam E&C tới cuối năm ngoái chỉ là 25,4 tỷ đồng, giảm mạnh còn 5,5 tỷ đồng cuối quý I/2022, trước khi được nâng lên mức 22,1 tỷ đồng vào cuối quý II/2022.

Trong bối cảnh đó, ĐHĐCĐ thường niên hồi tháng Hai đầu năm nay của Alphanam E&C đã chấp thuận phương án tăng mạnh vốn lên 652 tỷ đồng, thông qua phát hành 40 triệu cổ phiếu cho 2 nhà đầu tư, là CTCP Đầu tư Alphanam (39 triệu cổ phiếu) và ông Nguyễn Minh Nhật (1 triệu cổ phiếu).

Đây cũng là tài sản đảm bảo bổ sung cho khoản vay với SHB như đã đề cập ở trên. Việc bổ sung thêm tài sản đảm bảo, đáng chú ý, diễn ra trong bối cảnh hợp đồng cấp hạn mức tín dụng ký năm 2021 sẽ đáo hạn vào ngày 24/11 tới đây.

Tới cuối tháng 6/2022, số dư của hợp đồng tín dụng này là 387 tỷ đồng, chiếm 2/3 tổng số dư vay nợ thuê tài chính ngắn hạn của Alphanam E&C.

Thế chấp cổ phiếu là phương án thường xuyên được nhóm chủ Alphanam E&C nói riêng và tập đoàn Alphanam lựa chọn. Trước đợt phát hành riêng lẻ vừa qua, CTCP Đầu tư Alphanam (ALP) sở hữu 15,12 triệu cổ phiếu AME. Toàn bộ số cổ phiếu này đã được dùng đảm bảo cho khoản vay của CTCP Delta Việt Nam có giá trị hơn 158,7 tỷ đồng tại Ngân hàng TMCP Phương Đông chi nhánh Hà Nội vào tháng 12/2021.

Ngày 31/5 vừa qua, ALP đã thế chấp 58 triệu cổ phiếu CTCP Địa ốc Foodinco tại Sacombank Đà Nẵng. Cuối năm ngoái, ông chủ Tập đoàn Alphanam Nguyễn Tuấn Hải đã thế chấp 116,24 triệu cổ phiếu ALP tại CTCP Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam. Ngược trở về năm 2018, ALP, ông Nguyễn Tuấn Hải, vợ và 2 người con là ông Nguyễn Minh Nhật, bà Nguyễn Ngọc Mỹ đã thế chấp 90 triệu cổ phần CTCP Địa ốc Alphanam tại Shinhan Investment Corp.

Alphanam E&C là thành viên của Alphanam Group với hoạt động chính là nhà thầu xây dựng. Doanh nghiệp này hiện có số vốn điều lệ đạt 652 tỷ đồng, trong đó công ty mẹ ALP nắm giữ 83,01% vốn.

Về Alphanam Group, tập đoàn này được doanh nhân Nguyễn Tuấn Hải thành lập năm 1995, ban đầu hoạt động chủ yếu trong lĩnh vực sản xuất, kinh doanh thiết bị điện, rồi dần mở rộng ra các mảng thiết bị vệ sinh, lương thực, thang máy... Trải qua 27 năm hình thành và phát triển dưới sự chèo lái của Chủ tịch Nguyễn Tuấn Hải (SN 1965), hiện Alphanam Group đã trở thành một tập đoàn kinh tế tư nhân đa ngành, hoạt động chính trong 3 lĩnh vực gồm bất động sản, sản xuất & dịch vụ và quản lý khách sạn.

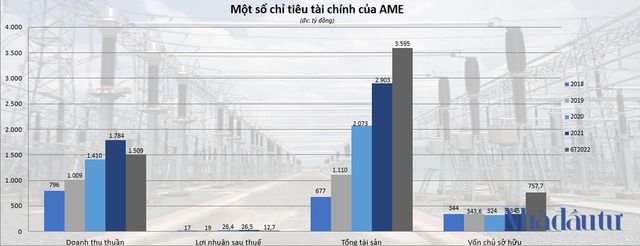

Trở lại với Alphanam E&C, vài năm gần đây, các chỉ tiêu tài chính của công ty này đều tăng trưởng mạnh, tuy nhiên biên lợi nhuận vẫn ở mức thấp, chỉ đạt trên dưới 1%. Như năm 2021, doanh thu thuần của AME đạt 1.784 tỷ đồng, lợi nhuận sau thuế ở mức 26,5 tỷ đồng, tương ứng với biên lợi nhuận 1,4%. Luỹ kế 6 tháng đầu năm 2022, doanh thu thuần của AME đạt 1.509 tỷ đồng, lãi sau thuế chỉ ở mức 12,7 tỷ đồng, tương đương biên lợi nhuận 0,8%. Năm 2022, công ty đặt kế hoạch 2.280 tỷ đồng doanh thu và 25,3 tỷ đồng tỷ đồng lãi ròng. Như vậy, sau 6 tháng, AME đã hoàn thành 50% mục tiêu lợi nhuận đề ra.

Tại ngày 30/6/2022, tổng tài sản của Alphanam E&C đạt 3.595 tỷ đồng, trong đó đáng chú ý có 1.228 tỷ đồng trả trước cho người bán dài hạn, gồm CTCP Đầu tư Xây dựng Hà Tây (499,6 tỷ đồng), CTCP Zeta EC (469,12 tỷ đồng), CTCP Gamma Việt Nam (130 tỷ đồng), và Công ty TNHH XD Hạ tầng và Cảnh quan Fanxipang (129,5 tỷ đồng).

Ở chiều ngược lại, Alphanam E&C có khoản người mua trả tiền trước dài hạn 1.210 tỷ đồng, gồm CTCP Địa ốc Momota (473,8 tỷ đồng), CTCP Delta Việt Nam (261,1 tỷ đồng), hay chính CTCP Zeta EC (474,9 tỷ đồng).

Các khoản phải thu, phải trả tương đồng này bắt đầu xuất hiện trên báo cáo tài chính của Alphanam E&C trong năm ngoái, và là nguyên nhân chính đẩy tổng tài sản - nguồn vốn của doanh nghiệp này tăng đột biến, từ 2.073 tỷ đồng đầu năm ngoái, lên 2.903 tỷ đồng cuối năm.

Năm 2022, Alphanam E&C đặt kế hoạch tổng tài sản ở mức 3.450 tỷ đồng.

Nhà đầu tư