5 biểu đồ tuần tới: Các ngân hàng lớn trên thế giới đồng loạt hóa ‘diều hâu’, chỉ còn duy nhất một ‘bồ câu’

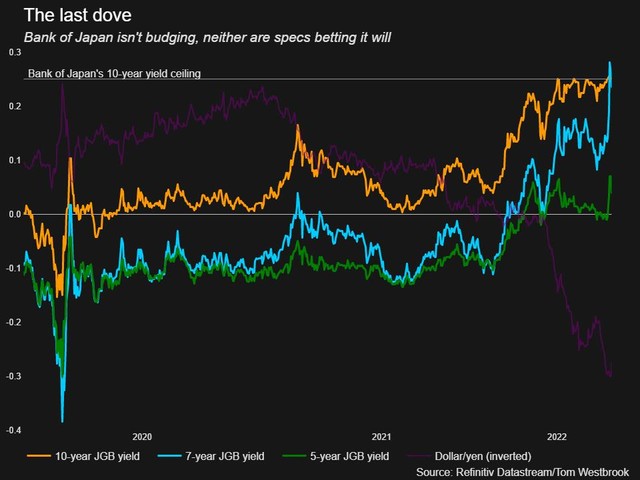

Trong số tất cả các ngân hàng trung ương lớn trên thế giới cho đến gần đây đã loại bỏ quan điểm lạm phát chỉ là tạm thời, duy chỉ một ngân hàng vẫn giữ vững quan điểm này: Nhật Bản. Tuy nhiên, ngân hàng này cũng đang ngày càng chịu sức ép lớn bởi các quỹ đầu cơ, vốn đang đặt cược rằng BoJ không thể giữ mãi được ranh giới về chính sách tiền tệ siêu nới lỏng.

- 17-06-2022Lãi suất huy động tăng trước áp lực lạm phát và cạnh tranh vốn

- 05-06-2022Lạm phát nóng trên toàn cầu, cả thế giới khẩn cấp thắt chặt tiền tệ

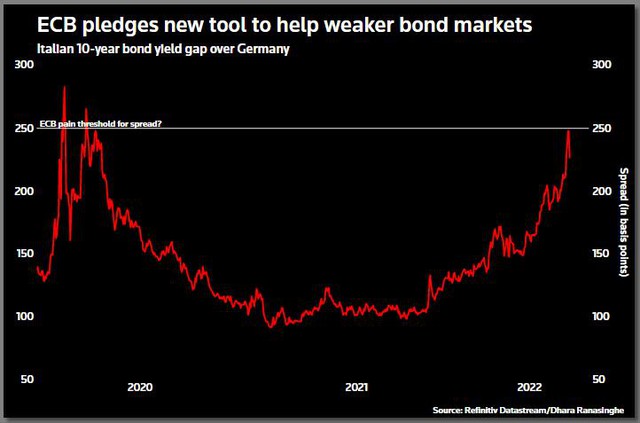

Ngân hàng trung ương châu Âu (ECB) cũng có chút điểm chung so với BoJ, mặc dù đang thay đổi quan điểm về lạm phát. Các nhà phân tích nhận định bất kỳ chi tiết nào trong kế hoạch của ECB nhằm ngăn chặn việc tăng lãi suất cũng đều làm tổn hại đến các nền kinh tế yếu hơn của khối đồng euro.

Trong khi đó, ở các thị trường mới nổi, cơn sốt tăng lãi suất dù đã nhen nhóm nhưng vẫn chưa có gì nổi bật, với Indonesia và Mexico nằm trong số những quốc gia dự kiến sẽ tăng lãi suất, trong khi một Thổ Nhĩ Kỳ vẫn từ chối thắt chặt tiền tệ.

1 / Một BoJ rất ‘bồ câu"

Ngân hàng Trung ương Nhật Bản đã bất chấp xu hướng chính sách tiền tệ thắt chặt trên toàn cầu, gắn bó với các chính sách tiền tệ cực kỳ nới lỏng, đồng thời cam kết mua trái phiếu kỳ hạn 10 năm mỗi ngày để cố định chi phí đi vay.

Kết quả là đồng JPY đã không ngừng lao dốc, một đường cong lợi suất đang bị bẻ cong và thị trường trái phiếu gần như chao đảo trong cuộc đấu tranh giữa các quỹ đầu cơ và các nhà hoạch định chính sách.

Trong khi đó, chi phí sinh hoạt của Nhật Bản đang tăng lên và khi cuộc bầu cử giữa kỳ vào tháng 7 đến gần, BoJ có thể phải đối mặt với áp lực chính trị để giảm bớt nỗ lực tăng lạm phát.

Áp lực đó có thể tăng lên nữa nếu dữ liệu lạm phát cho thấy giá cả tăng vượt mục tiêu tháng thứ 2 liên tiếp.

Nhật Bản giữ nguyên lãi suất, đẩy tăng lợi suất trái phiếu

2 / ECB với khó khăn chồng chất

ECB đang hứa hẹn hỗ trợ thêm cho những quốc gia Eurozone ở miền nam châu Âu đang mắc nợ, tìm cách "xoa dịu" những bất ổn do các kế hoạch thắt chặt chính sách của khối này gây ra.

Cho đến nay, tất cả những gì chúng ta biết là chương trình mới có thể kèm theo một số điều kiện lỏng lẻo. Các nhà đầu tư, muốn tìm hiểu quy mô và hình thức của công cụ này, sẽ tìm kiếm manh mối trong tuần này.

Thị trường trái phiếu đã phản ứng nhẹ nhàng với kế hoạch của ECB. Nhưng các nhà đầu tư là những người thiếu kiên nhẫn và có thể sớm phản ứng với quyết tâm kiềm chế các căng thẳng trên thị trường trái phiếu.

Các quan chức ECB biết rằng họ không còn nhiều thời gian để trấn an thị trường khi tiếp tục kiểm soát chi phí đi vay.

ECB cam kết sẽ đưa ra những công cụ mới để giảm bớt khó khăn của các thị trường trái phiếu.

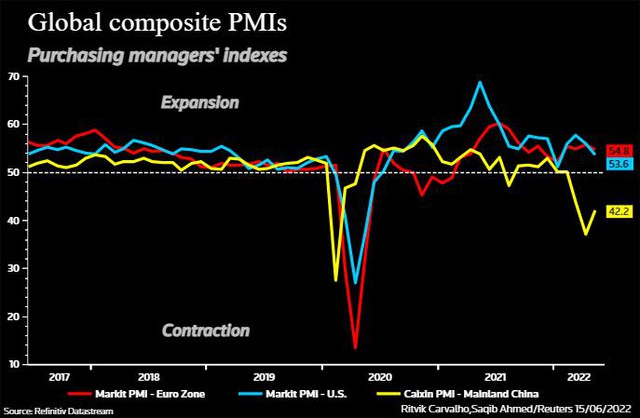

3 / Thị trường dõi theo các chỉ số PMI

Các dữ liệu sơ bộ về chỉ số quản lý mua hàng (PMI) của tháng 6 sắp được công bố, sẽ là những "thông tin thú vị" cho thấy cách các doanh nghiệp đối phó như thế nào với sự gia tăng chi phí vayvốn trong tháng này và tâm lý người tiêu dùng trở nên tồi tệ đến mức nào.

Cho đến nay trong năm nay, PMI của Châu Âu và Mỹ vẫn giữ trên mốc 50, trong khi chính sách 0 COVID của Trung Quốc đã đẩy Châu Á vào giai đoạn suy yếu.

Tuy nhiên, giờ đây, PMI của Châu Âu và Mỹ đang đi theo hướng khác, khi chi phí đi vay tăng lên. Các nhà kinh tế được Reuters thăm dò dự đoán PMI tháng 6 sẽ cho thấy các nền kinh tế này tiếp tục suy yếu dần.

Thị trường cũng sẽ theo dõi các dữ liệu PMI của châu Á, nơi các chỉ số này đều tăng trong tháng 5, và kỳ vọng sẽ tiếp tục tăng trong tháng này, khi các khu vực ở Trung Quốc dỡ bỏ chính sách phong tỏa kéo dài đã nhiều ngày, và các nhà chức trách nước này tăng cường đầu tư Nếu PMI của Trung Quốc giữ được đà tăng thì đó sẽ là "món quà lớn" cho nền kinh tế toàn cầu.

Chỉ số PMI tổng hợp của Mỹ, Châu Âu và Trung Quốc.

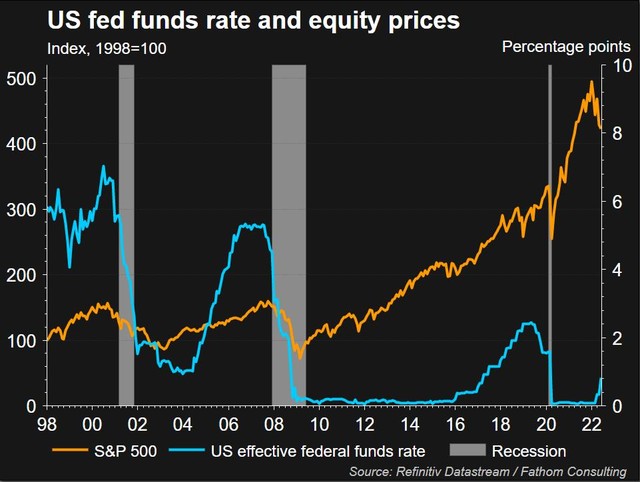

4 / Theo dõi động thái của ông Powell

Sau đợt tăng lãi suất lớn nhất trong gần ba thập kỷ của Ngân hàng trung ương Mỹ, Chủ tịch Fed Jerome Powell sẽ trở thành tâm điểm chú ý vào thứ Tư tới (22/6) khi ông điều trần trước Ủy ban Ngân hàng Thượng viện.

Lạm phát căng thẳng buộc Fed phải tăng lãi suất thêm 75 điểm cơ bản vào ngày 15 tháng 6 và vạch ra một lộ trình tăng lãi suất nhanh hơn. Nhưng đồng thời Fed cũng dự báo tăng trưởng kinh tế đang chậm lại và tỷ lệ thất nghiệp gia tăng, khiến họ rất khó khăn trong việc đưa ra những quyết định trong thời gian tới.

Bài điều trần của ông Powell dự kiến sẽ khẳng định quyết tâm dập tắt lạm phát. Nhưng với việc S&P 500 giảm 20% so với mức cao kỷ lục của tháng 1 và giá các tài sản khác cũng giảm, ông có thể cũng bị hỏi chi tiết về cách Fed có thể chế ngự lạm phát mà không gây ra quá nhiều tổn thất cho nền kinh tế cũng như cho thị trường.

Giá cổ phiếu và lãi suất quỹ liên bang.

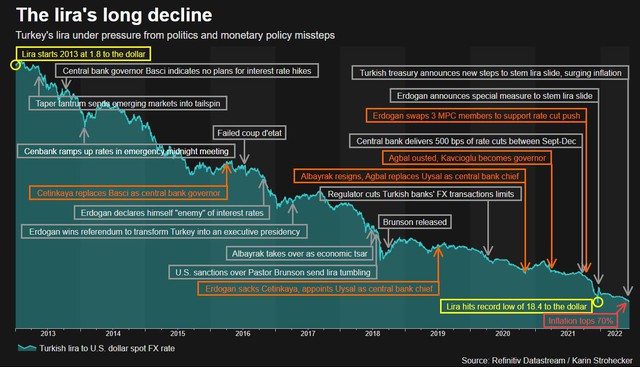

5 / Đồng lira trượt giá kéo dài

Các nhà hoạch định chính sách của ngân hàng trung ương Thổ Nhĩ Kỳ sẽ nhóm họp vào thứ Năm (23/6) để tranh luận về việc lãi suất sẽ đi đến đâu. Câu trả lời, mặc dù, đã được biết – sẽ là không ở đâu cả. Điều đó có nghĩa là áp lực lên đồng lira sẽ còn tăng lên.

Mặc dù dự trữ ngoại hối thu hẹp và lạm phát trên 70%, lãi suất của thổ Nhĩ Kỳ vẫn ở mức 14%, do Tổng thống Tayyip Erdogan chủ trương thúc đẩy lãi suất giảm.

Thay vào đó, một số biện pháp - được nhiều người coi là không giải quyết được vấn đề cốt lõi của lạm phát tăng vọt - đã được đưa ra để bảo vệ người dân trong nước tránh khỏi sự sụp đổ của đồng tiền đã mất khoảng 90% giá trị trong thập kỷ qua này.

Nhưng ở các thị trường mới nổi khác, các ngân hàng trung ương có những động thái hoàn toàn khác. Vào ngày 22/6, lãi suất của CH Séc có thể tăng 100 điểm phần trăm; Indonesia có thể bắt đầu chu kỳ thắt chặt tiền tệ vào ngày tiếp theo (23/6); Mexico có thể tăng lãi suất thêm 75 điểm phần trăm; trong khi Ai Cập có thể tiếp tục tăng lãi suất sau động thái tăng 200 điểm phần trăm vào tháng trước.

Đồng lira đã giảm từ hàng thập kỷ nay

Tham khảo: Reuters