Ajinomoto giờ ra sao: Kinh doanh bột ngọt chỉ là phụ, cổ phiếu chạm đỉnh nhờ… vật liệu bán dẫn, đổi đời ngoạn mục thành ông lớn công nghệ

Ajinomoto Nhật Bản không còn là công ty thuần về thực phẩm, họ là ông lớn trong lĩnh vực công nghệ.

Tờ Nikkei đưa tin, nhà sản xuất thực phẩm và hương liệu Nhật Bản Ajinomoto đã chứng kiến giá cổ phiếu chạm mức kỷ lục trong phiên giao dịch ngày thứ ba tuần này. Lý do là bởi các nhà đầu tư bày tỏ sự quan tâm lớn đối với hoạt động kinh doanh vật liệu bán dẫn của công ty.

Cụ thể, cổ phiếu Ajinomoto đã tăng 0,9% vào ngày hôm trước để đạt mức cao nhất trong ngày là 4.357 yên (31,46 USD)/cổ phiếu trước khi đóng cửa ở mức 4.323 yên/cổ phiếu. Mức cao này đã xô đổ kỷ lục trước đó của công ty là 4.350 yên/cổ phiếu, được ghi nhận vào tháng 3/1987.

Cổ phiếu của công ty đã tăng 24% kể từ cuối năm ngoái. Ngược lại, chỉ số Nikkei Stock Average giảm 3% trong cùng thời kỳ.

HỒI SINH

Eiichi Mizutani, tổng giám đốc bộ phận tài chính toàn cầu của Ajinomoto cho biết: “Sức nặng từ các nhà đầu tư tổ chức đã tăng lên phần nào. Cổ phiếu công ty chúng tôi đang được mua bởi các nhà đầu tư thiên về tăng trưởng”.

Doanh thu hợp nhất của công ty dự kiến sẽ tăng 19% lên 1,36 nghìn tỷ Yên (9,8 tỷ USD) cho năm tài chính hiện tại kết thúc vào tháng 3/2023. Lợi nhuận ròng đang trên đà tăng 10% lên 83 tỷ yên, với mảng vật liệu bán dẫn là động lực lớn nhất của các khoản lợi nhuận.

Ajinomoto, nổi tiếng với sản phẩm gia vị bột ngọt, đã mở rộng sang ngành nguyên liệu sản xuất chip bằng cách tái sử dụng công nghệ axit amin chủ lực của mình. Họ cũng đang phát triển một phân khúc dược phẩm sinh học.

Việc tổ chức mô hình kinh doanh đa dạng của công ty đã giành được niềm tin từ các nhà đầu tư. Các phân khúc phi thực phẩm được dự báo sẽ mang lại hơn 40% tổng lợi nhuận kinh doanh trong năm tài chính này.

Ajinomoto tạo ra hơn 60% doanh thu ở nước ngoài, do đó, đồng yên yếu cũng đang hỗ trợ họ rất nhiều. Và trong khi mảng thực phẩm không thể trang trải chi phí nguyên vật liệu gia tăng do giá tăng, doanh thu từ các mảng khác đang bù đắp những thách thức đó.

Satoshi Fujiwara, nhà phân tích nghiên cứu tại Nomura Securities cho biết: “Họ đã củng cố danh mục đầu tư kinh doanh của mình một phần bằng cách loại bỏ mảng kinh doanh dinh dưỡng động vật không sinh lãi. Dưới tình trạng lạm phát chi phí, họ sẵn sàng tăng giá ngay lập tức”.

Lần gần nhất Ajinomoto đạt được kỷ lục trên thị trường chứng khoán là vào năm 1987. Khi ấy công ty đã tung ra loại thuốc chống ung thư Lentinan, hoạt động bằng cách tăng cường hệ thống miễn dịch. Loại thuốc này đã thu hút sự chú ý đặc biệt khi được tung ra trong đại dịch AIDS.

Nhưng giá cổ phiếu của họ sau đó đã giảm xuống, chạm đáy ở mức 625 yên vào tháng 3/2009. Trong bối cảnh ngành công nghiệp axit amin sụt giảm, Ajinomoto đã lỗ ròng trong năm tài chính 2008, khi axit amin chiếm khoảng 30% lợi nhuận hoạt động của công ty.

Tuy nhiên, giá cổ phiếu của Ajinomoto gần đây đã trở nên cao ngất ngưởng, cho thấy nhu cầu quá nóng từ các nhà đầu tư.

Tờ Nikkei đánh giá, Ajinomoto là minh họa điển hình cho khả năng hồi sinh của các doanh nghiệp Nhật Bản, giống như việc Fujifilm chuyển mình từ một nhà sản xuất phim ảnh thành một đế chế dược phẩm. Hay như Olympus đã tự biến mình từ một nhà sản xuất máy ảnh đang gặp khó khăn trở thành nhà sản xuất ống nội soi hàng đầu.

"ÔNG LỚN CÔNG NGHỆ"

Hiện các nhà phân tích đều đang muốn biết Ajinomoto liệu có thể tiến xa và nhanh như thế nào trong một lĩnh vực khác hoàn toàn so với xuất phát điểm từ ngành công nghiệp thực phẩm.

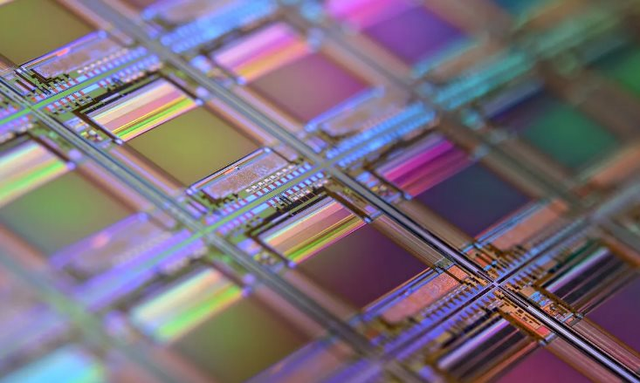

Shigeo Nakamura, người đứng đầu bộ phận sản phẩm hóa chất của công ty cho biết: "ABF có bên trong hầu hết các máy tính để bàn và máy tính xách tay mà mọi người sử dụng. ABF là một hỗn hợp mỏng được sử dụng để gắn bộ vi xử lý vào một lớp cơ sở được gọi là chất nền, kết nối chip với bộ mạch chủ và bảo vệ thiết bị khỏi bị hư hại.

Chất nền ABF được sử dụng rộng rãi trong các chip điện toán công suất cao được tìm thấy trong vệ tinh, trạm phát 5G và xe ô tô tự lái. Đại dịch Covid-19 đã làm tăng nhu cầu nâng cấp cơ sở hạ tầng CNTT, khiến tình trạng thiếu chip trên toàn cầu ngày càng trầm trọng. Doanh số bán hàng của Ajinomoto thậm chí có thể cao hơn nếu khách hàng của họ có thể mở rộng quy mô nhanh hơn để đáp ứng nhu cầu.

Makoto Morita, chuyên gia phân tích tại Daiwa Securities cho biết: "Mọi công ty đều cần phải xem xét lại danh mục đầu tư kinh doanh của mình thường xuyên. Đây càng là việc nên làm đối với các nhà sản xuất thực phẩm Nhật Bản, vốn đang phải đối mặt với tình trạng dân số ngày càng giảm tại thị trường trong nước".

Morita muốn Ajinomoto quyết liệt hơn nữa trong việc cải tổ danh mục đầu tư của mình. Theo ông, các nhà sản xuất thực phẩm, sản phẩm tiêu dùng toàn cầu như Nestle, Danone và Unilever thực hiện nhiều thương vụ mua lại và bán ra hơn các công ty cùng ngành ở Nhật Bản. "Ajinomoto có thể làm được nhiều hơn thế".

Mọi người vẫn có vẻ ngạc nhiên khi biết về hoạt động kinh doanh bán dẫn của Ajinomoto.

"Tôi thường được khách hàng ở Nhật Bản và nước ngoài đặt câu hỏi tại sao Ajinomoto lại tham gia vào lĩnh vực điện tử", Nakamura, một sinh viên tốt nghiệp kỹ thuật sinh học từ Học viện Công nghệ Tokyo và một cựu sinh viên Đại học California Santa Barbara, một trong những nhà phát triển ban đầu của ABF vào những năm 1990, cho biết.

Trong hơn một thế kỷ, Ajinomoto đã sản xuất thực phẩm bao gồm gia vị, nước súp, súp khô và thực phẩm đông lạnh. Mặc dù ngày nay công ty sử dụng các nguyên liệu tự nhiên như mía và sắn để làm gia vị, nhưng có giai đoạn, công ty đã tạo ra các sản phẩm thông qua chất hóa học tổng hợp để có thể sản xuất hàng loạt chính xác hơn và nhiều nhân viên đã tham gia vào nghiên cứu hóa học.

Khi Ajinomoto ngừng sản xuất những sản phẩm dựa trên chất hóa học vào năm 1973, "các nhà nghiên cứu đã quyết định làm một điều gì đó mới mẻ", Nakamura giải thích về cách mảng kinh doanh hoá chất của công ty ra đời.

Rõ ràng, một công ty thực phẩm có thể sản xuất vật liệu bán dẫn và thuyết phục các nhà sản xuất chip sử dụng nó. Vật liệu như vậy cần phải đáp ứng nhiều yêu cầu, chẳng hạn như độ bám dính tốt và khả năng chịu nhiệt cũng như không dẫn điện. Nó cũng phải rẻ và dễ xử lý. Các sản phẩm hóa học đáp ứng các yêu cầu này đã được tìm thấy trong quá trình nghiên cứu về protein và axit amin - các thành phần làm gia vị chính. Tuy nhiên, rất ít người mong đợi Ajinomoto sẽ tạo ra vật liệu bán dẫn.

Khi ABF ra mắt thị trường vào năm 1999 và có được những khách hàng đầu tiên, sản phẩm này bắt đầu phát triển nhanh chóng. Ajinomoto không tiết lộ số lượng khách hàng của mình, nhưng chất nền ABF được cho là được dùng trong bộ vi xử lý máy tính do Intel và Advanced Micro Devices sản xuất.

Doanh số bán hàng đã giảm từ năm 2008 đến năm 2016 một phần do ABF không được sử dụng trong chip cho điện thoại thông minh, thiết bị thống trị của thời đại. Tuy nhiên, đại dịch đã làm tăng nhu cầu với PC khi việc học và làm việc từ xa trở nên phổ biến trên toàn thế giới. Nhu cầu về ABF tiếp tục được thúc đẩy bởi sự gấp rút xây dựng các trung tâm dữ liệu cho điện toán đám mây và các trạm phát cho mạng 5G.

Nakamura cho biết: "Trước đây khách hàng chúng tôi chỉ có các nhà sản xuất PC. Giờ đây, chúng tôi có cơ sở khách hàng rộng hơn nhiều". Nhà máy của công ty ở Gunma, phía bắc Tokyo, còn nhiều dư địa để thúc đẩy sản xuất.

Unimicron, một nhà sản xuất bảng mạch in của Đài Loan, một trong những khách hàng lớn của Ajinomoto, cho biết họ đang chi tới 2,56 tỷ USD để mở rộng năng lực sản xuất chất nền ABF trong ba năm đến năm 2023. Nguồn cung dự kiến đã được đặt hết cho đến năm 2025.

Chủ tịch Unimicron là Michael Shen nói với các nhà đầu tư vào tháng trước: "Do tình hình hiện tại với chất nền ABF, chúng tôi tiếp tục tăng vốn đầu tư hàng năm. Hiện khách hàng đều muốn có ABF".

Nhờ những khách hàng như Unimicron, Ajinomoto dự kiến số lượng xuất xưởng của ABF sẽ tăng hơn gấp đôi trong 5 năm đến năm 2024.

KHÔNG CHỈ LÀ CÔNG TY THỰC PHẨM

Công thần làm nên những thay đổi ngoạn mục của Ajinomoto là Takaaki Nishii, Giám đốc điều hành của công ty kể từ năm 2015. Trong bốn năm đầu tiên nắm quyền lãnh đạo, Nishii chứng kiến giá cổ phiếu giảm và sự không hài lòng của nhà đầu tư. Đây là một phần hậu quả của các kế hoạch mở rộng ra nước ngoài do người tiền nhiệm Masatoshi Ito thực hiện.

Ajinomoto từ lâu đã nuôi tham vọng sánh ngang với những gã khổng lồ thực phẩm toàn cầu như Nestle. Dưới thời Ito, công ty đã bắt tay vào một giao dịch hoành tráng nhằm thúc đẩy doanh số bán hàng ở nước ngoài.

Công ty đã thực hiện một loạt thương vụ mua lại ở Thổ Nhĩ Kỳ từ năm 2013 đến năm 2017. Tại Mỹ, Ajinomoto mua nhà sản xuất thực phẩm đông lạnh Windsor Quality Holdings với giá khoảng 800 triệu USD vào năm 2014. Tại Nam Phi, hãng mua lại nhà sản xuất thực phẩm Promasidor với giá 532 triệu USD vào năm 2016. Tại Nhật Bản, họ đã sở hữu toàn bộ công ty liên doanh nước ngoài sản xuất đồ uống Ajinomoto General Foods với giá khoảng 245 triệu USD vào năm 2015.

Nhưng nhiều thương vụ mua lại ở nước ngoài không thành công, buộc công ty phải xóa sổ phần lớn các công ty này vào năm 2019. Kết quả là niềm tin của nhà đầu tư giảm mạnh.

Vào tháng 11/2018, Nishii đột ngột tuyên bố chuyển sang chiến lược "quản lý ít tài sản", báo hiệu rằng công ty sẽ cơ cấu lại các hoạt động không có lãi và tập trung vào các lĩnh vực đầy hứa hẹn như ABF.

Các nhà đầu tư tỏ ra nghi ngờ với quyết định đó. "Đội ngũ lãnh đạo hiện tại có đủ khả năng thực hiện chiến lược mới không? Làm thế nào mà ban lãnh đạo có thể tiến hành tái tổ chức công ty?" là một vài trong số các cuộc gọi được đặt ra trong một cuộc họp vào tháng 1/2019.

Cần phải có một số hành động để đối phó với những đối thủ mạnh mà Ajinomoto phải đối mặt ở cả Nhật Bản và nước ngoài.

Trong thị trường nước giải khát, cà phê bột của họ phải đối mặt với thách thức từ Nestle. Trong lĩnh vực thực phẩm đông lạnh, Ajinomoto vẫn chưa đuổi kịp đơn vị dẫn đầu trong nước là Nichirei. Trong khi đó ở mảng thực phẩm khô, các nhà đầu tư đang tìm kiếm các sản phẩm mới ngoài súp thương hiệu Knorr.

Philippines, Thái Lan, Việt Nam và Brazil đã trở thành những thị trường nước ngoài quan trọng của Ajinomoto. Nhưng ngay cả khi ở đó, công ty cũng phải đối mặt với sự cạnh tranh từ các nhà sản xuất thực phẩm địa phương và đã chứng kiến tỷ suất lợi nhuận giảm trong thập kỷ qua.

Nhà phân tích Morita của Daiwa cho biết: "Ajinomoto cần đưa ra một mô hình tăng trưởng cho hoạt động kinh doanh thực phẩm của mình, đặc biệt là ở thị trường nước ngoài. Chiến dịch này trước tiên phải thành công ở Nhật Bản".

Ajinomoto hướng tới mục tiêu tái tạo hoạt động kinh doanh thực phẩm của mình dưới hình thức ăn uống lành mạnh.

Taro Fujie, Tổng giám đốc phụ trách mảng thực phẩm của công ty cho biết Ajinomoto muốn thương hiệu của mình đồng nghĩa với "ít muối hơn". Chiến dịch này trước tiên phải thành công ở Nhật Bản. Nếu thành công, thì nó có thể được áp dụng sang các nước khác.

Một chiến dịch khác khuyến khích mọi người tiêu thụ nhiều protein hơn. Fujie cho biết: Ăn không đủ protein là một vấn đề phổ biến ở người cao tuổi. Ajinomoto đã ra mắt Prottie, một loại nước ngọt dạng bột có hàm lượng protein cao tại Philippines và Thái Lan.

Cũng tại Thái Lan, cà phê đóng hộp nổi tiếng của Ajinomoto, Birdy, ban đầu được dành cho những người lái xe tải cần caffeine để tỉnh táo trên đường. Nó rất ngọt ngào. Ngày nay, Ajinomoto bán các phiên bản có hàm lượng đường thấp hơn hoặc không có đường để thu hút nhiều khách hàng quan tâm đến sức khỏe hơn, bao gồm cả phụ nữ.

Fujie nói: "Càng giàu có, bạn càng chú trọng hơn tới nguồn thực phẩm bạn ăn và sức khỏe của mình".

Nakamura, giám đốc mảng hóa chất nói rằng Ajinomoto cảm thấy thoải mái khi có đa dạng các hoạt động kinh doanh bao gồm tất cả mọi thứ từ cà phê bột đến sản xuất thuốc theo hợp đồng cho đến nguyên liệu chip.

"Chúng tôi có nhiều loại hình kinh doanh đa dạng. Đó là thế mạnh của chúng tôi", ông nói.

Đối với nhà phân tích Morita của Daiwa, điều đó thậm chí còn đơn giản hơn. Ajinomoto là một công ty dựa trên công nghệ axit amin.

Ông nói: "Ở một khía cạnh nào đó, Ajinomoto có thể là một công ty hóa chất hơn là một công ty thực phẩm. Tôi sẽ không ngạc nhiên nếu mảng phi thực phẩm chiếm một nửa lợi nhuận của công ty trong tương lai".

Nguồn: Nikkei

Nhịp sống thị trường