Ẩn số PV Power trước thềm niêm yết HOSE

Hoạt động kinh doanh của PV Power vẫn đúng kế hoạch đề ra nhưng vẫn còn đó những rủi ro tiềm ẩn khác.

Cổ phiếu Tổng Công ty Điện lực Dầu khí Việt Nam (PV Power – Mã: POW) sẽ hủy đăng ký giao dịch trên thị trường UPCoM và mới được chấp thuận niêm yết tại Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh (HOSE).

Theo đó, PV Power sẽ thực hiện niêm yết 2,34 tỷ cổ phiếu, tương ứng tổng giá trị niêm yết theo mệnh giá 23.419 tỷ đồng. Trước niêm yết, PV Power đang có những điểm nhấn đáng chú ý nào?

Kế hoạch lãi 2.500 tỷ năm 2019

Qua 11 năm phát triển, PV Power đã trở thành một trong những nhà cung cấp điện năng hàng đầu tại Việt Nam. Với công suất lắp đặt 4.208 MW, bằng khoảng 9,4% công suất đặt cả nước, PV Power cung cấp cho quốc gia sản lượng điện khoảng 21 tỷ kWh/năm, bằng khoảng 11-13% sản lượng điện sản xuất và nhập khẩu toàn hệ thống. Đến hết quý III năm nay, sản lượng điện đạt khoảng 16 tỷ kWh.

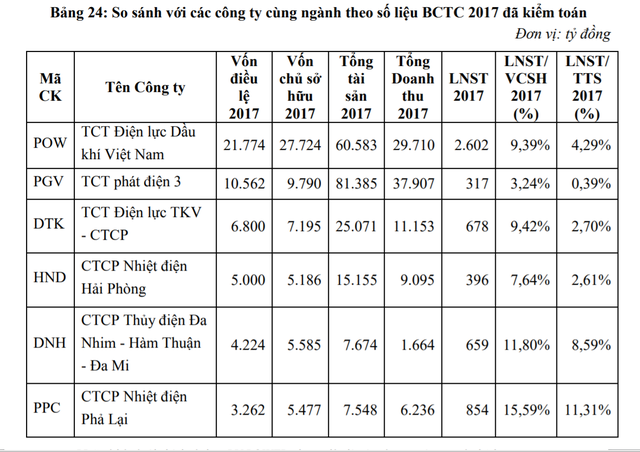

Không chỉ có quy mô công suất lớn, PV Power cũng đạt hiệu quả sản xuất khá tốt. Các hệ số Lợi nhuận sau thuế/Vốn chủ sở hữu (ROE) và Lợi nhuận sau thuế/Tổng tài sản (ROA) đều cao hơn các công ty có cùng quy mô vốn. Hiệu quả sinh lời của POW chỉ thấp hơn các đơn vị như DNH và PPC vì có quy mô vốn nhỏ hơn tương đối so với PV Power.

Hoạt động kinh doanh năm 2018 theo ước tính của PV Power ghi nhận doanh thu hợp nhất đạt 33.363 tỷ đồng vượt 6% kế hoạch. Lợi nhuận trước thuế toàn tổng công ty ước tính 2.315 tỷ đồng, trong khi lãi trước thuế Công ty mẹ ước gần 2.565 tỷ đồng, vượt 24% chỉ tiêu năm.

Sang năm 2019, PV Power đặt kế hoạch doanh thu hợp nhất 33.045 tỷ đồng và lợi nhuận trước thuế hợp nhất 2.500 tỷ đồng. Căn cứ đạt kế hoạch trên là PV Power giả định giá nhiên liệu khí tính trên cơ sở giá dầu 65USD/thùng, sản lượng điện dự kiến tăng 2% so với kế hoạch 2018, giá bán điện có thể được điều chỉnh tăng trong năm 2019.

Ẩn số lỗ chênh lệch tỷ giá chưa thực hiện

Lợi nhuận sau thuế 6 tháng đầu năm đạt 1.931 tỷ đồng, bằng 2,3 lần cùng kỳ năm 2017 do phát sinh hơn 1.100 tỷ đồng cổ tức và lợi nhuận được chia từ các công ty con dẫn đến Doanh thu hoạt động tài chính tăng đột biến trong khi các chi phí không thay đổi nhiều.

Tuy nhiên, trong báo cáo tài chính quý III/2018, lợi nhuận sau thuế hợp nhất của PV Power chỉ đạt 184 tỷ đồng, giảm mạnh so với 2 quý trước đó. Mặc dù hoạt động kinh doanh vẫn diễn ra bình thường nhưng công ty không còn doanh thu tài chính đột biến như quý trước, doanh thu thấp hơn và tiếp tục trích lập lại dự phòng nợ xấu là yếu tố ảnh hưởng đến lợi nhuận.

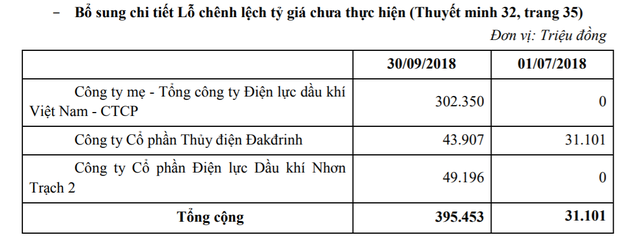

Dẫu vậy, khoản mục ảnh hưởng nhiều nhất đến lợi nhuận quý III lại là khoản lỗ chênh lệch tỷ giá chưa thực hiện được phản ánh vào chi phí tài chính với số tiền hơn 302 tỷ đồng. Đó là khoản lỗ chênh lệch tỷ giá do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ theo quy định trong kỳ hoạt động từ 1/7-30/9 với số tiền 178 tỷ, và khoản lỗ chênh lệch tỷ giá đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ của giai đoạn từ 1/1-30/6 theo quy định về xử lý tài chính tại thời điểm chuyển thành CTCP số tiền 124 tỷ.

Lỗ chênh lệch tỷ giá chưa thực hiện của PV Power tăng cao.

Chất lượng hàng tồn kho bị lưu ý

Tại báo cáo kiểm toán 6 tháng đầu năm, Kiểm toán Deloitte có lưu ý về số dư khoản mục hàng tồn kho và công nợ phải trả người bán của PV Power khoảng 2.481 tỷ đồng liên quan đến giá trị vật tư, thiết bị nhập khẩu phục vụ công tác bảo dưỡng Nhà máy Điện Cà Mau 1, Nhà máy Điện Cà Mau 2 và máy Điện chu trình hỗn hợp Nhơn Trạch 2.

Đối với số dư hàng tồn kho này, CTCP Dịch vụ Kỹ thuật Điện lực Dầu khí (Công ty con – Mã: PPS) là trung gian ghi nhận giữa các nhà thầu thực hiện dịch vụ sửa chữa, bảo dưỡng các nhà máy điện với các nhà máy điện. Đồng thời, PPS cũng ghi nhận công nợ phải trả với nhà thầu Siemens tương ứng với giá trị hàng tồn kho này.

PPS đang hoàn tất các thủ tục để quyết toán, thống nhất giá trị với các Nhà thầu phụ sửa chữa bảo dưỡng OEM và các nhà máy điện, dự kiến thực hiện xong trong năm 2019.

Theo xác định của PV Power, số dư các khoản mục hàng tồn kho và công nợ phải trả tương ứng nêu trên sẽ được điều chỉnh khi PPS hoàn tất các thủ tục với bên liên quan về việc chuyển đổi chủ thể hợp đồng bảo dưỡng với nhà thầu và các nhà máy điện.

Những rủi ro tiềm tàng

Kinh doanh trong lĩnh vực sản xuất và kinh doanh điện, PV Power đối mặt với rủi ro đặc thù về tỷ giá áp dụng cho giá bán điện. Tại ngày 30/9, PV Power có số dư tiền điện với Công ty Mua bán Điện (EVN/EPTC) chưa thanh toán khoảng 452,5 tỷ đồng.

POW cho biết 2 bên chưa thống nhất được tỷ giá áp dụng cho giá bán điện hàng tháng và vẫn đang tiếp tục làm việc về vấn đề này. Đây là một rủi ro khi số dư tiền điện này vẫn đang bị treo tại Phải thu của khách hàng ngắn hạn và có thể ảnh hưởng đến kinh doanh của PV Power nếu việc chưa thống nhất tỷ giá bị kéo dài.

PV Power cũng phải đối diện với rủi ro về nguyên nhiên vật liệu khi giá nhiên liệu, bao gồm giá xăng dầu, khí đốt và than chiếm trên 60% chi phí sản xuất điện và là yếu tố chính chi phối giá điện.

Mặc dù, về cơ bản giá nguyên liệu đầu vào được phản ánh vào giá bán điện, tuy nhiên, về mặt dài hạn, việc phụ thuộc vào nguồn nguyên liệu cung cấp và với việc thị trường điện cạnh tranh đi vào vận hành, PV Power có thể đối diện với vấn đề nguyên liệu trong tương lai không xa, báo cáo của Chứng khoán Bản Việt nêu ra.

Trong các năm gần đây, giá bán than cho ngành điện đã nhiều lần tăng giá. Cộng thêm việc tham gia thị trường phát điện cạnh tranh cũng như sự cạnh tranh giữa các nhà máy nhiệt điện sử dụng than trong nước và than nhập khẩu diễn biến phức tạp sẽ tác động không nhỏ đến kết quả sản xuất kinh doanh của PV Power.

Hiện tại, các nhà máy điện Nhơn Trạch 1, 2, nhà máy điện Cà Mau 1, 2 của PV Power có hợp đồng mua khí cho đến hết vòng đời dự án, tuy nhiên nguồn cung cấp khí thỉnh thoảng còn xảy ra sự cố làm gián đoạn việc cung cấp khí. Vì vậy, PV Power có thể sẽ gặp rủi ro khi nguồn cung cấp và giá khí biến động.

Người đồng hành