Áp lực lên tỷ giá sẽ giảm bớt sau kỳ họp tháng 9

Ngân hàng Nhà nước đã bán ra lượng lớn ngoại tệ, và VDSC kỳ vọng áp lực lên tỷ giá sẽ giảm bớt sau kỳ họp tháng 9 nếu không có yếu tố bất ngờ từ lạm phát.

- 09-09-2022Sacombank đấu giá 18 khoản nợ liên quan KCN Phong Phú với giá khởi điểm hơn 8.600 tỷ đồng, bằng nửa tổng dư nợ

- 09-09-2022Tỷ giá USD/VND giảm mạnh trên khắp các thị trường

- 08-09-2022Tỷ giá vọt tăng, lãi suất liên ngân hàng lập đỉnh

Trong bản báo cáo vĩ mô chuyên đề tháng 9, CTCK Rồng Việt (VDSC) cho rằng lạm phát bình quân cả năm nay có thể sẽ chỉ tiệm cận mà không vượt quá mức mục tiêu 4% mà Chính phủ đã đề ra.

Hoạt động sản xuất phục hồi như kỳ vọng

Theo số liệu chính thức của Tổng Cục thống kê, tăng trưởng sản xuất công nghiệp trong tháng 8 ghi nhận mức tăng mạnh với mức tăng 15,6% so với cùng kỳ, chủ yếu do ảnh hưởng của mức nền thấp của cùng kỳ năm trước. Theo ước tính, kim ngạch xuất khẩu tăng trưởng mạnh trong tháng 8, tăng 22,1% so với cùng kỳ và 9,1% so với tháng trước.

Nhìn chung, nếu không xét đến yếu tố mức nền thấp của cùng kỳ do ảnh hưởng của đợt phong tỏa diễn ra năm ngoái, động lực tăng trưởng của lĩnh vực công nghiệp đang được duy trì nhờ sản xuất mặt hàng Điện tử, xuất khẩu của nhóm này cũng đang là trụ đỡ chính cho tăng trưởng xuất khẩu. Đà tăng của các nhóm hàng xuất khẩu mà Việt Nam có thế mạnh như Dệt may, Thủy sản và Gỗ chững lại đáng kể so với các tháng trước.

Chỉ số PMI của Việt Nam trong tháng 8 đạt 52,7 điểm, cao hơn mức 51,2 điểm trong tháng 7, là chỉ báo cho sức khỏe ngành sản xuất vẫn đang cải thiện. Các cấu phần trong rổ tính PMI gồm đơn hàng mới (30%), sản lượng (25%), việc làm (20%), thời gian giao hàng (15%), và tồn kho hàng mua (10%) đều ghi nhận sự cải thiện đáng kể so với tháng trước. Trong đó, việc làm, sản lượng và đơn hàng mới tăng mạnh hơn so với tháng 7. Hoạt động mua hàng và thời gian giao hàng rút ngắn nhưng tồn kho nguyên vật liệu và thành phẩm đều giảm.

Các yếu tố thúc đẩy sự mở rộng của hoạt động của ngành sản xuất gồm: 1) Số lượng khách hàng tăng; 2) Nhu cầu cải thiện; 3) Giá cả cạnh tranh và 4) Chi phí đầu vào giảm.

Sự tích cực của ngành sản xuất tại Việt Nam tương đồng với bức tranh chung về điều kiện kinh doanh của các nhà sản xuất ASEAN nhưng trái ngược với triển vọng của lĩnh vực sản xuất toàn cầu. Trong tháng 8, chỉ số PMI toàn phần của ASEAN đạt 52,8 điểm, tăng nhẹ so với mức 52,2 điểm trong tháng 7 và là tháng tăng trưởng thứ 11 liên tiếp. Trái lại, chỉ số PMI toàn cầu giảm về mức thấp nhất trong 26 tháng, đạt 50,3 điểm trong tháng 8 và thấp hơn mức 51,1 điểm trong tháng 7.

VDSC đánh giá, về tổng thể, quý 3 sẽ là một quý khởi sắc của lĩnh vực sản xuất, tăng trưởng sản xuất công nghiệp ước đạt 13,5% so với cùng kỳ, cao hơn mức tăng 10,8% của quý trước. Theo nhận định của S&P Global, nhu cầu khách hàng ở các nước ASEAN vẫn cao, tuy nhiên, rủi ro nhu cầu giảm trong các tháng tới khi lạm phát kéo dài và các NHTW tiếp tục nâng lãi suất. Việt Nam cũng không tránh khỏi rủi ro này, dù chỉ số PMI tiếp tục cải thiện, VDSC nhận thấy nhập khẩu của Việt Nam đang yếu đi nhanh chóng.

Theo ước tính của Tổng Cục thống kê, nhập khẩu trong tháng 8 chỉ tăng 12,4% so với cùng kỳ và 1,4% so với tháng trước, thấp hơn nhiều so với đà tăng của xuất khẩu. Trong đó, nhập khẩu nguyên liệu cho ngành Điện tử giảm 1,8% so với cùng kỳ và 0,4% so với tháng trước. Số liệu chính thức của Tổng cục Hải quan cho thấy trong tháng 7, nhập khẩu chỉ tăng 4,2% so với cùng kỳ và giảm 5,3% so với tháng trước. Sự yếu đi rõ rệt của hoạt động nhập khẩu, đặc biệt là nguyên liệu cho sản xuất hàng Điện tử, vốn đang là cho trụ cột của tăng trưởng sản xuất công nghiệp và xuất khẩu trong quý 3 báo hiệu sự chững lại trong tăng trưởng của lĩnh vực sản xuất công nghiệp trong quý 4.

Bán lẻ và kiểm soát lạm phát là điểm sáng

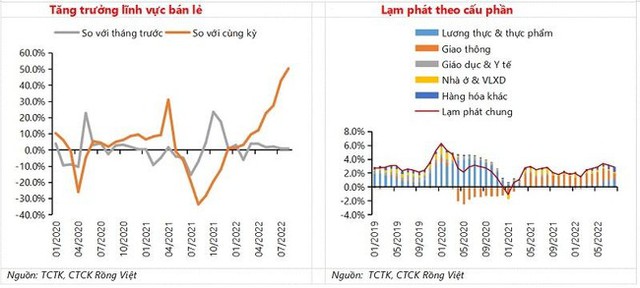

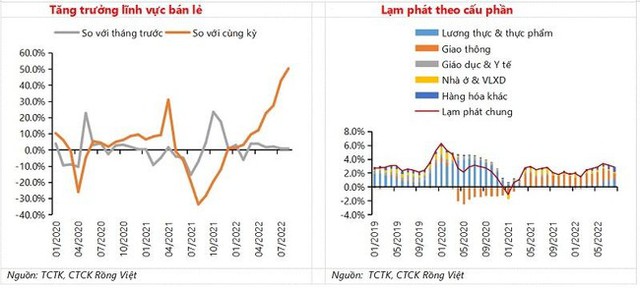

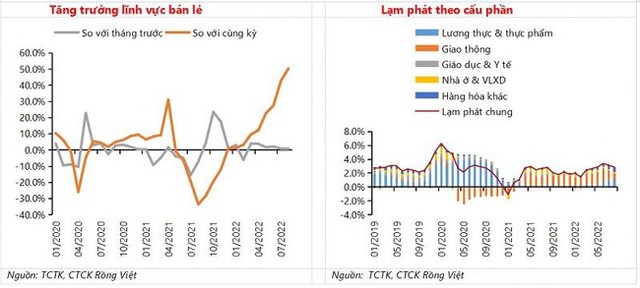

VDSC đề cập, hiệu ứng mức nền thấp cũng đang hỗ trợ cho lĩnh vực bán lẻ hàng hóa và dịch vụ. Tăng trưởng doanh số bán lẻ hàng hóa và dịch vụ trong tháng 8 đạt 50,2% so với cùng kỳ, cao hơn mức tăng 42,6% của tháng trước. Trong đó, doanh số bán lẻ hàng hóa tăng 31,9% và dịch vụ tăng 238,8% so với cùng kỳ. Tuy nhiên, nếu so với tháng trước, doanh số bán lẻ hàng hóa và dịch vụ chỉ tăng 0,6%, trong đó lĩnh vực hàng hóa tăng 0,8% và doanh số bán lẻ dịch vụ không đổi. Điều này cho thấy đà phục hồi của các lĩnh vực dịch vụ bị ảnh hưởng tiêu cực bởi COVID-19 đã chững lại khi mùa hè kết thúc.

Với đà phục hồi hiện tại, lĩnh vực bán lẻ hàng hóa và dịch vụ có thể ghi nhận mức tăng hơn 58,0% so với cùng kỳ trong quý 3, cao hơn đáng kể so với mức tăng 19,5% trong quý 2. Lĩnh vực bán lẻ, dịch vụ lưu trú ăn uống, vận tải kho bãi, vui chơi giải trí vốn chiếm khoảng 40% GDP. Trong khi lĩnh vực công nghiệp diễn biến sát với kỳ vọng, mức bật tăng cao trong quý 3 của các nhóm ngành dịch vụ kể trên có thể là chất xúc tác thúc đẩy GDP quý 3 tăng cao hơn mức dự phóng 10,4% của VDSC.

Bên cạnh sự lạc quan đối với diễn biến phục hồi của lĩnh vực bán lẻ và dịch vụ, VDSC nhận thấy giá dầu bình quân từ đầu quý 3 đến nay chỉ ở mức 100 USD/thùng, thấp hơn đáng kể so với giả định 120 USD/thùng đối với kịch bản lạm phát mà VDSC đưa ra trước đó. Lạm phát tháng 8 đã hạ nhiệt nhờ giá xăng dầu giảm, tuy nhiên vì các nhóm hàng khác vẫn đang trong xu hướng tăng nên lạm phát chung chỉ giảm một chút so với tháng trước, từ mức 3,1% còn 2,9%. Trong khi đó, lạm phát lõi đang tăng tốc, từ mức tăng 2,6% trong tháng 7 lên 3,1% trong tháng 8.

Việc giá dầu chững lại đà tăng sẽ phần nào bù đắp cho sự tăng giá của các mặt hàng còn lại, điểm tích cực là lạm phát bình quân cả năm nay có thể sẽ chỉ tiệm cận mà không vượt quá mức mục tiêu 4% mà Chính phủ đã đề ra.

Tỷ giá tiếp tục chịu sức ép

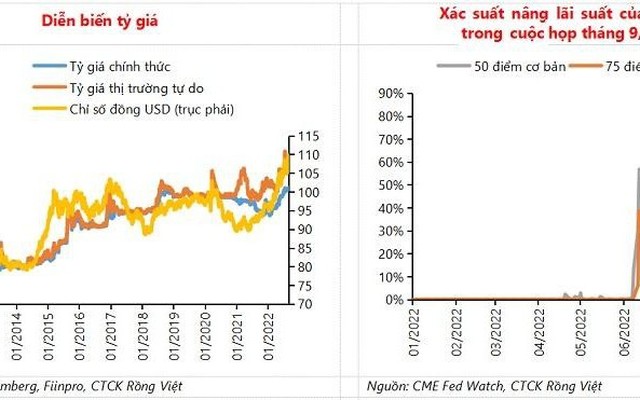

Trong tháng 8, tỷ giá USD/VND trên thị trường liên ngân hàng đã tăng xấp xỉ 0,5% lên 23.451 (ngày 31/8), cao hơn một chút so với mức đỉnh thiết lập vào ngày 20/7. Diễn biến này gắn liền với việc chỉ số đồng USD tiếp tục tăng thêm 2,6% và đồng NDT mất giá ghi nhận mức giá mạnh 2,2% trong tháng.

Trong tháng qua, việc điều tiết cung tiền qua thị trường mở tiếp tục được Ngân hàng Nhà nước (NHNN) sử dụng nhằm giảm bớt áp lực lên tỷ giá. Đến cuối tháng, lãi suất cho vay qua đêm đối với tiền đồng đã được kéo lên trên 4% và chênh lệch lãi suất VND và USD ở mức 2 điểm %, đổi lại chi phí ổn định tỷ giá cũng gia tăng, lãi suất phát hành tín phiếu NHNN kỳ hạn 14 ngày tăng từ mức 2,6%/năm vào đầu tháng lên 4,0%/năm.

Đồng thời, NHNN cũng đã bán một lượng ngoại tệ tương đối lớn trong tháng 8, cho thấy nhu cầu USD trong hệ thống vẫn cao dù xuất siêu tăng.

Như VDSC có đề cập trong phần Triển vọng vĩ mô của Báo cáo triển vọng ngành 6 tháng cuối năm 2022 phát hành giữa tháng 8/2022, sức bền của các yếu tố bên trong giúp hỗ trợ ổn định tỷ giá sẽ bị thử thách trong những tháng cuối năm. Mặc dù kỳ vọng của VDSC là kỳ tăng lãi suất của Fed trong cuộc họp tháng 9/2022 sẽ là phép thử quan trọng nhưng những thông điệp Fed đưa ra trong Hội nghị Jackson Hole diễn ra vào cuối tháng 8 khiến thị trường đẩy cao kỳ vọng về mức tăng lãi suất 75 điểm cơ bản của Fed trước thềm cuộc họp tháng 9. Xác suất nâng lãi suất 75 điểm cơ bản tăng từ 64% trước khi Hội nghị Jackson Hole diễn ra lên 75% sau đó. Tuy nhiên, điều thú vị là sau khi dữ liệu việc làm tháng 8 của Mỹ được công bố với tỷ lệ thất nghiệp tăng, số việc làm mới giảm dù lạm phát tiền lương vẫn duy trì ở mức cao thì xác suất nâng lãi suất 75 điểm cơ bản giảm chỉ còn 58%.

Từ nay đến ngày 21/9, số liệu lạm phát tháng 8 (công bố ngày 13/9) sẽ ảnh hưởng đến triển vọng nâng lãi suất của Fed. Lạm phát tháng 8 nhiều khả năng sẽ diễn biến phù hợp với kỳ vọng, tức giảm nhẹ so với mức tăng 8,5% của tháng 7.

Nếu nhìn xa hơn việc đoán định sự kiện trong ngắn hạn, VDSC cho rằng kịch bản nâng lãi suất từ nay đến cuối năm khoảng 125 điểm cơ bản là phù hợp, biến động nằm ở trong tốc độ các bước tăng, hoặc là (75-25-25) điểm cơ bản hoặc là (50-50-25) điểm cơ bản. Do đó, VDSC kỳ vọng áp lực lên tỷ giá sẽ giảm bớt sau kỳ họp tháng 9 nếu không có yếu tố bất ngờ từ lạm phát.

BizLive

CÙNG CHUYÊN MỤC

Tạo vốn mồi thúc đẩy phát triển nhà ở xã hội

20:03 , 11/12/2024