Bất động sản dẫn đầu cuộc chơi trái phiếu

Không phải các ngân hàng mà chính các doanh nghiệp bất động sản mới là những người dẫn dắt cuộc chơi trái phiếu trong thời gian vừa qua.

- 13-11-2019Lãi suất trái phiếu doanh nghiệp lên mức 20% - Bao nhiêu mới là đỉnh?

- 08-11-2019Sơn Kim Land phát hành 400 tỷ đồng trái phiếu cho ngân hàng OCB

- 21-10-2019Nợ có khả năng mất vốn của MB tăng 40% trong 9 tháng đầu năm, lượng trái phiếu doanh nghiệp nắm giữ tăng vọt

Theo báo cáo thị trường tiền tệ tháng 10 vừa công bố của Công ty chứng khoán SSI, trong 10 tháng đầu năm 2019, tổng lượng trái phiếu doanh nghiệp (TPDN) phát hành là 178.732 tỷ đồng (số liệu bao gồm cả các lô phát hành ra công chúng nhưng không bao gồm các đợt phát hành riêng lẻ trong 3 tháng đầu năm do chưa được công bố).

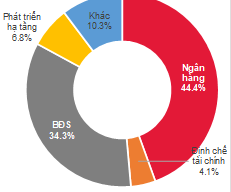

Cơ cấu TPDN 10 tháng đầu năm 2019 theo tổ chức phát hành (nguồn: HNX, Stockplus, SSI tổng hợp)

Trong đó các ngân hàng thương mại (NHTM) vẫn là tổ chức phát hành lớn nhất với tổng lượng phát hành hơn 79.411 tỷ đồng (chiếm 44,4%), đứng sau là các doanh nghiệp bất động sản (61.269 tỷ đồng – chiếm 34,3%), phần còn lại thuộc về các công ty phát triển hạ tầng, công ty chứng khoán và các doanh nghiệp khác.

Bất động sản dẫn dắt cuộc chơi trái phiếu tháng 10

Tính riêng tháng 10/2019 có 17.071 tỷ đồng trái phiếu doanh nghiệp được phát hành nhưng chủ thể phát hành nhiều không phải là các NHTM mà thuộc về các công ty BĐS với 9.349 tỷ đồng trái phiếu được phát hành.

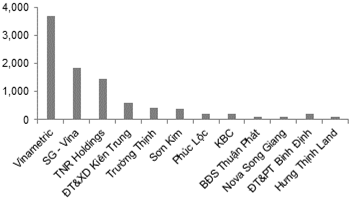

Lượng phát hành của DN BĐS trong tháng 10 (nguồn: HNX, Stockplus, SSI tổng hợp)

Trong đó, riêng Công ty TNHH Vinametric – chủ sở hữu của khách sạn Saigon Prince Hotel phát hành tổng cộng 3.705 tỷ đồng, kỳ hạn 2 năm, lãi suất thả nổi (kỳ đầu 10,5%/năm, các kỳ sau bằng lãi suất tham chiếu +3,65%/năm), kỳ trả lãi 6 tháng; toàn bộ đều do CTCP Chứng khoán Kỹ Thương làm đầu mối phát hành, lưu ký.

Đứng thứ 2 là CTCP Bất động sản Sài Gòn Vina (Land Saigon) phát hành 1.850 tỷ đồng trái phiếu kỳ hạn 3 năm, lãi suất cố định 11%/năm và toàn bộ do HDBS thu xếp phát hành, lưu ký. Đáng lưu ý, tại báo cáo tài chính quý 3/2019, Land Saigon ghi nhận lỗ 14,2 tỷ đồng, hệ số nợ/tổng tài sản lên tới 69%, dòng tiền hoạt động kinh doanh âm nên việc phát hành thêm lượng lớn trái phiếu là khá rủi ro.

Đối với nhóm ngân hàng, cả tháng 10 các NHTM chỉ phát hành thêm 2.781 tỷ đồng trái phiếu, trong đó có 1.000 tỷ đồng phát hành dưới hình thức chào bán ra công chúng của Vietinbank, còn lại là các lô phát hành riêng lẻ của An Bình Bank, Seabank, SHB, Bắc Á Bank, HDB, MBB. Lượng phát hành này thấp hơn nhiều so với lượng phát hành trong các tháng trước đó mà cao điểm là trong tháng 9/2019; lãi suất trái phiếu ngân hàng bình quân trong tháng 10 tăng lên 7,6% do gần 60% lượng phát hành là các kỳ hạn từ 5 -10 năm.

Lãi suất bình quân các trái phiếu phát hành trong tháng 10 là 10,5% - tăng tới 2,7% so với mức bình quân trong tháng 9. Lãi suất phát hành TPDN của các nhóm trong tháng 10 đều tăng lên trong đó nhóm Bất động sản có mức lãi suất bình quân tháng 10 là 10,5% - cao hơn nhiều mức 9,6% của tháng 9. Bên cạnh đó, cá biệt có lô phát hành hơn 1.400 tỷ đồng trái phiếu 5 năm của CTCP Đầu tư Thương mại Hồng Hoàng có mức lãi suất đáng kinh ngạc, lên tới 20%/năm do ACBS thu xếp phát hành.

Nhà đầu tư trong nước là người mua chủ yếu

Về cơ cấu nhà đầu tư, nhà đầu tư nước ngoài mua khoảng 7,6% tổng lượng phát hành còn lại là các nhà đầu tư trong nước. Trong đó, có nhiều lô phát hành không có thông tin cụ thể mà chỉ chung chung là nhà đầu tư tổ chức trong nước. Với những lô có thông tin cụ thể, công ty chứng khoán là bên mua lớn nhất với tổng lượng mua 10 tháng 2019 là 31.427 tỷ đồng – chiếm 18% lượng phát hành trong đó hơn 80% là trái phiếu của các NHTM phát hành. Các NHTM mua 12 nghìn tỷ đồng hầu hết là của các doanh nghiệp bất động sản và phát triển hạ tầng.

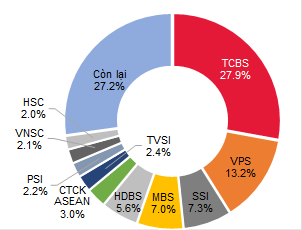

Thị phần tư vấn phát hành trái phiếu Bất động sản 10 tháng năm 2019 (nguồn: HNX, Stockplus, SSI tổng hợp)

Xét về số lượng tư vấn phát hành TDDN, 3 công ty chứng khoán có lượng tư vấn phát hành nhiều nhất 10 tháng 2019 là TCBS, Vndirect và MBS.

Trong đó, TCBS có 27 nghìn tỷ TPDN, chiếm tỷ trọng 17,3%, toàn bộ là các trái phiếu bất động sản. VNDirect tư vấn phát hành hơn 21 nghìn tỷ đồng, tập trung nhiều vào trái phiếu ngân hàng. MBS chiếm gần 8% và cũng chủ yếu là trái phiếu bất động sản.

Cảnh báo rủi ro đầu tư trái phiếu doanh nghiệp

Các chuyên gia kinh tế đều đánh giá thị trường trái phiếu của Việt Nam hiện nay chưa phát triển và đây là một kênh huy động vốn hiệu quả cho nền kinh tế, nên cần khuyến khích.

Tuy nhiên các chuyên gia cũng cảnh báo đầu tư trái phiếu đi kèm với nhiều rủi ro, vì thường những gì lãi suất cao thì rủi ro cao. Cuộc chơi trái phiếu chỉ dành cho những nhà đầu có kiến thức, kỹ năng có năng lực đánh giá được hiệu quả hoạt động của doanh nghiệp, đánh giá được tính khả thi của dự án mà doanh nghiệp đưa ra để làm nền tảng phát hành, nếu không nắm rõ sẽ dễ nhận "trái đắng".

Về phía chủ thể phát hành trái phiếu cũng có những rủi ro như việc phát hành lãi suất quá cao trong khi tỷ suất sinh lời từ việc sử dụng nguồn vốn huy động không như kỳ vọng. Theo tính toán của TS. Bùi Quang Tín, nếu phát hành trái phiếu với lãi suất 12-14,5%/năm (mức phổ biến của các doanh nghiệp thời gian qua) thì tỷ suất sinh lời phải đạt trên 20% mới cân đối được, mà đây lại là tỷ lệ không dễ đạt được trong thời kỳ thị trường tăng trưởng chậm như hiện nay.