Benthanh Group lên kế hoạch IPO

Theo thông tin mới nhất từ Tổng công ty Bến Thành - TNHH MTV (Benthanh Group), đơn vị này đã xác định thời điểm định giá doanh nghiệp để cổ phần hóa là 30/6/2016 căn cứ theo Quyết định số 750/QĐ-UBND của UBND TP.HCM.

- 03-12-2016Vietjet Air dự kiến IPO ngay năm 2016, giá chào bán từ 75.900 đồng - 98.400 đồng/cp

- 02-12-2016Lọc dầu Dung Quất lập kế hoạch vay 1,2 tỷ USD mở rộng nhà máy; có thể IPO vào quý III/2017

- 26-11-2016Sau IPO, Highlands Coffee sẽ dưới quyền kiểm soát của Jollibee

- 24-11-2016Tổng công ty 36: Sau IPO là... thua lỗ

Như vậy, nếu lộ trình cổ phần hóa diễn ra đúng tiến độ, Benthanh Group có thể hoàn tất việc chào bán cổ phần lần đầu ra công chúng (IPO) ngay trong năm 2017.

Không vướng áp lực lãi vay

Tổng công ty Bến Thành được thành lập vào cuối năm 1997 theo mô hình tổng công ty 90, bao gồm 9 doanh nghiệp thành viên, 10 doanh nghiệp có vốn góp của Tổng công ty và 4 đơn vị hạch toán phụ thuộc. Trải qua gần 20 năm phát triển, Benthanh Group đang quản lý vốn đầu tư tại 28 công ty thành viên hoạt động trong 4 lĩnh vực: du lịch, thương mại, bất động sản và sản xuất công nghiệp với doanh thu toàn hệ thống năm 2015 đạt 14.300 tỷ đồng.

Tại thời điểm 30/6/2016, Benthanh Group có vốn chủ sở hữu đạt 2.460 tỷ đồng (trong đó vốn điều lệ là 1.936 tỷ đồng) trên tổng tài sản 3.350 tỷ đồng, tương đương 73,4%. Nói cách khác, Tổng công ty hoạt động chủ yếu dựa vào vốn chủ sở hữu, là trạng thái hoạt động được đánh giá tương đối an toàn.

Với số dư tiền mặt và tương đương tiền đạt hơn 900 tỷ đồng, Benthanh Group có đủ khả năng tài chính để trực tiếp thực hiện các dự án cũng như tăng tỷ lệ sở hữu tại các doanh nghiệp thành viên khi điều kiện cho phép. Ngoài ra, Benthanh Group đang hạn chế vay nợ ở mức tối đa. Cụ thể, số dư nợ vay tại thời điểm 30/6/2016 là 93 tỷ đồng và gần như được duy trì ổn định ở mức 100 tỷ đồng trong suốt giai đoạn từ năm 2013 trở lại đây. Do đó, Benthanh Group gần như không gặp áp lực về lãi vay khi chi phí vay 6 tháng đầu năm 2016 chỉ là 3,3 tỷ đồng.

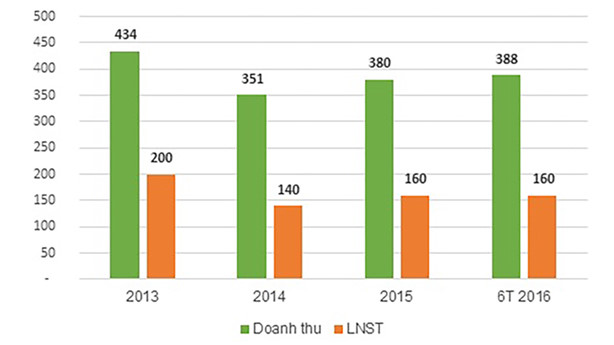

Doanh thu và lợi nhuận sau thuế Benthanhgroup (Đơn vị: Tỷ đồng)

Đầu tư khả quan

Benthanh Group đang triển khai một số dự án có quy mô lớn như Dự án Bình Trưng Đông, Dự án Bến Thành - Hồ Tràm. Tuy nhiên, phần lớn lợi nhuận các năm vừa qua đến từ cổ tức từ các doanh nghiệp thành viên chuyển về. Là một doanh nghiệp hoạt động theo mô hình holding, điều này không quá khó hiểu.

Chính nguồn thu ổn định từ cổ tức giúp lợi nhuận của Benthanh Group giai đoạn 2013 - 2015 được duy trì ở mức 150 - 200 tỷ đồng/năm.

6 tháng đầu năm 2016, Benthanh Group lãi ròng 160 tỷ đồng, bằng kết quả thực hiện cả năm trước đó. Đáng chú ý, doanh thu 6 tháng đầu năm của Tổng công ty lên tới 237 tỷ đồng, tăng đột biến so với con số 35 tỷ đồng cùng kỳ 2015. Trong đó, doanh thu bán hàng đạt 130 tỷ đồng, nhưng chỉ thu về chưa đến 1 tỷ đồng lãi gộp. Thương vụ bán hàng trăm tỷ này không được thuyết minh chi tiết.

Tại thời điểm 30/6/2016, Benthanh Group đang đầu tư dài hạn gần 1.300 tỷ đồng vào các doanh nghiệp thành viên dưới hình thức liên kết - liên doanh. Tổng công ty đang góp vốn với các đối tác nước ngoài tại 6 công ty liên doanh nhằm quản lý và vận hành một số khách sạn 4 sao, 5 sao lớn như Renaissance Riverside Hotel Saigon, Sofitel Plaza Saigon, khách sạn 4 sao Norfolk.

Trong số các công ty liên kết, có thể điểm qua một vài cái tên đáng chú ý như Công ty CP Dịch vụ tổng hợp Sài Gòn Savico, Công ty CP Thương mại dịch vụ Bến Thành, Công ty CP Dịch vụ du lịch Bến Thành. Benthanh Group đang là cổ đông lớn nhất tại các công ty này với tỷ lệ sở hữu trên 40%.

Thông tin về tình hình hoạt động của các công ty liên doanh, liên kết khá hạn chế do chỉ có 6/28 công ty có cổ phiếu đang được giao dịch trên thị trường chứng khoán tập trung. Trong 6 công ty nói trên, ngoại trừ Công ty CP Vật tư Bến Thành (mã chứng khoán VT1) có cổ phiếu giao dịch với mức giá xung quanh 12.200 đồng/CP, các công ty còn lại đều được thị trường đánh giá cao với mức giá từ 30.000 - 40.000 đồng/CP. Giá trị sổ sách của các khoản đầu tư này nhìn chung đều đang thấp hơn giá thị trường.

Chất lượng hoạt động của các công ty liên kết với Benthanh Group có đồng đều hay những công ty niêm yết chỉ là “ngôi sao sáng” là điều vẫn chưa thể đánh giá chính xác. Tuy nhiên, mức cổ tức đều đặn nhận được hàng năm của Benthanh Group cho thấy tình hình hoạt động kinh doanh của các công ty thành viên tương đối ổn định.

Các thông tin cụ thể về lộ trình IPO của Benthanh Group chưa được công bố chi tiết, nhưng việc IPO một tổng công ty lớn có tình hình tài chính tương đối lành mạnh, đồng thời sở hữu nhiều công ty tốt chắc chắn sẽ thu hút sự quan tâm của các nhà đầu tư.

Báo Đấu thầu