Chiết khấu sâu từ đỉnh, cổ phiếu chứng khoán đã đủ hấp dẫn?

Cổ phiếu chứng khoán đã đủ hấp dẫn?

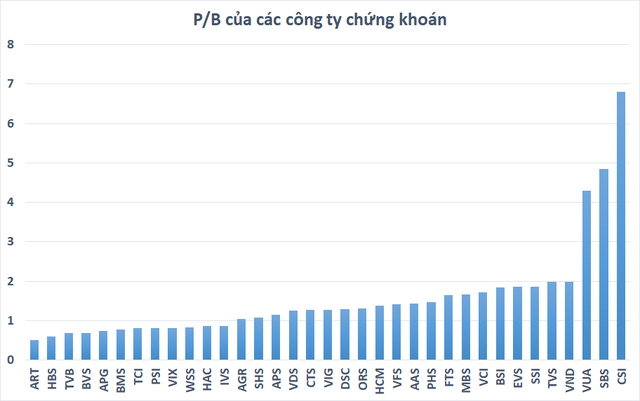

Nhịp giảm mạnh vừa qua đưa mức định giá các cổ phiếu chứng khoán về mức hợp lý hơn, P/B của hầu hết các CTCK đã xuống dưới 2, thậm chí nhiều cổ phiếu còn dưới 1, thấp hơn nhiều so với giai đoạn bùng nổ hồi đầu tháng 11 năm ngoái.

Thị trường chứng khoán vừa trải qua một phiên bùng nổ theo đà khi VN-Index tăng mạnh hơn 35 điểm sau khi lội ngược dòng trong phiên trước đó. Có độ nhạy cao với thị trường, cổ phiếu chứng khoán đương nhiên không bỏ qua cơ hội phát tín hiệu hồi phục trở lại sau thời gian miệt mài dò đáy.

Sắc xanh bao trùm trên nhóm chứng khoán trong đó nổi bật HCM, MBS, BSI, CTS, ORS, SHS, VCI, VIX,... còn tăng trên 5%. Dù vậy, so với đầu năm 2022, hầu hết các cổ phiếu như SSI (-44%), HCM (-47%), VCI (-46%), MBS (-41%), SHS (-45%),... đều đã chiết khấu mạnh đến gần một nửa thị giá. Cái tên "khỏe" nhất nhóm là VND cũng đã mất hơn 25% so với thời điểm cách đây gần 6 tháng.

Nhiều cổ phiếu chứng khoán đã chiết khấu hàng chục % từ đầu năm

Một trong những nguyên nhân khiến cổ phiếu chứng khoán "nặng như chì" trong thời gian qua xuất phát từ sự sụt giảm về mặt thanh khoản so với giai đoạn trước. Thanh khoản hạn chế khiến các cổ phiếu chứng khoán khó hấp thụ lượng cung lớn do các đợt tăng vốn "ồ ạt" thời gian qua. Rõ ràng, điều này tạo ra áp lực đáng kể lên diễn biến giá cổ phiếu.

Thêm nữa, thanh khoản thị trường sẽ gây áp lực trực tiếp lên doanh thu hoạt động môi giới của các công ty chứng khoán. Hoạt động cho vay margin cũng bị ảnh hưởng bởi quy mô giao dịch hạn chế. Ngoài ra, mảng tự doanh lại phụ thuộc nhiều vào biến động của thị trường trong đó thanh khoản là yếu tố có vai trò quan trọng. Kết quả kinh doanh được dự báo khó bùng nổ như năm trước khiến cổ phiếu chứng khoán thiếu động lực bứt phá trong ngắn hạn.

Định giá đã hợp lý hơn

Nhịp giảm mạnh vừa qua đưa mức định giá các cổ phiếu chứng khoán về mức hợp lý hơn, phần nào đã kích hoạt dòng tiền đầu tư dài hạn quay trở lại trên nhóm nhóm này. P/B của hầu hết các CTCK đã xuống dưới 2, thậm chí nhiều cổ phiếu còn dưới 1, thấp hơn nhiều so với giai đoạn bùng nổ hồi đầu tháng 11 năm ngoái. Thời điểm đó, các cổ phiếu chứng khoán hút tiền mạnh đều có P/B trên 3 như BSI (P/B 3,1), MBS (P/B 3,3), VND (P/B 3,4), SHS (P/B 3,5), SSI (P/B 3,6), VCI (P/B 3,8),...

P/B của các cổ phiếu chứng khoán đã thấp hơn đáng kể so với thời điểm đạt đỉnh tháng 11/2021

Cần phải lưu ý rằng, tiềm năng tăng trưởng trong tương lai mới là yếu tố quyết định đến sức hấp dẫn của cổ phiếu. Thực tế, triển vọng nhóm chứng khoán phụ thuộc rất nhiều vào diễn biến của thị trường chung. Và về cơ bản, chứng khoán Việt Nam vẫn được đánh giá khả quan trong dài hạn nhờ tình hình vĩ mô ổn định, khả năng tăng trưởng lợi nhuận của các doanh nghiệp niêm yết.

Dragon Capital dự báo tăng trưởng GDP sẽ ấn tượng hơn nữa với động lực khi ngành du lịch dịch vụ và tiêu dùng trong nước hồi phục mạnh mẽ hậu giãn cách. Ngoài ra, gói 350.000 tỷ đồng hỗ trợ nền kinh tế sẽ tiếp tục tăng tốc giải ngân từ quý 2 và xuất nhập khẩu tiếp tục ghi nhận đà hồi phục ấn tượng cũng là điểm sáng cho nền kinh tế.

Theo Dragon Capital đánh giá, việc tăng trưởng lợi nhuận của toàn thị trường năm 2022 là khá chắc chắn với mức dự kiến khoảng trên 20%. Tương ứng, P/E forward hiện đã về mức giá khá rẻ với 11,x lần ở vùng chỉ số 1.200 điểm.

Đồng quan điểm, ông Petri Deryng – nhà sáng lập quỹ PYN Elite Fund cũng cho rằng, đợt suy giảm này khiến định giá TTCK Việt Nam đang trở nên không hợp lý, khi mức P/E dự phóng năm 2022 của chỉ số VN-Index chỉ ở mức 10,9 dù tăng trưởng lợi nhuận quý đầu năm của các doanh nghiệp lên tới 31% và cả năm được dự báo lên tới 19 – 29% trong kịch bản thận trọng.

"Không thể bỏ qua diễn biến chứng khoán toàn cầu khi đánh giá về chu kỳ tăng giá của chứng khoán Việt Nam. Tuy nhiên, trong bối cảnh nền kinh tế Việt Nam đang ổn định, mức định giá cổ phiếu này là cực rẻ", ông Petri Deryng đánh giá.

Dân số đầu tư chứng khoán vẫn còn khiêm tốn

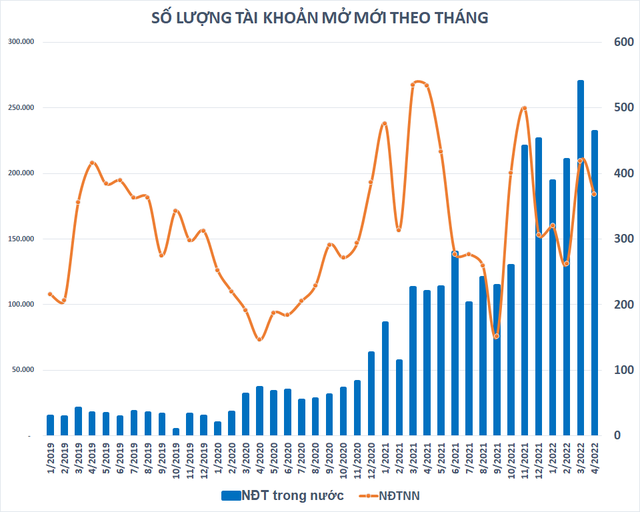

Tiềm năng phát triển của TTCK còn được phản ánh qua số lượng nhà đầu tư tham gia ngày càng nhiều hơn. Kể từ khi làn sóng nhà đầu tư mới đổ bộ vào chứng khoán sau khi thị trường tạo đáy Covid tháng 3/2020, số lượng tài khoản mở mới của nhà đầu tư trong nước đã không ngừng tăng trưởng mạnh mẽ và vẫn chưa có dấu hiệu dừng lại.

4 tháng đầu năm 2022, nhà đầu tư trong nước mở mới tổng cộng hơn 908.460 tài khoản chứng khoán, gấp đôi tổng lượng tài khoản mở mới trong cả năm 2020. Tổng số tài khoản chứng khoán nhà đầu tư trong nước đến cuối tháng 4 đạt 5,2 triệu, chiếm hơn 5% dân số. So với nhiều quốc gia trong khu vực, con số này còn khiêm tốn và dư địa tăng trưởng vẫn còn rất nhiều.

Tài khoản mở mới liên tục tăng qua từng tháng

Trên thực tế, số lượng tài khoản chứng khoán không thực sự phản ánh chính xác số lượng người dân tham gia vào thị trường chứng khoán. Bởi, nhà đầu tư có thể mở nhiều tài khoản chứng khoán tại các CTCK khác nhau chưa kể lượng tài khoản ở trạng thái "passive" do mở ra nhưng chưa hoặc không còn nhu cầu sử dụng.

Trong tương lai, khi TTCK tiếp tục phát triển trở thành kênh đầu tư sinh lời hấp dẫn hàng đầu, số lượng nhà đầu tư tham gia được dự báo sẽ không ngừng tăng thêm và giúp giao dịch ngày càng sôi động hơn. Động lực từ dòng tiền nội được kỳ vọng sẽ giúp cải thiện thanh khoản thị trường bên cạnh sự trở lại của khối ngoại trong tương lai.

Câu chuyện nâng hạng và sự trở lại của dòng tiền ngoại

Một trong những yếu tố giúp thúc đẩy nhà đầu tư nước ngoài quay trở lại Việt Nam thời gian tới đến từ việc nâng hạng từ thị trường cận biên lên mới nổi của chứng khoán Việt Nam.

Theo HSBC, để được MSCI và FTSE nâng hạng lên thị trường mới nổi (EM), TTCK Việt Nam phải đáp ứng một số điều kiện, nổi cộm gồm: giới hạn sở hữu nước ngoài, thiếu thông tin công bố bằng tiếng Anh, chưa có thị trường nội tệ ở nước ngoài và còn nhiều hạn chế trên thị trường nội tệ trong nước, đăng ký tài khoản bắt buộc, ký quỹ khi giao dịch và hạn chế trong chuyển quyền sở hữu ngoài hệ thống giao dịch.

Các vấn đề này sẽ được xem xét khi Việt Nam thông qua các luật mới về chứng khoán, đầu tư và doanh nghiệp, dù tiến độ còn từ từ. Chứng chỉ lưu ký không có quyền biểu quyết (Non-voting Depositary Receipt - NVDR) sẽ cho phép nhà đầu tư nước ngoài nắm tình hình của những mã cổ phiếu đã hết room sở hữu nước ngoài mà không cần tham gia vào việc ra các quyết định của doanh nghiệp.

Hệ thống giao dịch mới KRX (hệ thống công nghệ mới do Sở Giao dịch Chứng khoán Hàn Quốc cung cấp) được kỳ vọng sẽ đi vào hoạt động vào cuối năm nay. Hệ thống mới sẽ cải thiện giao dịch, tiếp cận thông tin và triển khai một loạt các sản phẩm mới như giao dịch trong ngày và NVDR cũng như hỗ trợ giao dịch và thanh toán hiệu quả. Điểm mấu chốt là nhà đầu tư sẽ không cần phải ký quỹ trước giao dịch khi mua chứng khoán.

Nếu tỷ trọng của Việt Nam trong rổ của thị trường mới nổi khu vực châu Á là 2%, các dòng vốn đổ về sẽ đạt 8-9 tỷ USD. Con số này tương đương 1,4 lần giá trị phân bổ của các quỹ đầu tư nước ngoài và gần bằng thanh khoản của 8 ngày giao dịch. Đánh giá về tiềm năng Việt Nam được đưa vào các chỉ số của thị trường mới nổi, nhóm chuyên gia của HSBC cho rằng, nhiều quỹ đầu tư đã đưa Việt Nam vào "tầm ngắm" từ trước đó.

Dòng tiền ngoại thực tế cũng đang có dấu hiệu trở lại thị trường Việt Nam sau giai đoạn bán ròng triền miên trước đó. Tính từ đầu tháng 4 đến nay (hết phiên 25/5), nhà đầu tư nước ngoài đã mua ròng tổng cộng hơn 5.200 tỷ đồng từ đầu tháng 4 trên cả 2 kênh khớp lệnh và thỏa thuận. Như vậy, sau khi ghi nhận bán ròng tới gần 7.000 tỷ trong quý 1/2022, khối ngoại đã thu hẹp đáng kể đà bán ra và giá trị bán ròng từ đầu năm đến hiện tại chỉ còn khoảng 1.800 tỷ đồng.

Nhịp sống kinh tế