Chờ sự đột phá từ REE

Với hơn 1.700 tỉ đồng tiền mặt, giới đầu tư đang kỳ vọng REE sẽ mạnh tay hơn cho những đầu tư mới có thể đem lại lợi nhuận đột biến.

- 01-08-2016REE lại bị “vạ lây” họ điện

- 28-07-2016Chờ ngày REE trở lại thời vàng son

Ngồi chờ vị khách trong tiền sảnh của một tòa nhà mới xây tại quận 2, ông Lê Minh Phương, quản lý công trình cho một công ty xây dựng tại TP.HCM, tình cờ quan sát thấy một điều thú vị. Đó là toàn bộ hệ thống máy lạnh được lắp ráp tại đây đều mang thương hiệu Daikin thay vì thương hiệu Reetech áp đảo các công trình xây dựng như trước đây.

Máy lạnh Daikin của Nhật xuất hiện ở Việt Nam từ năm 2008, theo con đường nhập khẩu. Ban đầu, Daikin chỉ cung cấp sản phẩm cao cấp, chủ yếu cho các tòa nhà văn phòng, siêu thị. Nhưng đến năm 2013, thương hiệu Daikin đã được biết đến rộng rãi ở cả khu vực dân dụng với thị phần đạt tới 23-25%, tức chỉ đứng sau Panasonic.

Daikin làm ăn ở Việt Nam phát đạt đến mức, mới đây tập đoàn này đã chi gần 94 triệu USD để xây nhà máy sản xuất điều hòa không khí lớn nhất Việt Nam. Dự kiến, một nhà máy với công suất nửa triệu bộ điều hòa sẽ đi vào hoạt động từ năm 2018. Công suất này sẽ còn tăng lên gấp đôi vào năm 2020. Daikin cũng lên kế hoạch mở rộng hệ thống đại lý và tăng quy mô trung tâm dịch vụ từ 15 lên con số 30.

Sự lớn mạnh của Daikin ở Việt Nam khiến hàng loạt đối thủ như Panasonic, Toshiba, Sharp, Elextrolux, Mitsubishi, Sumikura, Midea, Hitachi, Samsung, Gree... ít nhiều lo lắng. Riêng với REE, cơ hội để đạt tới mục tiêu “tìm chỗ đứng, lấy lại đà tăng trưởng ổn định” cho mảng điện máy (Reetech) sẽ khó khăn hơn.

Thế chân kiềng

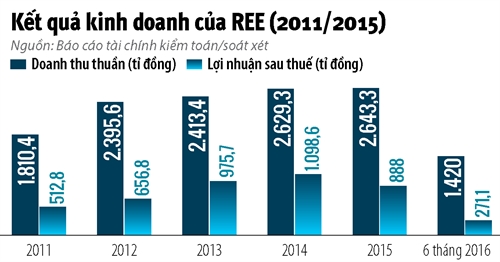

Kể từ khi tách ra hoạt động độc lập (năm 2006), mảng điện máy của REE đã có 5 năm kinh doanh ấn tượng, với đà tăng trưởng doanh thu trung bình trên 42%/năm. Tuy nhiên, sau năm 2010, hoạt động điện máy của REE đã bị sa sút. Bà Nguyễn Thị Mai Thanh, Chủ tịch kiêm Tổng Giám đốc ở REE, từng nóng lòng muốn vực dậy mảng điện máy bằng những giải pháp và chỉ tiêu đầy áp lực.

Bà Mai Thanh và con trai Thái Bình. Ảnh: Quý Hòa

Nhưng với thị phần chỉ chiếm khoảng 6-7%, với sức tiêu dùng suy giảm và tâm lý chuộng hàng ngoại của khách hàng đã khiến các mong đợi về cải thiện thị phần, tăng sản lượng bán máy lạnh, kế hoạch tiến ra miền Bắc của REE đều vấp phải trở ngại. Liên tục 4 năm (2011-2014), REE không thể hoàn thành được các kế hoạch doanh thu ở mảng Reetech. Đến năm 2015, với một kế hoạch doanh thu đầy thận trọng, giảm 28% so với mục tiêu của năm trước đó, REE mới cán đích được. Dù vậy, 2015 cũng là năm xuất hiện thông tin REE sẽ dẹp bỏ mảng Reetech do không nhìn thấy triển vọng tươi sáng từ mảng này.

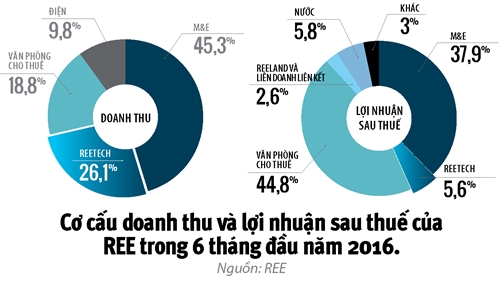

Thực tế, mảng điện máy của REE ngày càng ít đóng góp vào doanh thu, lợi nhuận chung. Nếu như năm 2010, mảng Reetech chiếm 31% tổng doanh thu và góp 10% lợi nhuận sau thuế thì đến năm 2015, mức đóng góp đã sụt giảm xuống còn 22% về doanh thu và 4% về lợi nhuận. Trong 6 tháng đầu năm nay, REE đang tìm cách cải thiện cơ cấu này. Diễn biến trên phù hợp với cam kết vẫn tiếp tục vận hành mảng Reetech của REE.

REE chưa có lý do để buông mảng điện máy. Tại Đại hội đồng cổ đông năm 2016, đại diện REE cho biết, thế mạnh của REE ở mảng điện máy là thương hiệu. Trong một thị trường có hơn 80 nhãn hiệu, Reetech vẫn nằm trong tốp 10 (xét ở TP.HCM, Reetech ở tốp 5). Reetech lại còn có các sản phẩm điện - cơ khí. Ở những thời điểm khó khăn, các sản phẩm điện - cơ khí đã cứu nguy và giảm đáng kể các áp lực hoàn thành chỉ tiêu cho Reetech. Vì thế, trong tương lai, REE định hướng sẽ tiếp tục tái cơ cấu các sản phẩm theo hướng có thể giúp REE tìm chỗ đứng. REE cũng tìm đường mở rộng xuất khẩu sang Myanmar, Cuba..., với mục tiêu từ năm 2016, xuất khẩu sẽ đóng góp trên 5 triệu USD cho Reetech.

Nhưng dù như thế nào, rõ ràng, trong một thị trường mà riêng 3 tên tuổi Panasonic, Daikin và LG đã chiếm khoảng 55-65% thị phần, mảng Reetech của REE khó mong tăng trưởng mạnh. Mức tăng trưởng 10%/năm cho 3 năm tới được giới phân tích đánh giá là một mục tiêu mang tính phấn đấu. Nhìn trên kết quả kinh doanh 6 tháng đầu năm 2016 của REE, hoạt động bất động sản, mà chủ yếu là văn phòng cho thuê, mới là lĩnh vực đóng góp đáng kể nhất, xấp xỉ 50% tổng lợi nhuận sau thuế của REE.

REE tham gia vào bất động sản từ năm 2001, với việc khởi công tòa nhà Etown 1. Ở thời điểm ấy, REE đã biết chọn phân khúc văn phòng cho thuê để tiến công, một phân khúc ổn định trong ngành bất động sản. REE lại xây văn phòng ở các vị trí xa trung tâm khiến nhiều người cảm thấy e ngại. Nhưng bà Nguyễn Thị Mai Thanh đã cho thấy những tính toán của bà là chính xác. Các dự án Etown của REE, với tổng diện tích hơn 100.000 m2 luôn đạt tỉ lệ lấp đầy gần như tối đa bất chấp những khủng hoảng trên thị trường bất động sản. Hiện tại, REE vẫn đang xây dự án Etown Central ở quận 4 với kế hoạch đưa vào khai thác từ năm 2018. Khi đó, diện tích văn phòng cho thuê của REE sẽ tăng thêm 33%, giúp REE gia tăng doanh thu và lợi nhuận.

Thực tế, bất động sản đã trở thành nguồn thu ổn định, đều đặn cho REE. Vì thế, ngoài dự án Etown Central đang đầu tư, REE còn có kế hoạch tìm kiếm, mở rộng thêm diện tích từ 100.000 m2 hiện tại lên khoảng 200.000 m2 trong 3-5 năm tới. Nhưng thách thức là quỹ đất giá rẻ đã hết nên REE sẽ phải liên kết với các công ty có quỹ đất dồi dào hoặc có thể tiến hành M&A, như cách REE từng tham gia đấu giá mua cổ phần ở khách sạn Kim Liên ở Hà Nội. Tuy không thành công nhưng sự kiện này đã truyền đi thông điệp, REE muốn tiến sâu hơn vào bất động sản. Theo thông tin công bố, REE đang có những hợp tác khác với các công ty bên ngoài như Công ty Cổ phần Địa ốc Sài Gòn (SaigonRes) và Công ty Cổ phần Hạ tầng - Bất động sản Việt Nam (VIID) để tạo sức mạnh cộng hưởng và mở rộng đường đi hơn cho mảng bất động sản.

Các dự án Etown của REE luôn đạt tỉ lệ lấp đầy gần như tối đa. Ảnh: Sơn Phạm

Lĩnh vực cốt lõi và cũng mang lại nguồn thu nhập ổn định, đều đặn cho REE phải kể đến hoạt động cơ điện lạnh công trình (M&E). Đây là lĩnh vực đã gắn với REE gần 40 năm qua. REE hiện vẫn giữ vị trí dẫn đầu nhóm các doanh nghiệp nội địa tham gia ngành này và có sự vượt trội so với các đối thủ như Công ty Cổ phần Kỹ nghệ lạnh - Searefico (SRF), Kurihara, SGE, THE... Nhưng khoảng cách giữa REE với các công ty cùng ngành đang bị rút ngắn. Cụ thể, Searefico có sự bứt phá về doanh thu khi lần đầu tiên đạt trên 1.000 tỉ đồng vào năm 2015. Chỉ trong thời gian ngắn, công ty này đã trúng thầu thi công cung cấp lắp đặt hệ thống cơ điện trị giá 525 tỉ đồng cho dự án căn hộ cao cấp Gateway Thảo Điền, quận 2, TP.HCM và dự án Vinhomes Central Park - Tân Cảng.

Nhìn lại 5 năm gần đây, mảng M&E luôn đóng góp trung bình trên 50% tổng doanh thu của REE. Nhưng mảng M&E lại chỉ chiếm 12-24% lợi nhuận sau thuế. Tiền đầu tư của Công ty cũng không dành nhiều cho mảng M&E, mà đang dồn cho mảng điện. Theo báo cáo thường niên năm 2015, vốn đầu tư vào mảng điện là 5.309 tỉ đồng, chiếm tới 71% tổng vốn đầu tư của REE. Các công ty điện được REE rót vốn nhiều nhất phải kể đến Nhiệt điện Phả Lại - PPC (1.070 tỉ đồng), Nhiệt điện Quảng Ninh - QNC (470,6 tỉ đồng), Thủy điện Thác Mơ - TMP (397 tỉ đồng), Thủy điện Sông Ba Hạ (361 tỉ đồng). Tính chung, ngoài sở hữu Thủy điện Thác Bà, REE hiện đầu tư liên kết và góp vốn vào 8 công ty ngành điện.

Với bức tranh đầu tư này, biến động trong ngành điện đã ảnh hưởng đến tình hình kinh doanh của REE. Chẳng hạn, tỉ giá VND/JPY tăng hơn 15% trong 6 tháng đầu năm nay khiến REE bị lỗ hơn 88 tỉ đồng từ khoản đầu tư vào PPC. Ngoài ra, trước tình trạng hạn hán, hoạt động của các công ty thủy điện như Thác Mơ, Sông Ba Hạ... cũng không thuận lợi.

Nhưng theo ghi nhận của Công ty Chứng khoán Rồng Việt (VDSC), qua khỏi vùng trũng năm nay, kinh doanh của REE sẽ lại tươi sáng. Bởi căn cứ đánh giá vĩ mô, khả năng đồng yên Nhật tiếp tục tăng mạnh trong năm 2017 là tương đối thấp. PPC hiện cũng đã đàm phán xong hợp đồng mua bán điện cho nhà máy Phả Lại 1 (PL1). Chưa kể việc đại tu 2 tổ máy của PPC có thể giúp công suất khả dụng tăng khoảng 6% và REE còn có thể hồi tố các khoản hoàn nhập dự phòng. REE cũng có thể hy vọng thêm ở mảng nước. Trong 6 tháng đầu năm 2016, lợi nhuận từ nước đã hơn cả lợi nhuận từ mảng Reetech. Sắp tới, khi nhà máy nước Thủ Đức III, Tân Hiệp II đi vào khai thác, VDSC dự đoán, REE hoàn toàn có khả năng đạt tăng trưởng lợi nhuận sau thuế năm 2018 là 10%.

Tìm yếu tố đột biến

Từ nhiều năm trước, REE đã được giới đầu tư xếp vào danh sách các công ty khó trông mong sự đột biến, bởi những lĩnh vực mà REE tham gia đều có tính “ăn chắc mặc bền”. Tính toán từ kết quả kinh doanh của các công ty điện nước ở Việt Nam cho thấy, tăng trưởng doanh thu ở các ngành này cao nhất chỉ trong mức 6-7%. Còn dịch vụ văn phòng cho thuê cũng chỉ có thể đạt tăng trưởng doanh thu từ 8-10%/năm.

REE cũng là doanh nghiệp hiện có ROE (lợi nhuận/vốn chủ sở hữu) trung bình khoảng 12-13%, thấp hơn SRF. Năm 2015 còn ghi nhận mức ROE, ROA của REE thấp nhất trong vòng 5 năm qua. REE cũng gặp không ít rủi ro, đến từ biến động tỉ giá. Đáng nói, đây là dạng rủi ro REE luôn phải đối mặt và khó lòng kiểm soát do lỗ tỉ giá chưa được đưa vào giá thành điện mà buộc doanh nghiệp trích lập dự phòng.

Cho đến giờ phút này, giới đầu tư vẫn chưa biết REE dự tính ra sao với khoản đầu tư hơn 470 tỉ đồng vào Nhiệt điện Quảng Ninh khi công ty nhiệt điện này còn khoản lỗ chênh lệch tỉ giá 1.200 tỉ đồng. Trưởng phòng phân tích một công ty chứng khoán ở TP.HCM cho rằng, REE khó lòng chuyển nhượng cổ phần ở Nhiệt điện Quảng Ninh. Chỉ có cách trích lập dự phòng như PPC đã làm và chấp nhận thua lỗ ngắn hạn.

Bà Nguyễn Thị Mai Thanh từng cho biết, ngành điện đã thay đổi về chính sách. Việt Nam sẽ không còn đầu tư điện than nữa mà ưu tiên phát triển nhiệt điện hay điện khí. Đây là những hình thức đầu tư nhiều tốn kém. REE đã chi ra hơn 1.000 tỉ đồng cho Nhiệt điện Phả Lại mà chỉ nắm giữ 23,5% vốn điều lệ tại đây.

REE hiện chủ yếu rót vốn vào thủy điện. Nhưng hạn hán và El Niño kéo dài khiến khai thác điện từ các nhà máy thủy điện Thác Bà, Thác Mơ, Thủy điện Sông Ba Hạ, Thủy điện Srok Phu Miêng… gặp nhiều khó khăn. Đối với nhiệt điện, rủi ro đến từ giá than đầu vào tăng và phải nhập khẩu. Do tất cả các tác động kể trên, 6 tháng đầu năm, REE bị thua lỗ 63 tỉ đồng trong mảng điện, than. Nếu không có lợi nhuận từ các mảng cốt lõi như M&E, bất động sản và không có khoản cổ tức được chia hơn 370 tỉ đồng, REE đã không thể đạt tới mức lợi nhuận sau thuế gần 300 tỉ đồng trong 6 tháng đầu năm nay.

Bên cạnh mảng dịch vụ cho thuê văn phòng đang góp khoảng 300 tỉ đồng lợi nhuận mỗi năm, REE có thể trông đợi thêm vào mảng kinh doanh nước. Hiện tại, các khoản đầu tư của REE ở mảng nước sạch đều cho doanh thu và lợi nhuận ổn định. Đáng chú ý, nhà máy B.O.O Thủ Đức luôn ghi nhận doanh thu hằng năm ổn định ở mức 300-330 tỉ đồng với biên lợi nhuận ròng trên 30% đồng.

Giới đầu tư đang mong đợi ở REE những giải pháp có tính đột phá. Theo báo cáo tài chính soát xét 6 tháng đầu năm 2016, REE vẫn còn lượng tiền hơn 1.000 tỉ đồng. Cộng với khoản tiền gởi có kỳ hạn, REE có trong tay hơn 1.700 tỉ đồng. Số tiền này có thể giúp REE tiến công đầu tư sang những lĩnh vực sinh lời hấp dẫn hơn. Tuy nhiên, những va vấp, thua lỗ của REE trong đầu tư tài chính đã là bài học khó quên với những người lãnh đạo ở REE. Chưa kể, rẽ sang lĩnh vực mới cần thêm thời gian và các chi phí rủi ro.

Giải pháp được cho là khả thi nếu muốn tạo sự đột phá là REE có thể đẩy mạnh hoạt động trong chính lĩnh vực M&E mà REE đang có thế mạnh. Biên lợi nhuận sau thuế từ mảng M&E hiện đang ở mức 18-20%, đủ hấp dẫn cho REE và các doanh nghiệp cùng ngành tấn công. Người ta đã thấy SRF có những chuyển đổi trong hoạt động, từ mở cửa rộng hơn cho đối tác ngoại đến áp dụng công nghệ thông tin xây dựng (BIM) vào trong thiết kế và quản lý thi công. Kết quả là SRF trúng thầu được nhiều công trình lớn, tạo được tiếng vang, rút ngắn khoảng cách với REE. Giới đầu tư cũng mong đợi, REE sẽ dành nguồn lực thỏa đáng hơn cho đầu tư phát triển mảng cốt lõi này.

Nhịp Cầu đầu tư

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024