Cho vay margin tăng gần 1.000 tỷ đồng, MBS báo lãi quý 3/2022 giảm 34%

Dư nợ cho vay margin của MBS đã tăng gần 1.000 tỷ đồng trong quý 3 lên hơn 6.600 tỷ đồng, mức cao nhất kể từ khi hoạt động.

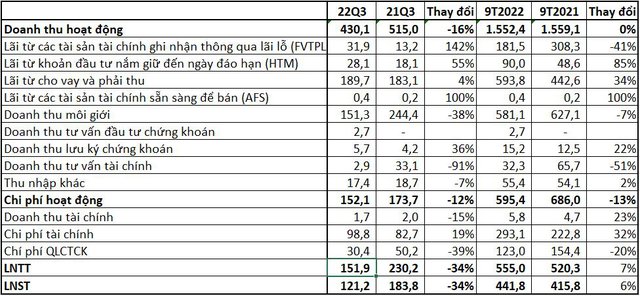

CTCP Chứng khoán MB (mã MBS) đã công bố báo cáo tài chính quý 3/2022 với kết quả kinh doanh sụt giảm so với cùng kỳ chủ yếu do hoạt động môi giới bị thu hẹp. Cụ thể, doanh thu hoạt động trong kỳ của MBS giảm hơn 16% xuống còn 430 tỷ đồng, trong đó mảng môi giới mang về 151,3 tỷ đồng, giảm 38% so với cùng kỳ.

Chiều ngược lại, lãi từ các tài sản tài chính ghi nhận thông qua lãi/lỗ (FVTPL) tăng gấp 2,4 lần lên mức 31,9 tỷ đồng trong khi lãi từ các khoản đầu tư nắm giữ đến ngày đáo hạn (HTM) cũng tăng gần 55% so với cùng kỳ lên 28,1 tỷ đồng. Lãi từ cho vay và phải thu vẫn chiếm tỷ trọng lớn nhất trong cơ cấu doanh thu, đóng góp 189,7 tỷ đồng trong quý 3, tăng gần 4% so với cùng kỳ.

Cùng chiều với doanh thu, chi phí hoạt động của MBS cũng giảm 12,5% so với cùng kỳ xuống mức 152,1 tỷ đồng trong quý 3. Chi phí tài chính tăng 19% lên 98,8 tỷ đồng (chủ yếu là lãi vay) trong khi chi phí quản lý công ty chứng khoán được tiết giảm 39% còn 30,4 tỷ đồng. Kết quả, lợi nhuận trước và sau thuế của MBS đều giảm 34% so với cùng kỳ, lần lượt đạt 151,9 tỷ đồng và 121,2 tỷ đồng.

Nguồn: BCTC quý 3/2022 của MBS

Lũy kế 9 tháng đầu năm, MBS ghi nhận doanh thu hoạt động đạt 1.552 tỷ đồng, nhích nhẹ so với cùng kỳ. Lợi nhuận sau thuế tăng 6% so với cùng kỳ, đạt gần 442 tỷ đồng. Với kết quả đạt được, MBS đã thực hiện được 51% kế hoạch doanh thu và 40% chỉ tiêu lợi nhuận cả năm được thông qua tại đại hội cổ đông.

Thời điểm 30/9, tổng tài sản của MBS đã tăng nhẹ so với đầu năm lên hơn 12.000 tỷ đồng. Các khoản cho vay và phải thu chiếm tỷ trọng lớn nhất với số dư cuối kỳ hơn 7.100 tỷ đồng trong đó dư nợ cho vay ký quỹ (margin) hơn 6.600 tỷ đồng, còn lại là các khoản ứng trước tiền bán 495 tỷ đồng. So với cuối quý trước, cho vay margin của MBS đã tăng gần 1.000 tỷ đồng và là mức cao nhất kể từ khi hoạt động.

Chiều ngược lại, danh mục tự doanh của MBS đã thu hẹp đáng kể sau quý 3 trong đó các khoản FVTPL có giá trị hợp lý gần 600 tỷ đồng bao gồm cổ phiếu (42,6 tỷ đồng), trái phiếu (257,4 tỷ đồng) và chứng chỉ tiền gửi (300 tỷ đồng). Ngoài ra, MBS còn có khoản AFS với giá trị ghi sổ gần 995 tỷ đồng bao gồm cổ phiếu (118 tỷ đồng) và trái phiếu (877 tỷ đồng). Các khoản HTM chiếm 2.218 tỷ đồng chủ yếu là tiền gửi có kỳ hạn trong đó tiền gửi ngắn hạn chiếm gần 1.786 tỷ đồng.

Nhịp Sống Kinh Tế