Chứng khoán Bản việt (VCSC) phát hành 300 tỷ đồng trái phiếu nhằm đáp ứng nguồn vốn cho vay giao dịch ký quỹ

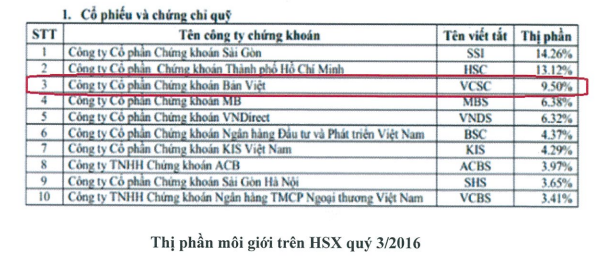

Theo dữ liệu từ VCSC, hiện thị phần môi giới trên HSX quý 3/2016 của Chứng khoán Bản Việt chỉ 9,5%, xếp sau Chứng khoán Sài Gòn (14,26%) và Chứng khoán Thành phố Hồ Chí Minh (13,12%).

CTCP Chứng khoán Bản việt (VCSC) vừa công bố Nghị quyết HĐQT về việc phát hành trái phiếu đợt 2/2016. Trái phiếu phát hành là loại trái phiếu tín chấp, ghi danh, không chuyển đổi. Số lượng phát hành 300 tỷ đồng thành nhiều đợt khác nhau, dự kiến từ tháng 12/2016 đến tháng 3/2017. Mệnh giá trái phiếu 10.000.000 đồng/trái phiếu. Giá phát hành bằng mệnh giá, tương đương số lượng trái phiếu phát hành 30.000 trái phiếu.

Lãi suất của từng đợt phát hành tùy thuộc vào tình hình hoạt động của Công ty nhưng không vượt quá mức lãi suất cho vay trung hạn bình quân của Ngân hàng Đầu tư và Phát triển Việt Nam BIDV và Ngân hàng Công thương Việt Nam VietinBank cộng 4,5%. Trái phiếu có kỳ hạn 24 tháng.

Trái phiếu được phát hành riêng lẻ. Mục đích phát hành trái phiếu nhằm tăng quy mô hoạt động cho nghiệp vụ môi giới, đặc biệt là đáp ứng nguồn vốn cho vay giao dịch ký quỹ của công ty.

Hiện Chứng khoán Bản Việt có vốn điều lệ 860 tỷ đồng, hoạt động chính về tự doanh chứng khoán, tư vấn đầu tư chứng khoán, bảo lãnh phát hành chứng khoán, lưu ký chứng khoán. Theo xác nhận của Công ty, hiện quy mô vốn vay giao dịch ký quỹ của các công ty chứng khoán khác lớn hơn rất nhiều so với VCSC, nên việc bổ sung vốn cho hoạt động này là cần thiết.

Nguồn: VCSC.

Theo dữ liệu từ VCSC, hiện thị phần môi giới trên HSX quý 3/2016 của Chứng khoán Bản Việt chỉ 9,5%, xếp sau Chứng khoán Sài Gòn (14,26%) và Chứng khoán Thành phố Hồ Chí Minh (13,12%).

HNX