Chứng khoán Đà Nẵng (DSC) thông qua phương án chào bán riêng lẻ 94 triệu cổ phiếu tăng vốn điều lệ, nhà đầu tư chiến lược liên quan tới Tập đoàn Thành Công

Dự kiến sau phát hành Chứng khoán Đà Nẵng tăng vốn điều lệ từ 60 tỷ đồng lên 1.000 tỷ đồng.

CTCP Chứng khoán Đà Nẵng (mã chứng khoán DSC) đã thông qua phương án chào bán cổ phiếu riêng lẻ năm 2021. Theo đó Chứng khoán Đà Nẵng chào bán riêng lẻ 94 triệu cổ phiếu cho các nhà đầu tư chuyên nghiệp, nhà đầu tư chiến lược đã được Đại hội cổ đông thường niên năm 2021 thông qua.

Giá phát hành dự kiến 10.000 đồng/cổ phiếu. Dự kiến huy động 940 tỷ đồng. Số cổ phiếu này bị hạn chế chuyển nhượng trong vòng 3 năm kể từ ngày kết thúc đợt chào bán và 1 năm đối với nhà đầu tư chứng khoán chuyên nghiệp kể từ ngày kết thúc đợt chào bán, trừ khi chuyển nhượng cho nhà đầu tư chứng khoán chuyên nghiệp khác phù hợp với quy định của Luật chứng khoán 2019. Số tiền thu được để sử dụng vào hoạt động kinh doanh của công ty: bổ sung vốn, nâng cao năng lực tài chính để đăng ký bổ sung nghiệp vụ kinh doanh chứng khoán cho công ty; và bổ sung tiềm lực tài chính cho các hoạt động kinh doanh hợp pháp khác của công ty.

Thời gian phát hành dự kiến từ tháng 6/2021. Dự kiến sau phát hành Chứng khoán Đà Nẵng tăng vốn điều lệ từ 60 tỷ đồng hiện nay lên 1.000 tỷ đồng.

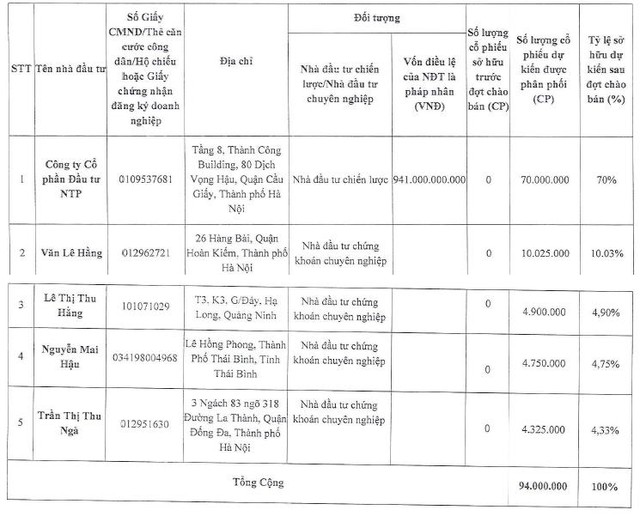

Theo danh sách có 5 nhà đầu tư đăng ký mua riêng lẻ cổ phiếu phát hành đợt này của Chứng khoán Đà Nẵng. Trong đó có 1 nhà đầu tư chiến lược là CTCP Đầu tư NTP, còn lại là 4 nhà đầu tư chuyên nghiệp trong nước.

Đáng chú ý, CTCP Đầu tư NTP có địa chỉ tại Tầng 8, Thành Công Building, 80 Dịch Vọng Hậu, Hà Nội, đây cũng chính là trụ sở của Tập đoàn Thành Công, "đại gia" trong lĩnh vực lắp ráp ô tô tại Việt Nam.

Trước đó trong năm 2020, nhóm cổ đông liên quan tới Tập đoàn Thành Công đã thâu tóm thành công chứng khoán HVS.

Trên thị trường cổ phiếu DSC hiện giao dịch quanh mức 13.300 đồng/cổ phiếu.

Nhịp sống kinh tế