Cổ phiếu bảo hiểm: Vẫn còn nhiều tiềm năng

Ảnh: PTI

Triển vọng kinh doanh khả quan, kế hoạch thoái vốn nhà nước cùng việc nới room ngoại lên 100% là những yếu tố tích cực, được kỳ vọng sẽ thúc đẩy cổ phiếu bảo hiểm sôi động hơn trong năm 2022.

- 21-12-2021Nhóm “Bank, chứng, thép” đồng loạt giảm, VN-Index vẫn giữ được sắc xanh với lực kéo từ cổ phiếu bất động sản, dầu khí, bảo hiểm

- 18-11-2021Sắp có tên mới, Tái bảo hiểm PVI (PRE) chào bán gần 32 triệu cổ phiếu, vốn điều lệ vượt mức nghìn tỷ

- 12-11-2021Bảo hiểm Pjico (PGI) sắp họp ĐHCĐ trình phương án phát hành cổ phiếu thưởng tỷ lệ 25%, vốn điều lệ vượt mức 1.100 tỷ đồng

Hiện có 9 mã cổ phiếu ngành bảo hiểm đang niêm yết trên thị trường với 5 mã giao dịch trên sàn HoSE gồm BVH của Tập đoàn Bảo Việt, BMI của Tổng CTCP Bảo Minh, MIG của Tổng CTCP Bảo hiểm Quân đội, PGI của Tổng CTCP Bảo hiểm Petrolimex, BIC của Tổng CTCP Bảo hiểm BIDV và 4 mã trên sàn HNX gồm PTI của Tổng CTCP Bảo hiểm Bưu điện, PVI của PVI Holdings, VNR của Tổng CTCP Tái Bảo hiểm Quốc gia Việt Nam, PRE của Tổng CTCP Tái bảo hiểm PVI.

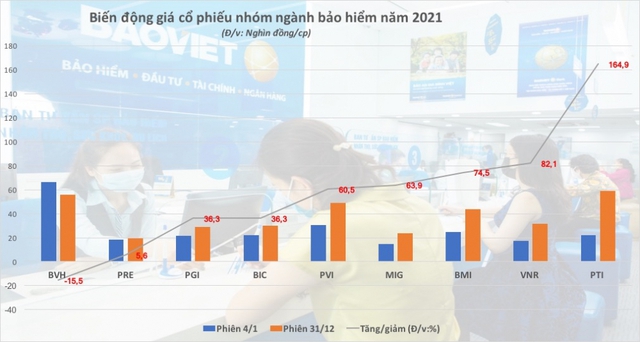

Tính theo thị giá, trong năm 2021, nhóm 9 cổ phiếu trong lĩnh vực bảo hiểm có mức tăng trung bình 56,5% - đây là mức tăng khá so với mức tăng trung bình tăng trưởng của VN-Index là 36%.

Cụ thể, nổi bật lên là nhóm các công ty bảo hiểm phi nhân thọ như: PTI tăng 165% lên 59.000 đồng/cp; VNR tăng 82% lên mức 31.500 đồng/cp, BMI tăng 74% lên 43.600 đồng/cp, MIG tăng 64% lên mức 23.850 đồng/cp, PVI tăng 60,5% lên mức 48.900 đồng/cp.

Trong khi các công ty bảo hiểm khác tăng mạnh thì BVH là mã bảo hiểm đầu ngành và cũng là mã bảo hiểm duy nhất trong rổ VN30 lại chịu suy giảm trong năm qua với mức giảm 15,5%.

Các nguyên nhân thúc đẩy cổ phiếu ngành bảo hiểm năm 2021 là thị trường chung tăng điểm tốt (36% trong năm 2021); cùng với đó, kết quả kinh doanh của khối doanh nghiệp bảo hiểm nhìn chung khá khả quan.

Cụ thể, 9 tháng đầu năm, tổng tài sản của các doanh nghiệp bảo hiểm ước đạt 650.165 tỷ đồng, tăng gần 21% so với cùng kỳ năm 2020; tổng doanh thu phí bảo hiểm đạt 151.993 tỷ đồng, tăng hơn 15% so với cùng kỳ năm 2020 và là mức cao nhất từ trước đến nay.

Theo BSC, báo cáo tài chính 9 tháng đầu năm 2021 của nhóm 8 công ty bảo hiểm phi nhân thọ trên sàn chứng khoán cho thấy, mức tăng trưởng lợi nhuận trung bình là 29,7% so với cùng kỳ năm trước.

Trong đó, lợi nhuận sau thuế của PGI tăng 91,1%, đạt 260,5 tỷ đồng; MIG tăng 51,6%, đạt 148,57 tỷ đồng; PVI tăng 28,7%, đạt 805,23 tỷ đồng; VNR tăng 17% đạt gần 267 tỷ đồng; BMI đạt lợi nhuận ròng 188 tỷ đồng, tăng 19%; PTI lợi nhuận sau thuế đạt 196 tỷ đồng, tăng 13,5% so với cùng kỳ.

Ngoài ra, sóng thoái vốn nhà nước, thông tin về việc nới room ngoại lên 100% trong lĩnh vực bảo hiểm cũng tác động tích cực lên mặt bằng giá.

Ngày 31/8/2021, Bộ Kế hoạch và Đầu tư đã chính thức cập nhật “điều kiện tiếp cận thị trường” trong 59 ngành nghề tiếp cận thị trường có điều kiện với nhà đầu tư nước ngoài, bao gồm lĩnh vực bảo hiểm. Theo đó, lĩnh vực bảo hiểm “không hạn chế” tỷ lệ sở hữu của nhà đầu tư nước ngoài.

Việc thể hiện rõ quy định không giới hạn nhà đầu tư nước ngoài tại các doanh nghiệp bảo hiểm mang tới kỳ vọng hút vốn ngoại lớn trong giai đoạn tới khi nhiều doanh nghiệp đã lên sẵn kế hoạch cách đây cả vài năm. Như BMI và PVI đều đã thông qua phương án nới room ngoại lên mức tối đa 100% từ 2019 hay tại ĐHĐCĐ năm 2021 cả PTI, PGI cũng đã nâng room ngoại lên mức tối đa.

Thực tế, các doanh nghiệp bảo hiểm đều không giấu giếm mong muốn tăng tỷ lệ sở hữu cho nhà đầu tư nước ngoài. Hội đồng quản trị PTI cho biết, việc tăng tỷ lệ sở hữu cho nhà đầu tư nước ngoài lên 100% để tăng vốn điều lệ là cần thiết, giúp công ty bảo hiểm mở rộng kinh doanh và tăng trưởng lợi nhuận. Ngoài ra, tính thanh khoản và giá trị cổ phiếu trên thị trường chứng khoán cũng được cải thiện.

Giữa tháng 12, VNPost hoàn tất bán đấu giá 18,2 triệu cổ phần PTI cho 3 nhà đầu tư cá nhân trong nước, với giá đấu thành công bình quân là 77.341 đồng/cổ phần, cao hơn 63% so với giá khởi điểm, vẫn cao hơn 30% so với với mức giá chốt phiên cuối năm của PTI.

Theo kế hoạch thoái vốn nhà nước từ Cục Tài chính doanh nghiệp (Bộ Tài chính), quý I/2022, SCIC sẽ thoái vốn tại BMI và VNR. Đây cũng là 2 mã cổ phiếu có tốc độ tăng trưởng nhanh thứ 2, 3 sau PTI trong năm 2021. Ngoài ra, BVH, MIG cũng đã có kế hoạch thoái vốn nhà nước.

Tăng trưởng chưa xứng với "tiềm năng"

Dù có nhiều mã tăng khá mạnh trong năm 2021, song nhìn chung nhóm cổ phiếu bảo hiểm vẫn chưa thật sự sôi động nếu so sánh với đà tăng bằng lần của các cổ phiếu tài chính khác thuộc nhóm ngân hàng, chứng khoán. Nhóm cổ phiếu bảo hiểm cũng chưa thu hút được dòng tiền. Trừ BVH, thì các mã khác chỉ có thanh khoản vài nghìn, vài chục nghìn đơn vị mỗi phiên.

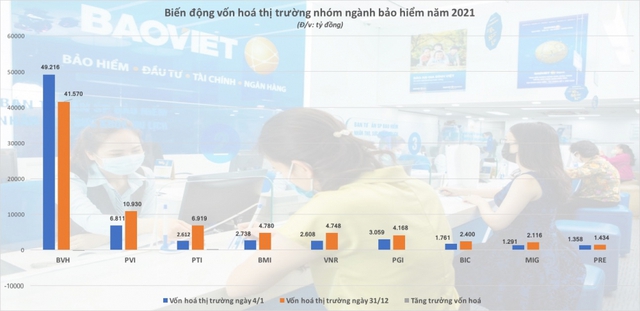

Dù có mức tăng giá trung bình 56,5% trong năm 2021 nhưng tính theo giá trị vốn hoá thì mặt bằng chung nhóm bảo hiểm tăng khá thấp, chỉ trên 10% (do BVH suy giảm). Hiện vốn hoá của 9 doanh nghiệp bảo hiểm trên thị trường chứng khoán còn rất nhỏ bé, chỉ khoảng 80.000 tỷ đồng, tương đương hơn 1% tổng vốn hoá toàn thị trường. Trừ BVH thì 8 doanh nghiệp còn lại có mức vốn hoá từ 1.500 - 11.000 tỷ là khá thấp. Điều này cho thấy dư địa phát triển của cổ phiếu ngành bảo hiểm còn rất lớn.

Vốn hoá thị trường tăng trưởng thấp trong bối cảnh kinh doanh rất tốt và đều đặn trong nhiều năm gần đây cho thấy nhóm bảo hiểm có tiềm năng tăng trưởng tốt trong thời gian tới. Việt Nam hiện nằm trong Top những quốc gia có tốc độ tăng trưởng doanh thu phí bảo hiểm cao nhất thế giới, với tăng trưởng trung bình hàng năm luôn trên 9,3%. Tuy liên tục ghi nhận tăng trưởng cao, nhưng tỷ lệ thâm nhập bảo hiểm tại Việt Nam vẫn có rất thấp, chỉ ở mức 2,7% nếu tính đến năm 2019 (phi nhân thọ là 0,8%, nhân thọ là 1,9%), thấp hơn rất nhiều so với các quốc gia khác trong khu vực (trung bình ở mức 3,3%).

Theo BVSC, khi đại dịch COVID-19 đi qua, ngành bảo hiểm phi nhân thọ sẽ nhanh chóng quay trở lại mức tăng trưởng trung bình 15% trong giai đoạn trước, trong khi bảo hiểm nhân thọ vẫn giữ được mức tăng trưởng cao 25-30%/năm.

Ngoài ra, kế hoạch thoái vốn nhà nước cùng sự tham gia của nhà đầu tư nước ngoài sau khi nới room ngoại lên 100% cũng là những động lực lớn cho năm 2022. "Mở" room ngoại giúp cổ đông ngoại không phải thông qua nhiều hình thức "lách luật" để nâng tỷ lệ sở hữu như một số trường hợp trước đây.

Bộ Tài chính cho biết, với kế hoạch thoái vốn của SCIC vào quý I/2022, đã có các đối tác ngoại đặt vấn đề muốn mua lại cổ phần của 2 doanh nghiệp bảo hiểm là BVH và BMI.

Nhà đầu tư