Cổ phiếu dược tăng trần liên tục: Dịch corona chưa gây hiệu ứng đáng kể lên kết quả kinh doanh

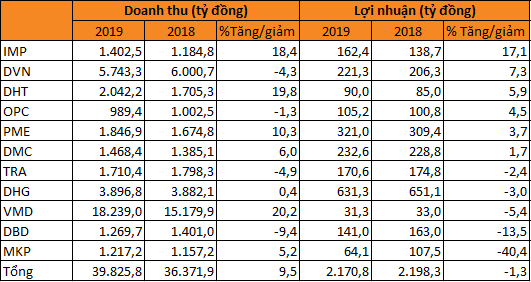

Doanh nghiệp kênh OTC tăng trưởng kinh doanh kém lạc quan hơn doanh nghiệp kênh ETC. Dược Hậu Giang, Traphaco, Bidiphar, Vinapharm báo lãi giảm, trong khi, Imexpharm, Pymepharco tăng trưởng.

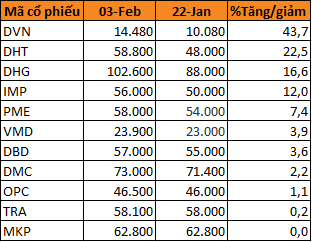

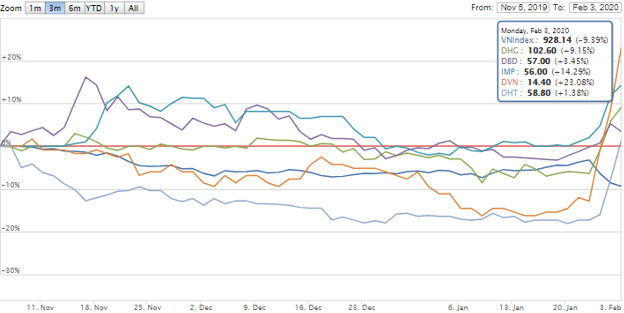

Trong đợt dịch gây ra bởi virus corona, trong khi VN-Index giảm 63 điểm (6,4%), nhóm ngành dược với kỳ vọng được hưởng lợi khiến giá cổ phiếu tăng mạnh kèm thanh khoản đột biến trong 3 phiên gần đây. Một số cổ phiếu như IMP, DVN, DHT, DHG tăng trần.

Giá cổ phiếu nhóm được tăng trung bình 10,3%

|

Biến động VNIndex và 1 số mã cổ phiếu tiêu biểu ngành dược. Nguồn: VnDirect |

Nếu ngoại trừ yếu tố tích cực trong mấy phiên gần đây, cổ phiếu ngành dược ít được quan tâm với thanh khoản thấp và giá cổ phiếu đi ngang hoặc giảm trong bối cảnh tăng trưởng ngành chậm lại. Kết thúc năm 2019, lợi nhuận của 11 doanh nghiệp dược khảo sát giảm 1,3% cùng kỳ năm trước, đạt 2.171 tỷ đồng.

Nguồn: Báo cáo tài chính doanh nghiệp |

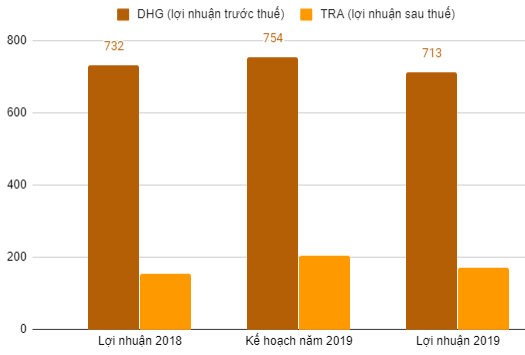

Doanh nghiệp có lợi nhuận lớn nhất ngành dược là Dược Hậu Giang ( HoSE: DHG ). Công ty lãi 631 tỷ đồng, giảm 3%, chủ yếu do lợi nhuận quý III thấp nhất 4 năm. Đơn vị dược phân phối qua kênh nhà thuốc (OTC) không hoàn thành kế hoạch kinh doanh khi đạt 99% kế hoạch doanh thu và 95% kế hoạch lợi nhuận năm.

Cuối tháng 4, Taisho đã chào mua thành công 20,6 triệu trong tổng số 28,3 triệu cổ phiếu chào mua công khai cổ phiếu DHG, nâng sở hữu lên 50,78%. Dược Hậu Giang trở thành công ty con của doanh nghiệp Nhật này.

Hoạt động M&A tại Dược Hậu Giang cho thấy xu thế này dần phổ biến trong ngành dược phẩm. Theo SSI Research, vào tháng 5/2019, Kimia Pharma, một công ty dược nhà nước của Indonesia, tiết lộ đang xem xét việc mua lại chuỗi bán lẻ dược phẩm hàng đầu Việt Nam. Các công ty dược phẩm nước ngoài có xu hướng M&A nhằm tận dụng nguồn lực sẵn có, giảm chi phí và rút ngắn thời gian nhập cảnh vào Việt Nam.

Về giá cổ phiếu, DHG biến động mạnh thời điểm đầu năm 2019 bởi thông tin chào mua công khai của đối tác Taisho. 3 tháng cuối năm, cổ phiếu DHG đã giao dịch ổn định quanh vùng giá 95.000 đồng/cp và tăng 21% sau thông tin có dịch corona.

Một doanh nghiệp dược OTC khác là Traphaco ( HoSE: TRA ) báo lãi giảm 2,4%, còn 171 tỷ đồng, hoàn thành kế hoạch năm sau khi điều chỉnh. Ngược lại, dù doanh thu kế hoạch giảm 14,3%, Traphaco vẫn chỉ đạt 1.710 tỷ đồng, bằng 92%.

|

Lợi nhuận của Dược Hậu Giang và Traphaco. Nguồn: Báo cáo tài chính và công bố thông tin SSC |

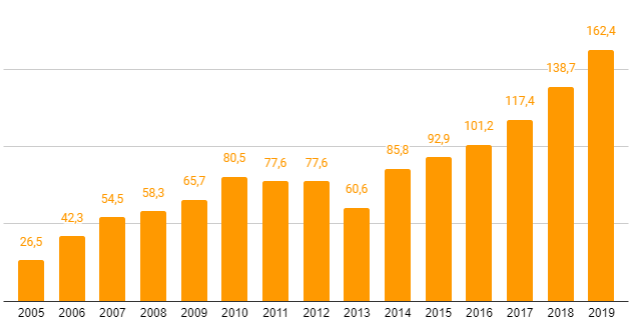

Ngược lại, các doanh nghiệp kênh ETC (kênh bệnh viện) kinh doanh hiệu quả hơn. Dược phẩm Imexpharm ( HoSE: IMP ) báo lãi 162 tỷ đồng, tăng 17,1% - mức lợi nhuận kỷ lục. Tuy nhiên, doanh nghiệp không hoàn thành kế hoạch kinh doanh khi hoàn thành 97% chỉ tiêu doanh thu và 92% kế hoạch lợi nhuận trước thuế. Hưởng lợi từ nhóm ngành dược trong đợt dịch corona, cổ phiếu IMP tăng trần 2 phiên, đạt 58.500 đồng/cp.

|

Lợi nhuận sau thuế của Imexpharm từ năm 2005 đến 2019. Đơn vị: Tỷ đồng. Nguồn: Báo cáo tài chính |

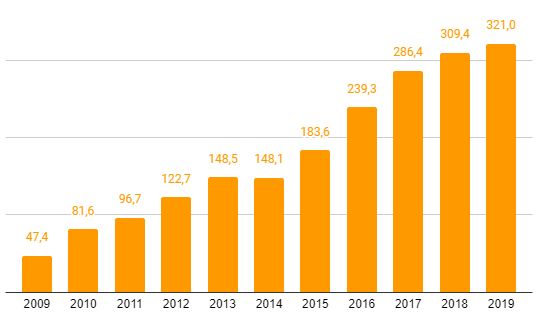

Dược Pymepharco ( HoSE: PME ) báo lãi năm 2019 tăng 4% lên 321 tỷ đồng và doanh thu tăng 10%, lên 1.847 tỷ đồng. Tương tự Imexpharm, Pymepharco ghi nhận lợi nhuận cao nhất từ trước đến nay vào năm 2019. Công ty hoàn thành 97% kế hoạch doanh thu và hoàn thành 100% kế hoạch lợi nhuận.

|

Lợi nhuận sau thuế Pymepharco từ năm 2009 đến 2019. Đơn vị: Tỷ đồng. Nguồn: Báo cáo tài chính |

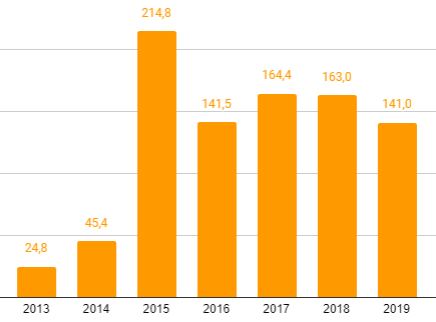

Tuy nhiên, Dược - Trang thiết bị Y tế Bình Định (Bidiphar - HoSE: DBD ) – một doanh nghiệp có tỷ trọng ETC cao báo lãi giảm 13,5%, còn 141 tỷ đồng. Đây cũng là mức lãi thấp nhất từ năm 2014. Công ty hoàn thành 88% kế hoạch doanh thu và 86% kế hoạch lợi nhuận.

|

Lợi nhuận sau thuế Bidiphar từ năm 2013 đến 2019. Đơn vị: Tỷ đồng. Nguồn: Báo cáo tài chính. |

Theo SSI Research, Bidiphar đã đề xuất nâng trần sở hữu khối ngoại lên 100%. Bidiphar cũng tìm kiếm sự chấp thuận của các cổ đông về đề xuất cho phép các nhà đầu tư nước ngoài sở hữu hơn 25% cổ phần mà không cần qua chào mua công khai.

Bidiphar là doanh nghiệp đầu tiên tại Việt Nam được Bộ Y tế cấp phép sản xuất và cung cấp thuốc điều trị ung thư vào đầu năm 2017. Các sản phẩm được cấp phép gồm Fluorouracil, thuốc tiêm Docetaxel, Paclitaxel, Etoposid, thuốc tiêm đông khô Oxaliplatin, thuốc tiêm đông khô Gemcitabin.

Về Tổng công ty dược Việt Nam (Vinapharm, UPCoM: DVN ), doanh thu giảm 4,3%, còn 5.743 tỷ đồng. Tuy nhiên, lợi nhuận sau thuế tăng 7,3%, lên 221 tỷ đồng, chủ yếu nhờ việc tiết giảm chi phí.

Theo Chứng khoán FPT (FPTS), sự phát triển của kênh ETC trong năm 2019 bắt nguồn từ mảng thuốc generic (thuốc sản xuất cùng công thức thuốc gốc nhưng giá rẻ hơn). Giá trị tiêu thụ thuốc generic đấu thầu tăng trưởng với CAGR giai đoạn 2015-2019 (2019 ước tính) khoảng 15,03%/năm nhờ định hướng thay thế thuốc bản quyền ngay khi hết hạn của Bộ Y tế. Yếu tố khác thúc đẩy tăng trưởng ETC là tỷ lệ bảo hiểm y tế ở Việt Nam tăng từ 28% lên 90% dân số trong giai đoạn 2005-2019 nhờ các biện pháp thúc đẩy bảo hiểm y tế toàn dân như hỗ trợ nông dân và tăng giá dịch vụ khám ngoài. Bên cạnh đó, số bệnh viện và phòng khám tăng nhờ hưởng chính sách hỗ trợ thuế 0% trong 4 năm đầu và 10% sau đó cũng là một yếu tố quan trọng.

Trong khi đó, tiêu thụ thuốc từ kênh OTC chiếm tỷ trọng thấp, tốc độ tăng trưởng chậm lại do danh mục hoạt chất được phép lưu hành mà không cần kê đơn được điều chỉnh giảm từ 250 xuống 243 và việc mua bán kháng sinh ở kênh bán lẻ được thắt chặt để giảm thiểu tình trạng kháng kháng sinh.

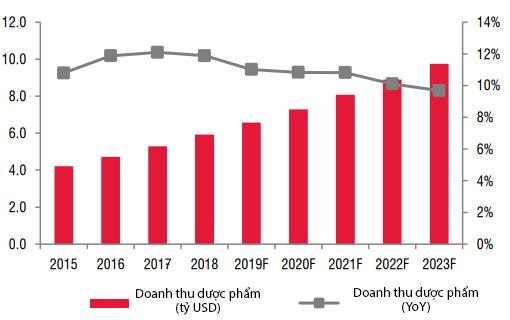

Quy mô thị trường ngành dược có thể tăng trưởng từ 9-10% trong năm 2020

Nhóm ngành dược thường được xem là các cổ phiếu phòng thủ trên thị trường bởi các doanh nghiệp thường hoạt động kinh doanh ít biến động và mức cổ tức ổn định hàng năm. Tuy nhiên, SSI Reseach cho rằng cổ phiếu dược có diễn biến tích cực nhờ tâm lý thị trường trong ngắn hạn và chưa có thay đổi đáng kể nào về bản chất đối với các công ty dược niêm yết do virus corona.

Trong năm nay, SSI Research dự báo quy mô thị trường dược phẩm sẽ tăng trưởng từ 9-10% nhờ đặc điểm dân số và xu hướng tiêu dùng nhằm chăm sóc sức khỏe. Cụ thể, theo dự báo Tổng cục Thống kê, dân số Việt Nam từ 65 tuổi trở lên dự kiến đạt 7,4 triệu người, tăng 7,9% trong tổng dân số vào năm 2020 và tăng 18,1% vào năm 2049. Năm 2014, tỷ lệ này chỉ 7,1%.

|

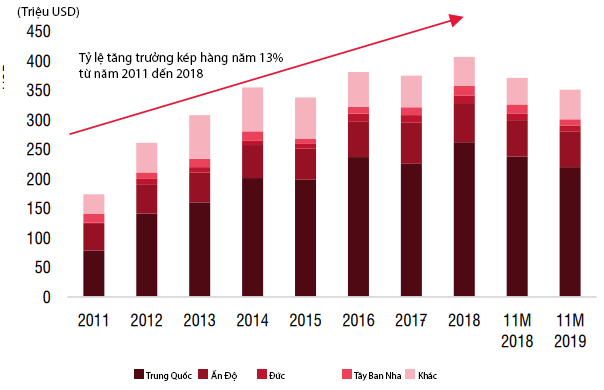

Nguyên phụ liệu chủ yếu nhập từ Trung Quốc. Nguồn: SSI Research |

Việt Nam sẽ đạt mục tiêu bảo hiểm y tế theo kế hoạch đề ra cho năm 2016-2020 (90,7% vào năm 2020). Theo báo cáo an sinh xã hội, tỷ lệ người dân có bảo hiểm tăng từ 60% vào năm 2010 lên 90% vào năm 2019.

Ngoài ra, động lực tăng trưởng cho ngành dược phẩm bắt nguồn từ quá trình đô thị hóa nhanh, yếu tố thúc đẩy sự phát triển tầng lớp trung lưu cũng như thu nhập đầu người. Dân số đô thị Việt Nam dự kiến đạt 36,2 triệu người vào năm 2020. Cục Quản lý Dược Việt Nam (DAV) dự kiến quy mô ngành dược đạt 7,7 tỷ USD vào năm 2021.

Tính tới 11 tháng đầu năm 2019, Việt Nam đã nhập khẩu 351 triệu USD nguyên phụ liệu dược phẩm, giảm 5,4% cùng kỳ, chủ yếu từ Trung Quốc, Ấn Độ, Tây Ban Nha và Đức. Việt Nam phụ thuộc nhiều vào nguồn nguyên phụ liệu dược phẩm từ Trung Quốc. Trong khi, việc sản xuất thành phần dược phẩm cần sự đầu lớn và năng lực công nghệ cao (Việt Nam không có khả năng cạnh tranh với các quốc gia khác như Trung Quốc và Ấn Độ). Các công ty ngành dược có thể phải đối mặt với biến động khi hoạt chất dược phẩm tăng cũng như rủi ro tỷ giá.

Nguyên phụ liệu chủ yếu nhập từ Trung Quốc. Nguồn: SSI Research |

Ngoài ra, trước nguy cơ kháng thuốc kháng sinh tăng cao, Bộ Y tế yêu cầu các nhà thuốc phải kết nối với cơ sở dữ liệu dược quốc gia. Biện pháp này nhằm giảm việc sử dụng thuốc mà không cần kê toa cũng như quản lý chất lượng và nguồn gốc thuốc. Tuy nhiên, doanh số bán hàng của các nhà thuốc có thể giảm trong thời gian tới.

#ICT_anti_nCoV

Người đồng hành