Cổ phiếu ngân hàng còn nhiều dư địa?

Ngân hàng từ nhóm cổ phiếu "vua", bỗng chốc bị nhà đầu tư "hắt hủi" khi phần lớn giảm mạnh và hiện vẫn ở vùng đáy. Ảnh minh hoạ: Trọng Hiếu

Từ đợt giảm sâu của thị trường vào nửa đầu tháng 7, ngân hàng từ nhóm cổ phiếu vua, bỗng chốc bị nhà đầu tư hắt hủi khi phần lớn giảm mạnh và hiện vẫn ở vùng đáy, thậm chí có những mã còn tiếp tục suy giảm.

- 11-09-2021Một cổ phiếu ngân hàng tăng trên 100% trong tháng rưỡi qua

- 10-09-2021Cổ phiếu nhiều ngân hàng vẫn giảm, VPB tăng mạnh nhờ ra tin chia cổ tức "khủng"

- 10-09-2021Góc nhìn CTCK: Chờ đợi yếu tố thanh khoản, có thể tích lũy thêm cổ phiếu ngân hàng

Kết phiên giao dịch 10/9, cổ phiếu VPB tăng 1,89% lên 64.600 đồng. Mã này có thời điểm tăng tới 3,2% trong phiên, sau khi VPBank công bố Nghị quyết HĐQT về triển khai phương án chia cổ tức bằng cổ phiếu và chia cổ phiếu thưởng với tỷ lệ 80%. Trong phiên cuối tuần, VPB cũng là mã tăng mạnh nhất, khi các mã cổ phiếu ngân hàng có thêm một phiên ảm đạm, kết phiên chủ yếu trong sắc đỏ và vàng.

VPB từ đầu năm đến nay được xem như "đầu tàu" của cả nhóm 27 cổ phiếu ngân hàng đang niêm yết/ đăng ký giao dịch trên cả 3 sàn chứng khoán. Có không ít thời điểm, đặc biệt trong các phiên rung lắc mạnh, nhà đầu tư cổ phiếu ngân hàng nói chung luôn theo dõi chặt chẽ cổ phiếu VPB để đưa ra quyết định với mã cổ phiếu của mình.

Sự kỳ vọng với VPB không chỉ là "game" chia tách 80%, mà còn là thương vụ bán vốn trong FE Credit, hay tới đây là bán cổ phần cho nhà đầu tư chiến lược nước ngoài.

Ấy vậy mà, trong đợt "sập" lấy đi của VN-Index 200 điểm vào nửa đầu tháng 7, VPB cũng không thể cưỡng nổi và mất tới 23%, từ vùng 73.000 đồng về 56.000 đồng/CP. Về mặt hiệu ứng tâm lý, VPB giảm sâu đã tác động không nhỏ khiến phần lớn cổ phiếu ngân hàng giảm không phanh trong chỉ trong nửa tháng ngắn ngủi. So với mức đỉnh cuối tháng 6, các cổ phiếu ngân hàng giảm từ 15-25%, có những mã giảm hơn 30%, thậm chí tới gần 40%.

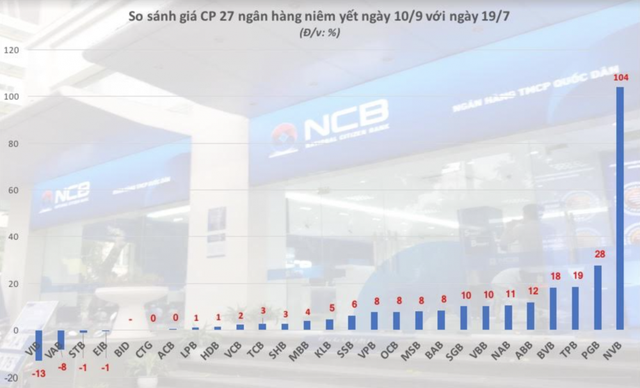

Tới thời điểm hiện tại, VN-Idex đã hồi phục đáng kể, tăng 125 điểm so với mức đáy 19/7, tuy nhiên cổ phiếu ngân hàng nhìn chung vẫn bị nhà đầu tư "hắt hủi", dòng tiền lớn xa lánh, hệ quả là thị giá vẫn quanh quẩn vùng đáy.

Theo thống kê của Nhadautu.vn , trong số 27 cổ phiếu ngân hàng, ngoại trừ NVB có mức tăng đột biến 104% với "game" đổi chủ, thì một số mã tăng từ 10% trở lên là SGB, VBB, NAB, ABB, BVB, TPB và PGB, 11 mã tăng dưới 10% là HDB, VCB, TCB, SHB, MBB, KLB, SSB, VPB, OCB, MSB, BAB, 3 mã đứng giá là BID, CTG và ACB. Trong khi đó, có 5 mã suy giảm là LPB, VIB, VAB, STB, và EIB. Nổi bật nhất là VIB, với mức giảm 13% từ đáy tháng 7 và giảm tới 33% từ đỉnh cuối tháng 6.

Bản thân VPB, "đầu tàu" của nhóm cổ phiếu ngân hàng, với loạt thông tin hỗ trợ quan trọng như chia 80%, tiền bán FE Credit sắp về, hiện vẫn còn thấp hơn đỉnh cũ 73.000 đồng/CP khoảng 12%. Với một mã blue chip, đây là biên độ không hề nhỏ và không dễ để lấy lại trong thời gian ngắn.

Nhìn trong bối cảnh vĩ mô, cổ phiếu ngân hàng bị nhà đầu tư xa lánh bởi nền kinh tế cùng cộng đồng doanh nghiệp trên cả nước đang gặp khó khăn rất lớn từ đợt bùng phát dịch bệnh COVID-19 kéo dài suốt 3 tháng qua, dẫn tới nguy cơ nợ xấu tăng mạnh, nhu cầu tín dụng suy giảm.

Cùng với đó, Thông tư 14 vừa được NHNN ban hành sửa đổi, bổ sung Thông tư 01/2020 về tái cơ cấu nợ không được như kỳ vọng ban đầu của thị trường, khi chỉ áp dụng cho các khoản nợ phát sinh đến ngày 30/6/2022. Trước đó, nhiều doanh nghiệp kỳ vọng mốc thời gian này sẽ dài hơn, thậm chí đến lúc Thủ tướng tuyên bố dịch bệnh kết thúc.

Ngoài ra, việc NHNN yêu cầu các ngân hàng giảm lãi suất để hỗ trợ doanh nghiệp cũng tác động đáng kể tới viễn cảnh lợi nhuận của các nhà băng.

Còn nhiều dư địa?

Nếu thị trường chung không có những biến cố lớn trong thời gian tới, giới chuyên gia nhận định cổ phiếu ngân hàng sau giai đoạn giảm sâu, đã về tới vùng đáy. Tuy nhiên khả năng hồi phục của nhóm cổ phiếu chiếm tới 30% vốn hóa toàn thị trường này đến đâu, thì lại là một vấn đề khác.

Thực tế là cho tới thời điểm hiện tại, chưa có ngân hàng nào thay đổi kế hoạch kinh doanh trong năm nay. Vài năm trở lại, nhiều ngân hàng cũng đã bớt phụ thuộc vào mảng truyền thống huy động - cho vay ăn chênh lệch lãi, mà thu lợi lớn từ các nghiệp vụ khác như bán chéo bảo hiểm, dịch vụ, bán lẻ trái phiếu...

Trước nguy cơ nợ xấu, không ít các ngân hàng đã mạnh tay trích lập dự phòng và gia tăng tỷ lệ bao phủ nợ xấu trong nửa đầu năm. Tính riêng trong quý 2/2021, hầu hết ngân hàng đều tăng trích lập dự phòng với số dư 33.400 tỷ đồng, tăng 83% so với cùng kỳ năm ngoái.

Nhiều nhà băng có mức tăng trưởng chi phí dự phòng hơn 100% như CTG (426%), ACB (129%), STB (107%). Một số có tỷ lệ bao phủ nợ xấu cao như VCB (352%), TPB (259%), ACB (208%), TCB (171%), MBB (236%), BID (131%), CTG (129%) tính đến cuối tháng 6/2021. Tỷ lệ nợ xấu trên BCTC quý 2 của hầu hết các ngân hàng đều giảm và ở mức thấp, đa số đều dưới 2%.

Như dữ liệu đã đưa ra trong bài viết mới đây, trong quan hệ tín dụng với doanh nghiệp, các ngân hàng là bên cầm "đằng chuôi" khi tới cuối năm 2020 nhận khối lượng tài sản thế chấp lên tới là 17,56 triệu tỷ đồng, gấp hơn 2 lần dư nợ tín dụng, là 8,43 triệu tỷ đồng.

Chiếm tới một nửa tài sản thế chấp là bất động sản, với giá trị tuyệt đối 8,69 triệu tỷ đồng. Việc nắm giữ lượng lớn tài sản thế chấp là bất động sản được coi là "của để dành" của các ngân hàng khi gặp vấn đề về tín dụng, cần xử lý nợ xấu.

Khác với các ngành nghề khác chịu ảnh hưởng nặng nề về khả năng hoạt động trong đại dịch, thì ngân hàng về cơ bản vẫn hoạt động thông suốt, tiền "đẻ" ra tiền 24/7. Những ngân hàng có khả năng quản trị tốt, cơ cấu tài sản lành mạnh, trích lập nợ xấu ở mức an toàn sẽ nắm nhiều lợi thế vượt lên sau dịch bệnh.

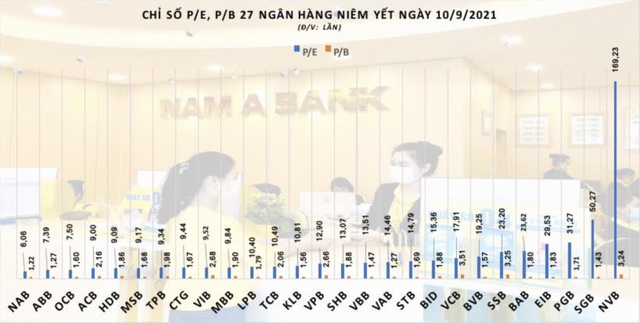

Về định giá, sau quá trình giảm sâu, P/E 4 quý của nhiều ngân hàng đã về dưới 10, như NAB, ABB, OCB, ACB, HDB, MSB, TPB, CTG, VIB, MBB; P/B của đa phần đã về dưới 2, thậm chí dưới 1,5 như các ngân hàng nhỏ NAB, ABB, VBB, VAB, SGB.

Theo dự báo SSI, mức tăng trưởng lợi nhuận nửa cuối năm 2021 của ngành ngân hàng chậm lại do ảnh hưởng bởi dịch bệnh, nhưng vẫn sẽ đạt khoảng 13%, trong khi nửa đầu năm hầu hết các ngân hàng đã báo lợi nhuận tăng từ 50-70%. Sang năm 2022, tăng trưởng lợi nhuận ngành này có thể đạt khoảng 21%, cao hơn mặt bằng chung doanh nghiệp niêm yết.

Về phần mình, Fiin Group dự báo chỉ số P/E, P/B chung của toàn thị trường năm 2021 sẽ ở mức 17,8x và 2,1x, cao hơn mặt bằng chung cổ phiếu ngân hàng hiện nay. Nếu đảm bảo hoàn thành kế hoạch kinh doanh cả năm, dư địa tăng trưởng những tháng cuối năm của nhóm cổ phiếu "vua" một thời không phải là không có.

Nhà đầu tư