Công ty chứng khoán nhận định như thế nào về VN-Index trong tháng 7?

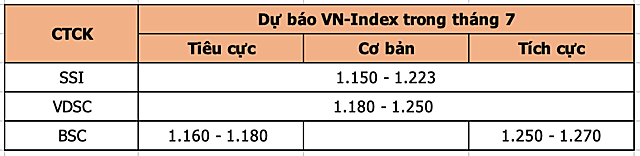

Theo SSI Research, VN-Index sẽ dao động chính trong vùng 1.150-1.223 điểm trước khi xác nhận xu hướng tiếp theo bằng cách chinh phục cạnh trên hoặc phá vỡ cạnh dưới của kênh giá.

Kết thúc phiên giao dịch đầu tuần 11/7, VN-Index giảm 16,02 điểm (-1,37%) xuống 1.155,29 điểm trước áp lực bán mạnh từ nhiều cổ phiếu lớn. Nhiều cổ phiếu lớn như VIC, VHM, VRE,… giảm giá khiến chỉ số biến động tiêu cực. HNX-Index giảm 0,87 điểm (-0,31%) xuống 276,93 điểm. UPCoM-Index giảm 0,71 điểm (-0,82%) xuống 86,25 điểm. Thanh khoản thị trường tăng nhẹ so với phiên cuối tuần trước. Tổng giá trị khớp lệnh đạt 11.755 tỷ đồng, tăng 8%, trong đó, giá trị khớp lệnh riêng sàn HoSE tăng 8,6% lên 10.148 tỷ đồng.

Theo Trung tâm phân tích Chứng khoán SSI (SSI Research), kênh giá 1.150 - 1.223 điểm có thể là vùng dao động chính của VN-Index trong tháng 7 trước khi xác nhận xu hướng tiếp theo bằng cách chinh phục cạnh trên hoặc phá vỡ cạnh dưới của kênh giá. Theo đó, các giao dịch ngắn hạn có thể tận dụng gia tăng vừa phải tỷ trọng cổ phiếu sau khi VN-Index hồi phục lại từ cạnh dưới (1.150 điểm) với khối lượng cải thiện và hạ tỷ trọng khi chỉ số tiệm cận cạnh trên (1.223 điểm).

SSI Research cho rằng khả năng nhóm ngân hàng sẽ tạm thời thể hiện vai trò nâng đỡ thị trường về mặt điểm số khi áp lực trích lập dự phòng là chưa lớn do các ngân hàng đã trích lập nhiều cho nợ tái cơ cấu Covid trong 2021 và các khoản nợ xấu tiềm ẩn liên quan đến bất động sản hay trái phiếu doanh nghiệp sẽ có độ trễ khi phản ánh lên báo cáo tài chính. So với cùng kỳ, lợi nhuận trước thuế bình quân của nhóm ngân hàng được dự báo đạt trên 20% và một số ngân hàng lớn có thể đạt mức tăng trưởng lợi nhuận trên 40% trong quý II.

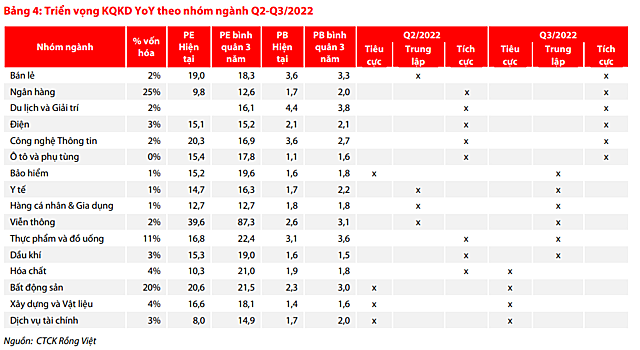

Trong khi đó, Chứng khoán Rồng Việt (VDSC) kỳ vọng VN-Index sẽ biến động trong vùng 1.180 – 1.250 điểm. Trong kịch bản tiêu cực, khi giá dầu tăng mạnh trở lại, đồng thời tăng trưởng kinh tế Mỹ xác nhận đi vào “suy thoái kỹ thuật”, VN-Index có thể diễn biến xấu hơn so với mức kỳ vọng. Chiến lược đầu tư mang tính phòng thủ cao được VDSC khuyến nghị cho tháng 7.

Đồng quan điểm với SSI Research, VDSC cũng kỳ vọng ngành ngân hàng duy trì sắc xanh cho thị trường từ triển vọng kết quả kinh doanh tích cực trong quý II-III khi giá đã chiết khấu khá nhiều tính từ đầu năm. Trong đó, VDSC quan điểm tích cực về mặt bằng tăng trưởng ở nhóm ngân hàng quốc doanh (gồm VCB, BID, CTG) hơn so với mặt bằng nhóm ngân hàng tư nhân trong danh mục theo dõi. Song VDSC cũng kỳ vọng sẽ có ngân hàng tư nhân đạt kết quả đột phá trong quý II.

Bên cạnh đó, VDSC dự báo bất động sản, vật liệu xây dựng và hóa chất tiếp tục bị ảnh hưởng tiêu cực trong quý III. Trong đó bất động sản và vật liệu xây dựng là hai nhóm ngành đã bị điều chỉnh mạnh nhất từ đầu năm đến nay, giảm lần lượt 28% và 37% so với mức giảm 22% của VN-Index và vẫn chưa cho thấy các tín hiệu khởi sắc.

|

Chứng khoán BIDV (BSC) đưa ra 2 kịch bản cho thị trường tháng 7. Ở kịch bản thứ nhất, VN-Index cân bằng ở vùng đáy ngắn hạn và hướng đến vùng 1.250 – 1.270 điểm với tâm lý tích cực trở lại khi nền kinh tế tiếp tục cho thấy dấu hiệu tăng trưởng khả quan. Thanh khoản dự báo dao động ở mức 0,9-1,1 tỷ USD/phiên khi VN-Index diễn biến trong kịch bản này.

Động lực đến từ quyết tâm của các cơ quan điều hành trong việc thực thi các biện pháp bình ổn giá cả, ổn định kinh tế vĩ mô hướng đến mục tiêu tăng trưởng bên cạnh nỗ lực trong việc triển khai các phương thức mới trong giao dịch, quản lý chứng khoán nhằm mục tiêu nâng hạng trường chứng khoán Việt Nam. Thị trường sẽ phân hóa dựa trên kết quả kinh doanh quý II cũng như tình hình thế giới.

Kịch bản thứ hai, tâm lý tiêu cực về nguy cơ suy thoái kinh tế Mỹ trước những hành động quyết liệt của Fed nhằm kiềm chế lạm phát cũng như sự giảm tốc của nền kinh tế Trung Quốc khi tình hình dịch bệnh Covid-19 tiếp tục diễn biến phức tạp bất chấp những biện pháp phục hồi kinh tế. Giá cả hàng hóa ở mức cao gây áp lực lên các biện pháp điều hành của Chính phủ, tâm lý bi quan, thận trọng tiếp tục đóng vai trò chủ đạo trong bối cảnh thanh khoản không có nhiều cải thiện. VN-Index được dự báo dao động trong vùng 1.160-1.180 điểm.

|

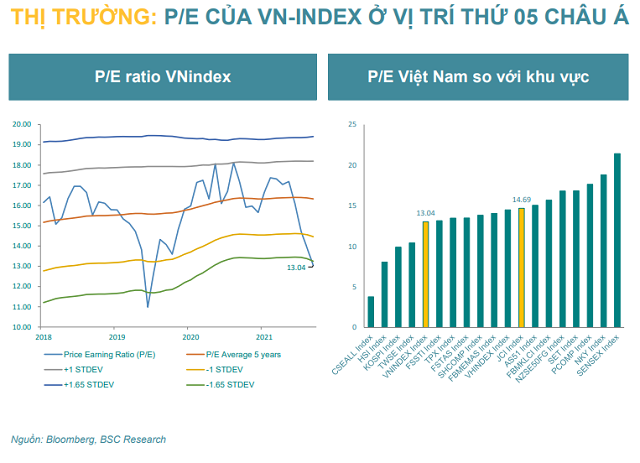

BSC cho biết P/E VN-Index kết thúc tháng 6 ở mức 13,04 lần, giảm gần 19% so với quý trước, và thấp hơn mức 16,33 lần P/E bình quân 5 năm. Mức P/E của VN-Index hiện đang ở mức định giá hấp dẫn khi đứng thứ 5 châu Á, trong khi P/E HNX-Index ở mức 14,69 lần – đứng thứ 11 khu vực châu Á. P/E VN-Index dự báo vận động trong vùng 13,5-14 khi tâm lý tích cực trở lại khi nền kinh tế tiếp tục khởi sắc bên cạnh kỳ vọng kết quả kinh doanh quý II của các doanh nghiệp.

Nguồn: Tổng hợp

Người Đồng Hành

CÙNG CHUYÊN MỤC