Covid-19 định hình ‘những ngôi sao ngành thép’ châu Á

Đại dịch Covid-19 phần nào khiến nhu cầu thép suy giảm tại nhiều khu vực trên thế giới. Trong bối cảnh này, các công ty thép Trung Quốc vẫn tranh thủ củng cố vị thế trong khi đối thủ ở những nơi khác còn chật vật ứng phó tình hình.

- 12-12-2019Trước Tesla Cybertruck, chỉ có duy nhất 1 chiếc xế hộp bọc thép không gỉ, được sản xuất từ tận năm 1983

- 23-11-2019"Quan tài thép" vẫn dập dìu đến châu Âu

- 10-11-2019Chiến thuật đen tối của băng đảng đưa “quan tài thép” vào Anh

Cuối tháng 7, tập đoàn Hoa Sen của Việt Nam bất ngờ thông báo rút khỏi dự án một khu liên hợp thép 10 tỷ USD.

"Tình hình hiện nay không còn phù hợp với mục tiêu chiến lược ban đầu khi xúc tiến đầu tư", ban lãnh đạo Hoa Sen lý giải việc đột ngột rút khỏi "siêu dự án".

Hoa Sen đề xuất "siêu dự án" vào năm 2016, xây dựng các lò cao với tổng sản lượng 16 triệu tấn thép/năm.

Trong khi đó, tại Trung Quốc, Chen Derong, chủ tịch Baowu Steel Group – nhà sản xuất thép hàng đầu nước này, gần đây thông báo kế hoạch 5 năm, đầu tư 2,8 tỷ USD vào tỉnh Hồ Bắc.

Quyết định của Hoa Sen và Baowu phản ánh cách đại dịch Covid-19 phân hóa các nhà sản xuất thép trong khu vực thành hai nhóm được và mất – những bên được ở Trung Quốc còn bên thua ở các khu vực khác.

Lực cầu thép tại nhiều khu vực trên thế giới suy giảm vì ảnh hưởng từ đại dịch Covid-19. Ảnh: Reuters

Giới phân tích nhận định những động thái trên là quá chậm.

"Đại dịch làm rõ sự chậm trễ trong cải cách cấu trúc tại các công ty thép", Atsushi Yamaguchi, nhà phân tích cấp cao tại SMBC Nikko Securities, nói.

Các công ty thép châu Á đang gấp rút đóng cửa những cơ sở có chi phí cao và giảm công suất. Posco hồi tháng 7 thông báo sẽ đóng cửa một lò cao tại Pohang – có thể giảm tới 1,3 triệu tấn thép/năm, tương đương 3% tổng công suất. Posco còn cân nhắc đóng cửa hoặc sửa chữa một lò cao khác sớm nhất vào năm 2025.

Thông báo trên được đưa ra ba năm sau khi Posco lần đầu tiên tuyên bố ý định đóng cửa lò cao. Lần này, "án tử" có vẻ chắc chắn, khi đại dịch Covid-19 khiến lực cầu tại Hàn Quốc và doanh thu của Posco giảm 16% trong quý II.

Tại Nhật Bản, sản lượng thép hàng năm dự kiến giảm 80 triệu tấn, lần giảm đầu tiên trong 52 năm.

Bất kể ở đâu, ngoại trừ Trung Quốc, các công ty thép đều đang đối mặt nguy cơ lỗ ròng lớn.

Tháng 2, Nippon Steel thông báo sẽ đóng cửa vĩnh viễn hai lò cao ở tỉnh Hiroshima và Wakayama trong vài năm tới. Về đánh giá chi tiêu vốn, công ty thép lớn nhất Nhật Bản cắt giảm 300 tỷ yên (2,8 tỷ USD) khỏi ngân sách mục tiêu ban đầu giai đoạn 2018 – 2020.

Chi đầu tư kinh doanh, bao gồm các thương vụ sáp nhập, sẽ giảm 10% so với ngân sách 600 tỷ yên ban đầu, theo một đại diện từ Nippon Steel. "Chúng tôi sẽ chọn các mục tiêu một cách thận trọng và nghiêm ngặt".

JFE Steel, công ty thép số hai Nhật Bản, hồi tháng 3 thông báo đóng cửa một lò cao vào năm 2023 để giảm sản lượng 13%. Đây là một phần trong kế hoạch cải cách cấu trúc được công bố cùng tháng.

Xe tải tự động chờ được chất đầy quặng sắt tại mỏ Chichester Hub, Australia, do Fortescue Metals Group quản lý. Ảnh: Reuters.

Trước đại dịch Covid-19, các công ty thép ngoài Trung Quốc cũng đã chật vật hoạt động vì ảnh hưởng từ cuộc chiến thương mại Mỹ - Trung. Sau khi Washington tăng thuế với thép, hàng xuất khẩu từ Thổ Nhĩ Kỳ và Nga dành cho thị trường Mỹ chuyển hướng đến châu Á, đẩy giá thép tại khu vực đi xuống.

Các công ty thép Trung Quốc trong khi đó lại được hỗ trợ bởi lực cầu nội địa phục hồi thông qua chương trình kích thích kinh tế và chi tiêu cơ sở hạ tầng của Bắc Kinh. Sản lượng thép Trung Quốc cao kỷ lục trong năm 2019 và chiếm tới 53% tổng cung toàn cầu.

Do Trung Quốc tăng mua quặng sắt để đáp ứng nhu cầu nội địa gia tăng, các công ty thép khác ở châu Á bắt đầu rơi vào tình trạng biên lợi nhuận xuống thấp, giá nguyên liệu thô tăng còn giá thành phẩm lao dốc.

Tiếp đó, Covid-19 xuất hiện, càng củng cố hơn thế thống trị của Trung Quốc trong thị trường thép thế giới.

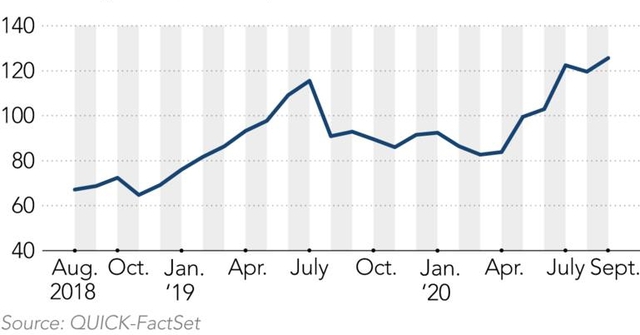

Diễn biến giá quặng sắt gần đây. Đơn vị: USD/tấn.

Khi tỉnh Hồ Bắc bị phong tỏa, kinh tế Trung Quốc chững lại, các dự án xây dựng dừng lại và nhu cầu thép đi xuống. Tuy nhiên, nhà chức trách nước này lập tức nới lỏng cung tiền, bơm thêm tiền vào các dự án cơ sở hạ tầng. Thị trường thép nhanh chóng phục hồi. Tháng 7, sản lượng thép Trung Quốc tăng 9,1% so với cùng kỳ năm trước lên 93,36 triệu tấn, tháng tăng cao kỷ lục.

Sản lượng toàn cầu trong tháng 7 lại giảm 2,5%.

Baowu đang trên đà lần đầu tiên trở thành công ty thép lớn nhất thế giới trong năm nay, soán ngôi của ArcelorMittal, gã khổng lồ châu Âu đã thống trị thị trường toàn cầu suốt thời gian dài.

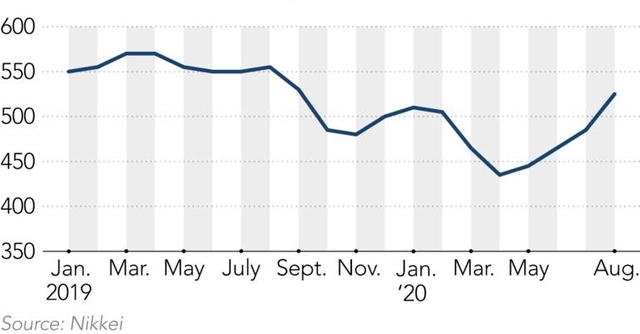

Tháng 8, giá thép cuộn cán nóng, thường được các nhà sản xuất xe hơi và đồ điện gia dụng sử dụng, tăng 20% so với tháng 4. Trung Quốc tích cực sản xuất thép đẩy giá quặng sắt tăng 30% so với tháng 1, dẫn đến lợi nhuận của những công ty khai thác quặng sắt Australia như Fortescue Metals Group tăng vọt.

Giá thép tăng tại Trung Quốc khiến việc xuất khẩu mặt hàng vào nước này "có lời" với một số quốc gia như Ukraine và Nga, theo Miller Wang, giám đốc tư vấn tại Wood Mackenzie.

Tata Steel của Ấn Độ cũng xuất khẩu sang Trung Quốc. Lượng hàng xuất khẩu của công ty đã tăng hơn hai lần kể từ tháng 4.

"Các công ty thép Ấn Độ sẽ tiếp tục tranh thủ cơ hội xuất khẩu cho đến khi lực cầu nội địa vững chắc hơn", Ritesh Shah, nhà nghiên cứu, phân tích tại Investec, nói.

Giá thép cuộn cán nóng khu vực Đông Á. Đơn vị: USD/tấn.

Tuy nhiên, không có nhiều công ty được hưởng lợi từ xu hướng này. Thực tế, chỉ 2% lượng thép tiêu thụ tại Trung Quốc là nhập khẩu.

"Thị trường thép Trung Quốc thực ra khá tự lập", Wang cho biết.

"Các công ty thép Nhật Bản không thể tiếp cận lực cầu tăng nhanh ở Trung Quốc", Eiji Hashimoto, chủ tịch Liên đoàn Gang thép Nhật Bản, chủ tịch Nippon Steel, nói.

Điều này phần nào do xây dựng chiếm tới 60% tổng lượng thép tiêu thụ tại Trung Quốc trong khi các công ty thép Nhật Bản lại chú trọng vào sản phẩm cao cấp thường được dùng bởi những hãng sản xuất ôtô. Các công ty Nhật Bản còn chật vật vì tác động từ lực cầu của Trung Quốc – giá nguyên liệu thô tăng – và lực cầu nội địa suy giảm.

Cuối cùng, "cơn thèm" thép của Trung Quốc cũng sẽ đến lúc chán. Khi đó, thị trường châu Á có thể lao dốc vì thép giá rẻ từ Trung Quốc tràn vào.

"Chúng tôi đang theo dõi cẩn thận xuất khẩu thép của Trung Quốc", một đại diện của Nippon Steel nói.

Wang của Wood Mackenzie tự hỏi liệu Trung Quốc có sự xoay chuyển chính sách tài chính nào đó có thể tạo ra sự suy giảm hay không. Ông xét lại những gì đã xảy ra sau cú sốc Lehman xảy ra tháng 9 của 12 năm trước.

Trung Quốc ứng phó bằng cách tung ra gói kích thích sâu rộng để giải cứu các công ty bản địa bị ảnh hưởng bởi khủng hoảng. Quy mô kích thích lớn đến mức có tác động tích cực đến cả kinh tế thế giới. Bắc Kinh còn có ưu đãi cho các dự án bất động sản, dẫn đến thị trường này tăng trưởng chóng mặt. Tác động của những biện pháp này kéo dài 4 – 5 năm.

Ngày nay, nhà chức trách Trung Quốc lo ngại về bong bóng nhà đất và tìm cách kìm hãm giá bất động sản. Chủ tịch Trung Quốc Tập Cận Bình năm 2017 tuyên bố "nhà được xây để ở, không phải để đầu cơ".

Hiện tại, mục tiêu của Trung Quốc vẫn là ổn định giá bất động sản trong khi duy trì một tốc độ tăng trưởng kinh tế nhất định.

Khi Trung Quốc hành động để kiểm soát giá bất động sản, thời gian công hiệu của việc đầu tư vào cơ sở hạ tầng sẽ ngắn hơn so với giai đoạn hậu cú sốc Lehman, Wang nói. "Đỉnh của sản xuất thép lần này sẽ đến nhanh hơn".

Công nhân tại một nhà máy thép ở thành phố Thẩm Dương, tỉnh Liêu Ninh, Trung Quốc. Ảnh: EPA.

Thị trường đã xuất hiện lo ngại dư cung thép. Để xoa dịu tình hình, chính phủ Trung Quốc đặt mục tiêu nâng thị phần thị trường nội địa của 10 công ty thép lớn nhất nước này lên 60% vào cuối năm nay.

10 công ty thép lớn nhất Trung Quốc hiện chiếm 37% thị phần nội địa bởi còn nhiều công ty tư nhân, chiếm 60% thị phần, không muốn sáp nhập Không giống như các doanh nghiệp nhà nước – chính phủ có thể khuyến khích, thúc đẩy sáp nhập, công ty tư nhân khó hợp nhất hơn bởi đây là những nhà sử dụng lao động, đóng thuế chính tại địa phương.

Các công ty châu Á không chỉ lo ngại Trung Quốc dư thừa thép.

Các công ty thép Trung Quốc, khi tìm cách thoát thương chiến Mỹ - Trung, đang xây lò cao tại Đông Nam Á. Hệ quả, công suất tại khu vực tăng đáng kể đến mức Viện Gang thép Đông Nam Á phải phát cảnh báo. Theo đó, trong vòng vài năm nữa, khu vực có thể đối mặt nguy cơ dư thừa công suất với sản lượng tăng hơn 61,5 triệu tấn/năm.

Bất chấp những lo ngại trên, Tập đoàn Hòa Phát của Việt Nam đã bắt đầu vận hành một lò cao mới vào cuối tháng 8, tăng sản lượng thêm 50%. Lò cao thứ tư dự kiến đi vào hoạt động năm sau, đưa tập đoàn thành nhà sản xuất thép lớn nhất Việt Nam.

Cuộc chiến giá tại khu vực đang dần nóng lên.

Trong khi đó, các nhà sản xuất thép đủ sức vượt qua đại dịch sẽ phải đối mặt một cơn bão khác.

"Cần có thời gian để lực cầu thép phục hồi", một đại diện của Nippon Steel nói, do nhiều yếu tố tiêu cực hiện hữu như thương chiến Mỹ - Trung và đồng tiền các thị trường mới nổi suy yếu.

"Xu hướng lực cầu thép thời hậu Covid-19 rất bất ổn", một đại diện từ JFE Steel cho biết, "và ngay cả khi lực cầu phục hồi, chúng tôi dự báo tốc độ cũng khá chậm".

Nippon Steel và JFE Steel tin họ cần tăng tốc nỗ lực cải tổ.

"Do tốc độ thay đổi cấu trúc môi trường kinh doanh ngày càng tăng, chúng tôi không còn lựa chọn nào khác ngoài bổ sung thêm biện pháp cải tổ trong kế hoạch đưa ra hồi tháng 2", theo đại diện Nippon Steel.

Các biện pháp cải tổ bao gồm giảm chi phí thêm hơn 200 tỷ yên (1,8 tỷ USD), đóng hai lò cao và rút khỏi các hoạt động kinh doanh không sinh lời như sản xuất thanh tròn titan.

Giảm quy mô và chi phí hoạt động sẽ là chìa khóa để vượt qua cơn bão phía trước, Yamaguchi của SMBC Nikko Securities, nói. "Các công ty thép có thể tồn tại trong thời hậu Covid-19 hay không tùy thuộc vào điều họ làm lúc này".

Nhưng khi các công ty thép châu Á chật vật cải tổ, đối thủ của họ tại Trung Quốc lại đang tranh thủ đại dịch Covid-19 để tăng cường sự hiện diện trên thị trường toàn cầu, theo Yuji Matsumoto, nhà phân tích cấp cao tại Nomura Securities.

Hơn bao giờ hết, "cán cân cung cầu thép thế giới sẽ phụ thuộc tình hình ở Trung Quốc".

NDH