Cú ‘big short’ 2,6 tỷ USD của tỷ phú Bill Ackman

Trong giai đoạn thị trường cổ phiếu tại Mỹ biến động mạnh, tỷ phú, nhà quản lý quỹ Bill Ackman vẫn mang về cho Pershing Square 2,6 tỷ USD, một kết quả khiến giới quỹ phòng hộ phải thán phục.

Cuối tháng 2, Bill Ackman bắt đầu lo lắng về dịch bệnh Covid-19. Vị tỷ phú này lo lắng về nguy cơ kinh tế sụp đổ bởi dịch Covid-19 tới nỗi ông thậm chí đã dự định bán tất cả cổ phần tại công ty mà chính ông thành lập ra vào 20 năm trước, Pershing Square.

Tuy nhiên, thay vì làm như vậy, ông Ackman đã thực hiện một loạt giao dịch nhằm bảo vệ danh mục đầu tư của Pershing Square khỏi làn sóng bán tháo cổ phiếu trên các thị trường. Trong vòng một tháng, các giao dịch đó mang lại cho công ty của ông khoản lợi nhuận 2,6 tỷ USD, một kết quả khiến giới quản lý quỹ phòng hộ phải thán phục. Nhờ đó, Ackman trở lại trong ánh hào quang.

Bức thư ông Ackman gửi tới nhà đầu tư trong tuần này đã chỉ rõ ảnh hưởng của loạt giao dịch trên với danh mục của Pershing Square, đó là giúp giá trị tài sản của công ty tăng 3% so với đầu năm nay. Mức tăng dù nhỏ nhưng với khoản lợi nhuận kiếm được, Pershing Square lại có thể dùng để tăng đáng kể cổ phần tại một số công ty nổi tiếng nhất nước Mỹ với mức giá thấp nhất. Tất nhiên, Ackman sẽ thắng lớn nếu dự đoán của ông là đúng, rằng kinh tế Mỹ sẽ phục hồi nhanh chóng khi lệnh phong tỏa vì Covid-19 được gỡ bỏ.

Tỷ phú Bill Ackman. Ảnh: Bloomberg.

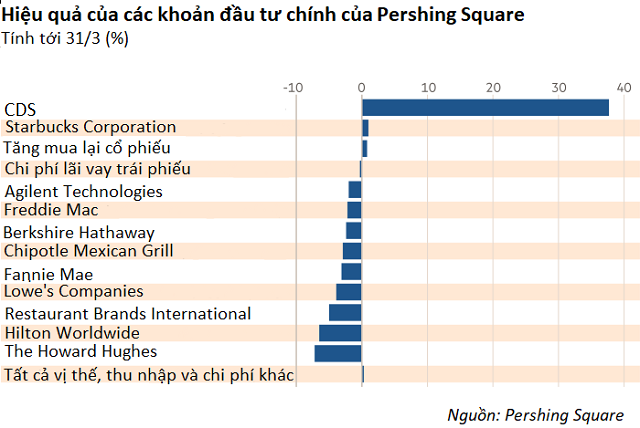

Đây cũng là lần đầu tiên Pershing Square đặt cược vào các hợp đồng hoán đổi rủi ro tín dụng (CDS) kể từ cuộc khủng hoảng tài chính 2008-2009.

Thoạt nhìn, đó là một động thái bất thường đối với một nhà đầu tư chủ động (là người thường đặt cược lớn vào cổ phiếu để kiếm lợi nhuận, sau đó công khai lớn tiếng bảo vệ quan điểm của mình) như Ackman. Tuy nhiên, giao dịch lần này lại là một dấu ấn nổi bật trong sự nghiệp chỉ có vài màn đặt cược lớn trước đó.

Khi đó, ông Ackman lặng lẽ mua một lượng CDS khổng lồ cho số trái phiếu doanh nghiệp trị giá 71 tỷ USD, gấp 10 lần số tài sản mà Pershing Square quản lý. Tuy nhiên, vào thời điểm bán ra, ông chỉ phải trả khoản phí bảo hiểm 27 triệu USD.

Giới quỹ phòng hộ không còn xa lạ với các màn đặt cược lớn. Trong khi cú “big short” trong cuộc khủng hoảng tài chính 2008 của nhà quản lý quỹ John Paulson là một màn đánh cược rất phức tạp, rằng thị trường bất động sản Mỹ sẽ sụp đổ, thì giao dịch của Pershing Square đơn thuần chỉ là một nỗ lực nhằm bảo vệ chính mình bằng các hợp đồng phái sinh cơ bản.

Các ngân hàng lớn ở Mỹ, chủ yếu là Citi, Goldman Sachs và Bank of America, là đơn vị cung cấp CDS cho ông Ackman. Các tổ chức này được thông báo rằng đối tác mới của họ đang đầu tư ngoài lĩnh vực chuyên môn và sẵn sàng trả cao hơn một chút so để được bảo vệ khỏi nguy cơ suy thoái kinh tế trong tương lai.

Chính cấu trúc bất thường của Pershing Square giúp ông Ackman làm được điều này. Không giống phần lớn quỹ phòng hộ hiện nay, là bất kỳ lúc nào cũng có thể bị nhà đầu tư rút vốn, Pershing Square huy động được 2,8 tỷ USD trong đợt niêm yết trên thị trường chứng khoán Hà Lan vào năm 2014. Điều này giúp cho công ty có nguồn vốn thường xuyên để đầu tư.

Các CDS mà Pershing Square mua đều liên quan đến chỉ số trái phiếu doanh nghiệp và được giao dịch rộng rãi trên thị trường, thậm chí nhiều trường hợp còn dễ mua và bán hơn những trái phiếu mà các chỉ số này theo dõi.

Điều kiện cho người đi vay khi đó rất thuận lợi. Để được đảm bảo khỏi rủi ro vỡ nợ, họ chỉ phải trả một mức giá gần mức thấp kỷ lục, là khoảng 0,5% mỗi năm trên số trái phiếu hạng đầu tư được bảo hiểm.

Giá trị tài sản của Pershing Square tăng 3% trong khi S&P 500 giảm gần 20% kể từ đầu năm nay. Ảnh: Financial Times. |

Theo nguồn tin thân cận, Pershing Square đã mua CDS cho 50 tỷ USD trái phiếu hạng đầu tư của Mỹ, một vị thế 18,5 tỷ USD trong chỉ số trái phiếu tương đương ở châu Âu và một khoản đầu tư khoảng 2,5 tỷ USD liên quan tới trái phiếu lợi suất cao của châu Âu.

Các hợp đồng bảo hiểm như vậy thường kéo dài 5 năm nhưng Pershing Square sau đó chỉ phải trả một mức phí thấp hơn mức 40 triệu USD của tháng đầu tiên.

Đến đầu tháng 3, các nhà đầu tư bắt đầu vỡ mộng khi các biện pháp nhằm ngăn chặn sự lây lan của dịch Covid-19 được triển khai, khiến toàn bộ ngành công nghiệp, như hàng không, du lịch và khách sạn, phải tạm ngừng hoạt động. Trong chớp mắt, chi phí bảo hiểm nợ tăng gấp 4 lần. “Trong vài tuần đầu tiên của tháng 3, rất nhiều người mua nhưng rất ít người bán”, ông David Riley của BlueBay Asset Management cho biết.

Tất nhiên, khi thị trường cổ phiếu Mỹ tăng và giảm mạnh, ông Ackman cũng phải trải qua những đợt biến động lớn về giá trị của CDS mà ông có. Ông phải đối mặt với khoản phí bảo hiểm hàng năm khổng lồ lên tới 485 triệu USD nếu buộc phải giữ vị thế đó trong thời gian lâu hơn dự đoán. Ví dụ, vào ngày 13/3, khi chỉ số S&P 500 tăng 10%, giá trị các hợp đồng của Pershing Square đã giảm 800 triệu USD, theo một nguồn cận tin. Đây là mức biến động rất lớn đối với một vị thế, thứ có thể chiếm khoảng 40% tài sản của công ty khi đạt đỉnh.

Ông Ackman bắt đầu bán CDS nhanh nhất có thể mà không đưa ra bất kỳ cảnh báo nào cho thị trường và sau khi bán hết các hợp đồng bảo hiểm, ông chốt lời được 2,6 tỷ USD.

Vào thời điểm xuất hiện trên CNBC ngày 18/3 để kêu gọi các chính phủ đóng cửa thế giới 30 ngày nhằm ngăn chặn thảm họa nhân đạo và kinh tế, Ackman đã bán được khoảng một nửa vị thế. Theo các nhà bình luận, ông đang cố kéo thị trường đi xuống nhưng Ackman nói với CNBC rằng ông đang tích cực mua cổ phiếu. Sau đó trên Twitter, ông cho biết đã thực hiện những đợt bắt đáy để đời. Lập trường lạc quan mới này càng được thúc đẩy khi ông nói đến những nỗ lực mà chính quyền Tổng thống Donald Trump đang làm để giảm thiểu nguy cơ kinh tế sụp đổ vì Covid-19.

Khi đó, vị tỷ phú 53 tuổi này quyết định gấp đôi các vị thế hiện có trong danh mục đầu tư, bao gồm những công ty bị ảnh hưởng bởi làn sóng bán tháo trên thị trường nhưng lại có mô hình kinh doanh mà Ackman tin rằng sẽ phát triển mạnh trong dài hạn. Trong đó phải kể đến Hilton Worldwide Holdings, Berkshire Hathaway của tỷ phú Warren Buffett và tập đoàn bất động sản Howard Hughes Corporation. Pershing Square cũng trở lại mua cổ phiếu Starbucks sau khi bán với giá gần gấp đôi hồi đầu năm nay.

Những vị thế tập trung như thế này là đặc trưng của Ackman. Ông nổi tiếng nhờ các màn đánh cược ngoạn mục, như khoản đầu tư 60 triệu USD vào General Growth Properties, nhà vận hành trung tâm thương mại đã phá sản mà Pershing từng giải cứu vào năm 2009. Khoản đầu tư đó sau mang về cho ông 3,6 tỷ USD.

CDS là khoản đầu tư mang lại lợi nhuận chính cho Pershing Square trong quý I. Ảnh: Financial Times. |

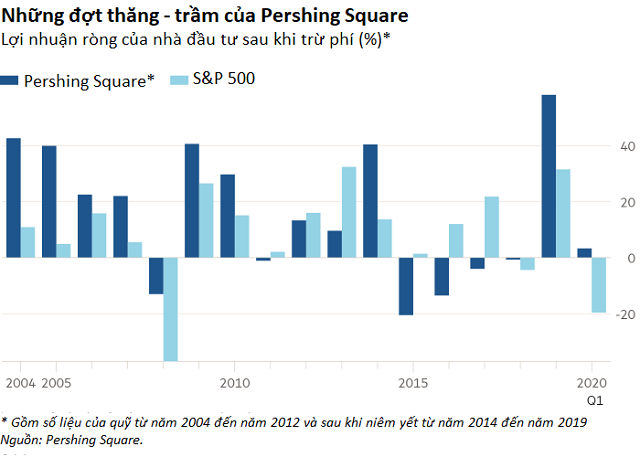

Các khoản đầu tư của Pershing Square ghi nhận mức tăng hàng năm 14,5%. Tuy nhiên, Ackman và các nhà đầu tư đồng hành cùng ông cũng từng mất gần 2 tỷ USD với khoản đầu tư liên quan tới nhà bán lẻ Target của Mỹ.

Pershing Square từng đạt mức tăng trưởng ngoạn mục 40% trong năm 2014 nhưng sau đó phải trải qua những năm tồi tệ khi sai lầm đầu tư vào công ty dược phẩm Valeant và công ty đa cấp Herbalife. Khi đó, Ackman phải dành rất nhiều thời gian cũng như khoản tiền khổng lồ nhằm thuyết phục chính phủ Mỹ vào cuộc điều tra sự việc mà ông cáo buộc là mô hình kim tự tháp.

Những thất bại này đã kéo ông Ackman khỏi tâm điểm của công chúng. Tuy nhiên, giao dịch lớn nhất và tốt nhất vừa qua của Pershing Square đã giúp ông lấy lại vị trí trung tâm quen thuộc trong giới quản lý quỹ với lập trường kiên quyết lạc quan vào các cổ phiếu mà ông nghĩ mọi người cũng nên đầu tư.

Người đồng hành