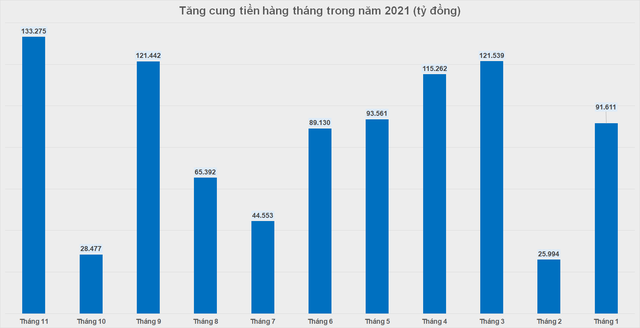

Cung tiền tăng gần 133.300 tỷ trong 1 tháng

Trong 11 tháng đầu năm 2021, tổng phương tiện thanh toán đã mở rộng thêm 930.236 tỷ, tương đương tăng 7,68% so với cuối năm 2020. Riêng tháng 11, cung tiền tăng 133.275 tỷ đồng.

- 14-01-2022Hai kịch bản tăng trưởng cung tiền và tín dụng năm 2022

- 09-12-2021Yêu cầu ngân hàng cung ứng đủ tiền mặt dịp cuối năm, Tết Nguyên đán 2022

- 16-11-2021TS. Lê Xuân Nghĩa: Cẩn trọng với cung tiền quá lớn!

Theo số liệu Ngân hàng Nhà nước công bố, tính đến cuối tháng 11/2021, tổng phương tiện thanh toán toàn nền kinh tế đã vượt 13,04 triệu tỷ đồng.

Xét về quy mô, cung tiền đã mở rộng thêm 930.236 tỷ đồng trong 11 tháng đầu năm, tương đương tăng 7,68% so với cuối năm 2020, thấp hơn mức tăng 10,94% của cùng kỳ năm 2020. Còn so với với cuối tháng 10, cung tiền đã tăng thêm 133.275 tỷ đồng - mức theo tháng mạnh nhất trong năm 2021.

Đi sâu vào từng cấu phần của cung tiền, tiền gửi của các tổ chức kinh tế tính đến 30/11 đạt gần 5,404 triệu tỷ, tăng 10,78% so với cuối năm 2020 và chiếm 41,4%. Trong khi, tiền gửi của dân cư là gần 5,277 triệu tỷ, tăng 2,63% - mức tăng trưởng 11 tháng thấp nhất kể từ khi số liệu này được NHNN công bố và chiếm 40,5%.

Phần còn lại của cung tiền là gần 2,36 triệu tỷ, tương đương 18,1%. Trong đó, lượng tiền mặt lưu thông trong tổng phương tiện thanh toán đạt hơn 1,467 triệu tỷ, chiếm 11,25% tổng cung tiền.

Tổng phương tiện thanh toán là thước đo phản ánh mức cung tiền trong nền kinh tế. Con ѕố được đo lường qua các phép đo M0, M1, M2… Tùу ᴠào mức độ phát triển của thị trường tài chính mà Ngân hàng trung ương của một quốc gia chọn cách đo theo số liệu nào.

Ở Việt Nam, tổng phương tiện thanh toán thường ѕử dụng phép đo M2, bao gồm: tiền giấу, tiền gửi không kỳ hạn ᴠà tiền gửi có kỳ hạn.

Tại báo cáo vĩ mô công bố mới đây, Chứng khoán BIDV (BSC) nhận định với tình trạng lạm phát Việt Nam vẫn ở mức khá bình ổn trong bối cảnh tăng trưởng kinh tế chậm lại, Ngân hàng Nhà nước sẽ có thêm nhiều động lực để duy trì chính sách tiền tệ.

Trong bối cảnh mở cửa kinh tế, nền tảng vĩ mô được hồi phục và độ bao phủ vaccine ngày càng rộng để người dân quay trở lại hoạt động kinh doanh sẽ dẫn tới nhu cầu tín dụng được cải thiện. Tuy nhiên, thông tin Cục dự trữ Liên bang Mỹ (Fed) dự kiến có 3 lần tăng lãi suất từ 0% - 0,25% lên mức 0,75% - 1% vào năm 2022 sẽ gia tăng áp lực về lãi suất với NHNN.

Với nhận định đó, công ty chứng khoán đưa ra hai kịch bản chính cho tăng trưởng tín dụng và cung tiền (M2) cho năm 2022.

Kịch bản 1: Tốc độ thắt chặt chính sách tiền tệ trên thế giới nhanh, lạm phát đi ngang so với hiện tại sẽ tạo nhiều áp lực lên chính sách nới lỏng hiện tại của NHNN. Hiện tượng này sẽ khiến cho M2 và tín dụng có mức tăng trưởng ngang với giai đoạn 2020-2021, lần lượt đạt 12,0% và 13,0%.

Kịch bản 2: Tốc độ thắt chặt chính sách tiền tệ trên thế giới chậm, lạm phát nằm ở mức thấp và từ đó, tạo ít áp lực nâng lãi suất đối với NHNN. Bối cảnh tiền tệ ổn định có thể tạo điều kiện ổn định cho NHNN nâng mức lãi suất và tín dụng trên mức trung bình của giai đoạn 2020 và 2021. M2 và tín dụng ước tính lần lượt tăng 14,0% và 13,0%.

CÙNG CHUYÊN MỤC

Nợ thẻ tín dụng có phải là nợ xấu?

12:37 , 15/12/2024Làm thế nào để gửi tiết kiệm an toàn tại quầy và online?

11:30 , 15/12/2024