Cuộc đua tăng lãi suất liệu có thể kết thúc chuỗi ngày tăng giá của đồng USD?

Các ngân hàng trung ương trên khắp thế giới đang bắt đầu hòa cùng Cục Dự trữ Liên bang Mỹ (Fed) trong “dàn hợp xướng” tăng lãi suất – điều có thể chấm dứt xu hướng tỷ giá USD tăng một cách đáng kinh ngạc trong năm vừa qua.

- 24-07-2022Dự báo VND giảm giá so với USD trong năm 2022, lãi suất huy động tăng 1 - 1,5 điểm %

- 24-07-2022Tâm điểm tuần tới: Fed sẽ tăng lãi suất bao nhiêu và doanh thu của các doanh nghiệp lớn sẽ như thế nào?

- 24-07-2022Người dân ngày càng gửi nhiều tiền vào ngân hàng

Việc Ngân hàng Trung ương châu Âu (ECB) bất ngờ tăng lãi suất nửa điểm hôm thứ Năm tuần trước (21/7) đánh dấu mốc quan trọng vì nhiều lý do: Là lần tăng lãi suất đầu tiên của ECB trong hơn một thập kỷ qua, và kết thúc chuỗi 8 năm lãi suất âm ở khu vực này.

Trong kỳ họp gần đây nhất, Fed đã nâng lãi suất thêm 75 điểm cơ bản, khiến cho khoảng chênh lệch lãi suất giữa Mỹ và các nền kinh tế lớn khác nới rộng. Trong kỳ họp tiếp theo, sẽ diễn ra trong tuần này, các tín hiệu đều cho thấy Fes đã sẵn sàng cho mức tăng tương tự.

Tuy nhiên, các nhà phân tích cho rằng khác với trước đây, lần tăng lãi suất sắp tới này "gần như vô nghĩa" với vai trò "người dẫn dắt", ở thời điểm có quá nhiều điều không chắc chắn như hiện nay.

Hòa chung cùng "dàn hợp xướng" tăng lãi suất, Giám đốc Ngân hàng Trung ương Anh (BOE), Andrew Bailey, hôm 19/7 cho biết BoE cũng đang xem xét đẩy mạnh chiến dịch tăng lãi suất, với mức tăng nửa điểm lần đầu tiên trong vòng 25 năm vào cuộc họp tháng tới.

Rõ ràng là tất cả họ (các ngân hàng trung ương) đã chăm chú lắng nghe lời khuyên của hiệp hội ngành của họ - Ngân hàng Thanh toán Quốc tế - đơn vị tháng trước đã kêu gọi tất cả các thành viên hành động "nhanh chóng và quyết đoán" để giảm lạm phát từ trong trứng nước.

Với việc các ngân hàng trung ương đều thừa nhận có quá nhiều thứ không chắc chắn và lạm phát ở mức cần phải hành động, giám đốc ECB hôm 21/7 cho biết họ buộc phải nâng lãi suất mạnh mẽ trong thời điểm hiện tại, chứ không phải nâng toàn bộ lãi suất trong tương lai, hay còn gọi là "lãi suất cuối kỳ". Với rủi ro suy thoái hiện hữu và kỳ vọng lạm phát thị trường dài hạn ở Mỹ và khu vực đồng euro sẽ trở lại gần với các mục tiêu của ngân hàng trung ương, điều này rất có ý nghĩa.

Tuy nhiên, các nhà đầu tư rất quan tâm đến thái độ "diều hâu"- dự kiến sẽ ngày càng gia tăng trong những tháng tới. Đây có vẻ như là một tín hiệu mang tính chính trị đối với các chính phủ, doanh nghiệp và những người thương lượng về tiền lương.

Giám đốc phụ trách bộ phận thu nhập cố định ở khu vực châu Âu của Franklin Templeton, David Zahn, cho biết: "Mức tăng lớn hơn dự kiến có thể là sự khởi đầu của chính sách tích cực hơn vì ECB đã thay đổi kế hoạch ban đầu". Được biết, ECB ban đầu dự định tăng lãi suất 25 điểm phần trăm trong kỳ họp tháng 7, nhưng thực tế đã tăng 50 điểm.

Chiến lược gia Bas van Geffen của Rabobank cho rằng ECB sẽ có thêm hai lần tăng 50 điểm phần trăm nữa vào tháng 9 và tháng 10 "với khả năng tăng tới 75 điểm phần trăm".

Và do đó, nếu các dấu hiệu cho thấy các ngân hàng trung ương lớn khác "bắt kịp" Fed thì ngân hàng trung ương Mỹ sẽ không còn là một ngoại lệ, và điều đó sẽ lấy đi động lực tăng giá mạnh mẽ từ đầu năm đến nay của đồng USD, thậm chí nay - thậm chí đánh dấu sự kết thúc giai đoạn tăng giá ngắn ngủi so với đồng euro (lên mức ngang giá so với euro) trong tháng này. Chỉ số Dollar index – so sánh USD với rổ các đồng tiền đối tác chủ chốt – đã tăng gần 20% giá trị kể từ đầu năm 2021.

Có vẻ như chắc chắn những điều đó sẽ chỉ còn là một khoảnh khắc đáng nhớ.

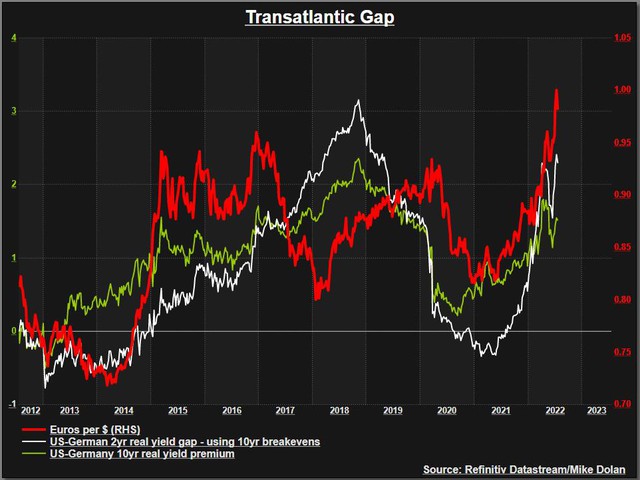

Tương quan giữa tỷ giá EUR/USD và chênh lệch lợi suất giữa Mỹ và Châu Âu.

Một trong những kết quả nổi bật nhất từ cuộc khảo sát của Bank of America với đối tượng là những người quản lý quỹ toàn cầu vào tháng này là, lần đầu tiên sau 3 năm, đồng USD hiện đã thay thế dầu trở thành tài sản được quan tâm và giao dịch nhiều nhất trên hành tinh.

Và lần đầu tiên, "các ngân hàng trung ương ‘diều hâu’" được coi là yếu tố "rủi ro lớn nhất".

Các nhà đầu cơ đã tiếp tục xây dựng vị thế dài hạn ròng đối với đồng USD nhiều nhất trong năm nay, gần với mức trước đại dịch, động thái luôn đẩy đồng bạc xanh tăng giá trong suốt 20 năm qua.

Nhưng nếu đồng đô la tăng mạnh trong năm qua là do giả định rằng lãi suất của Mỹ sau đại dịch có phạm vi tăng lớn hơn so với lãi suất của các nền kinh tế G7 khác - cuộc xung đột giữa Nga và Ukraine - thì xu hướng đó đang thay đổi, khi cả Frankfurt và London tuần qua đều đã thay đổi quan điểm về lãi suất và lạm phát – điều có ý nghĩa rất quan trọng đối với tỷ giá hối đoái.

Chủ nghĩa "diều hâu" của châu Âu đang trỗi dậy, rõ ràng chứng tỏ "cuộc chiến tiền tệ đảo ngược" đang diễn ra đối với nhiều ngân hàng trung ương – những người lo ngại rằng việc Fed "quá diều hâu" sẽ làm gia tăng lạm phát đối với năng lượng và thực phẩm nhập khẩu của họ (những hàng hóa tính bằng USD), làm gia tăng tổn thương đối với ngân sách của các hộ gia đình và các doanh nghiệp của họ.

Bà Lagarde đã công khai quan điểm đó trong cuộc họp báo vào thứ Năm (21/7). Bà lưu ý: "Áp lực lạm phát tăng cũng bắt nguồn từ sự giảm giá của tỷ giá hối đoái đồng euro", và cần phải thu hẹp khoảng cách (lãi suất) để giảm thiểu những tổn thương đó.

Trong 12 tháng tính đến ngày 15 tháng 7, khoảng cách giữa lợi suất trái phiếu kỳ hạn 2 năm của Mỹ và Đức đã tăng "bùng nổ" khoảng 2 điểm phần trăm, hoàn toàn nghiêng về phía đồng USD và có lợi cho mục tiêu lãi suất điểm cuối 270 điểm phần trăm của Fed. Điều đó trùng hợp với sự sụt giảm 18% trong tỷ giá euro/đô la mỹ.

Nhưng trong tuần qua, khoảng cách đó đã thu hẹp 20 điểm phần trăm.

Khoảng cách lợi suất trái phiếu kỳ hạn hai năm giữa 2 nền kinh tế - lợi suất thực cũng như lợi suất điều chỉnh theo lạm phát - cũng đạt mức cao nhất trong ba năm vào ngày 13 tháng 7, và kể từ sau đó cũng hồi phục dần.

Một câu hỏi lớn là liệu ECB hoặc BoE có thể theo kịp Fed ngay cả khi họ muốn?

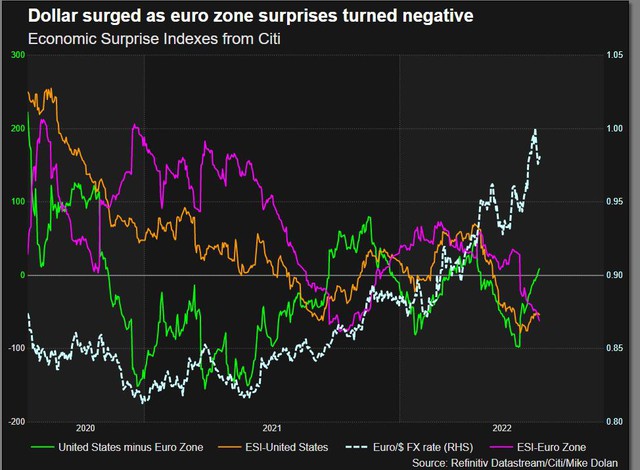

Những tín hiệu kinh tế bất ngờ ở cả 2 phía cho thấy đồng USD có thể đã định giá ở mức cao. Những thời điểm USD tăng mạnh gần đây trùng hợp tới những dấu hiệu suy yếu bất ngờ của khu vực đồng euro.

Vậy đồng USD cuối cùng sẽ quay đầu giảm?

Vẫn có những người nghi ngờ điều đó, trên cơ sở kỳ vọng Fed sẽ tiếp tục vượt xa những đồng nghiệp của họ về lãi suất, với châu Âu tụt hậu và Ngân hàng Trung ương Nhật Bản vẫn đứng ngoài "cuộc chơi" tăng lãi suất. Trên thực tế, đó vẫn là yếu tố rất đáng chú ý. Những người đó cũng tin rằng đồng đô la vẫn có thể được hưởng lợi từ sự suy thoái kinh tế và rủi ro chính trị đang gia tăng ở châu Âu do khu vực này phải tiếp xúc trực tiếp hơn với cuộc chiến ở Ukraine, cũng như những bất ổn chính trị của Ý và Anh.

Đồng USD tăng so với EUR.

Tham khảo: Refinitiv

CÙNG CHUYÊN MỤC

Nợ thẻ tín dụng có phải là nợ xấu?

12:37 , 15/12/2024Làm thế nào để gửi tiết kiệm an toàn tại quầy và online?

11:30 , 15/12/2024