Dấu hiệu tạo đáy của VN-Index trong quá khứ thường ra sao?

Hiện tại, VN-Index đang ở vùng định giá thấp (P/E dưới 10 lần) với mức chiết khấu sâu, kèm theo đó là diễn biến về thanh khoản cũng như một số chỉ tiêu vĩ mô khá tương đồng với các giai đoạn trước.

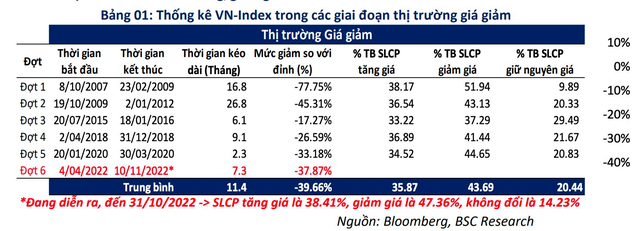

Trong báo cáo mới đây, Chứng khoán BSC nhận định rằng chỉ số VN-Index đang trong xu hướng giảm lần thứ 6 với những phiên mất điểm liên tiếp và mức độ lớn. Trong quá khứ, chỉ số chính đã từng trải qua 5 giai đoạn thị trường giá giảm. Ngoài ra, bối cảnh hiện tại cũng ghi nhận tâm lý kém tích cực đang thể hiện rõ nét trong các phiên giảm điểm mạnh, đặc biệt trong phiên 10/11 khi chỉ số chính của TTCK Việt Nam đã chính thức mất mốc 950 điểm với mức giảm gần 4%.

Nhóm phân tích của BSC đã có đánh giá về một số chỉ tiêu chính trong các đợt giảm giá trước đây của thị trường để nhà đầu tư có thêm góc nhìn trong giai đoạn sắp tới.

Thứ nhất, về dấu hiệu về chỉ số và số lượng cổ phiếu tăng - giảm , đợt giảm giá hồi năm 2007-2009, VN-Index trải qua gần 17 tháng thị trường giá giảm, chỉ số mất gần 78% giá trị so với đỉnh, trong đó hơn 38% lượng cổ phiếu giữ được mức tăng giá trong khi tới 52% lượng cổ phiếu giảm giá. Đợt giảm giá thứ 2 kéo dài trong gần 27 tháng, từ tháng 10/2009 đến tháng 1/2012, VN-Index mất hơn 45% giá trị so với đỉnh trong bối cảnh hơn 43% số cổ phiếu lao dốc.

Ba đợt giảm sau đó, lần lượt vào năm 2015, 2018 và 2020 kéo dài trong thời gian ngắn hơn, lần lượt là 6 tháng, 9 tháng hơn 2 tháng. VN-Index mất hơn 17% vào giai đoạn 2015 và rơi gần 27% trong 9 tháng năm 2018. Đáng chú ý, chỉ trong hơn 2 tháng năm 2020 (từ cuối tháng 1 đến hết tháng 3) song chỉ số chính của TTCK Việt Nam mất hơn 33% giá trị so với đỉnh, gần 45% số lượng cổ phiếu giảm giá.

Còn hiện tại, trong đợt giảm từ đầu tháng 4/2022 tới hiện tại, VN-Index đã bay gần 38% sau hơn 7 tháng, hơn 47% lượng cổ phiếu giảm điểm - tương đương đợt 1.

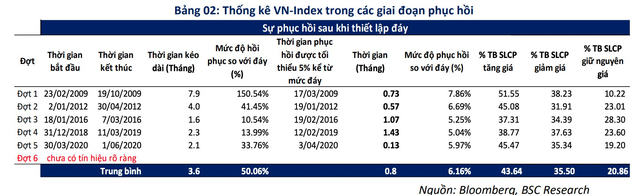

Ở khía cạnh khác, khi thị trường thiết lập được vùng đáy, VN-Index cần 0,8 tháng để đạt được mức tăng trung bình khoảng 6% trong 5 đợt giảm gần đây nhất. Tuy nhiên BSC đánh giá trong đợt giảm hiện tại, vẫn chưa có xu hướng rõ ràng của sự phục hồi.

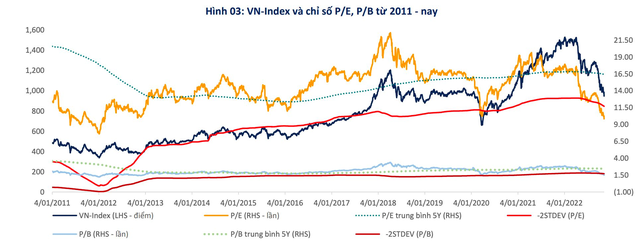

Thứ hai, về mặt định giá , hiện P/E và P/B của chỉ số Vn-Index đang trong vùng định giá ở ngoài vùng -2 độ lệch chuẩn mức bình quân 5 năm. Đồng thời, mức định giá tại ngày 10/11/2022 kết thúc ở mức 9,87 lần - thấp hơn đợt giảm điểm khi đại dịch Covid-19 xảy ra vào năm 2020. BSC đánh giá mức định giá hiện nay vẫn cao hơn so với đợt khủng hoảng tài chính toàn cầu 2008 và giai đoạn 2009-2012.

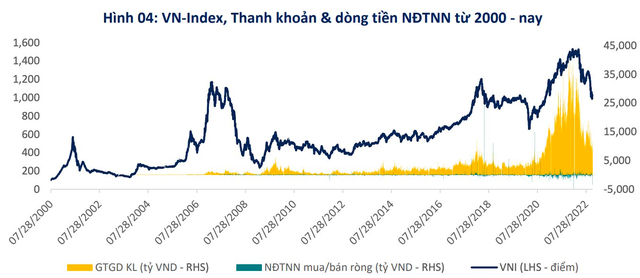

Thứ ba, về thanh khoản , ngoại trừ đợt sụt giảm do đại dịch Covid-19 năm 2020 ghi nhận thanh khoản sau 1 tháng kể từ mức đáy cải thiện hơn 9%, còn lại các đợt giảm khác đều có xu hướng tiếp tục suy giảm trên 40%, sau 3 tháng thì thanh khoản dần cải thiện tuy nhiên vẫn giảm trung bình khoảng 2%, đặc biệt đợt 2 và đợt 4 thanh khoản tiếp tục suy giảm lần lượt là 32% và 17% so với giai đoạn hình thành đáy.

Ở góc độ về dòng vốn của nhà đầu tư nước ngoài, sau 1 tháng kể từ khi đáy hình thành thì dòng tiền có xu hướng rút ròng và sau 3 tháng trở đi dòng tiền quay trở lại mua ròng.

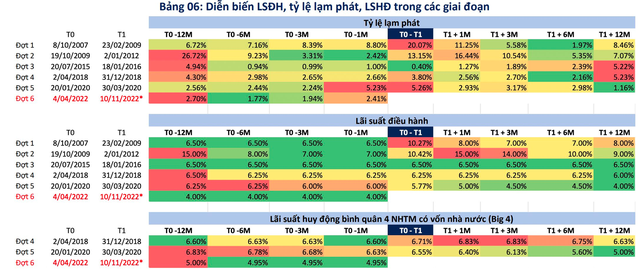

Thứ tư, về dấu hiệu về lãi suất, lạm phát, BSC thống kê cho biết trong 5 đợt điều chỉnh giảm trước đây, tỷ lệ lạm phát, lãi suất điều hành có dấu hiệu tăng và tạo đỉnh trong quá trình VN-Index hình thành vùng đáy. Sau đó, mặt bằng lãi suất điều hành cũng như lãi suất huy động có xu hướng giảm, từ đó tạo điều kiện để thị trường chứng khoán Việt Nam bước vào 1 chu kỳ tăng trưởng mới.

Nguồn: Bloomberg, Fiinpro, BSC Research

Kết luận, BSC nhận định trong các giai đoạn hình thành vùng đáy trước đây, giai đoạn 2007-2012 lãi suất điều hành và tỷ lệ lạm phát có xu hướng tăng và duy trì ở mặt bằng cao trước khi điều chỉnh giảm vào giai đoạn sau đó. Đối với giai đoạn 2015-2016 và 2018, mặt bằng lãi suất điều hành có xu hướng ổn định trong khi tỷ lệ lạm phát duy trì ở mức hợp lý. Ngoài ra, lãi suất điều hành bình quân của 4 ngân hàng thương mại có vốn Nhà nước có xu hướng tăng và giữ ở mức cao trong 3 tháng và điều chỉnh giảm nhẹ kể từ vùng đáy.

Đáng chú ý, đợt sụt giảm lần 5 do đại dịch Covid-19 năm 2020 có diễn biến khác biệt so với các lần trước đó khi diễn ra trong thời gian ngắn và Ngân hàng Nhà Nước đã thực hiện chính sách tiền tệ nới lỏng bên cạnh các gói hỗ trợ phát triển kinh tế đã giúp thị trường chứng khoán Việt Nam có 2 năm thăng hoa sau đó.

Hiện tại, VN-Index đang ở vùng định giá thấp (P/E dưới 10 lần) với mức chiết khấu sâu (giảm gần 38% kể từ tháng 4/2022), kèm theo đó là diễn biến về thanh khoản cũng như một số chỉ tiêu vĩ mô khá tương đồng với các giai đoạn trước.

Tuy nhiên, thị trường vẫn tiềm ẩn nhiều rủi ro khi tâm lý tiêu cực vẫn đang hiện hữu, những sự kiện liên quan đến nguy cơ vỡ nợ trái phiếu doanh nghiệp bên cạnh bối cảnh vĩ mô thế giới tiếp tục diễn biến khó lường sẽ có thể ảnh hưởng đến VN-Index trong giai đoạn sắp tới. BSC đánh giá quan điểm điều hành và định hướng chính sách ở các lĩnh vực trọng yếu trong thời gian tới kết hợp cùng bối cảnh thế giới thuận lợi hơn sẽ là yếu tố quan trọng để VN-Index sớm định hình được vùng đáy và bước vào một chu kỳ tăng trưởng mới trong tương lai.

Nhịp Sống Thị Trường