Điều gì khiến FPT Retail (FRT) mất 67% vốn hóa chỉ sau một năm rưỡi lên sàn chứng khoán?

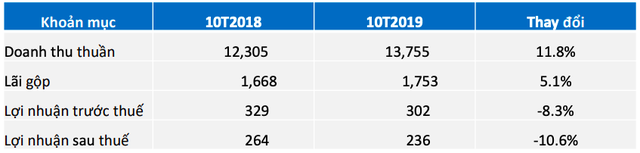

Theo báo cáo 10 tháng mới được công bố, FPT Retail ghi nhận doanh thu 13.755 tỷ đồng, tăng 12% nhưng lợi nhuận sau thuế chỉ đạt 236 tỷ đồng, giảm hơn 10% so với cùng kỳ năm trước.

- 20-11-2019Từ chuyện Món Huế sụp đổ, Shark Louis Nguyễn thừa nhận đã mất tất cả vốn đầu tư vào Nhà thuốc Mỹ Châu và không thể liên lạc được với bà chủ

- 04-11-2019Sự đối lập của 2 cổ phiếu bán lẻ hàng đầu Việt Nam: MWG liên tục vượt đỉnh, FRT vẫn miệt mài dò đáy

FPT Retail (FRT) là một trong những nhà bán lẻ hàng đầu Việt Nam. Tuy vậy, diễn biến giá cổ phiếu FRT kể từ khi lên sàn chứng khoán tới nay không thực sự tích cực khi liên tục "phá đáy". Kết thúc phiên giao dịch 27/11, cổ phiếu FRT dừng tại 27.900 đồng, tương ứng vốn hóa thị trường đạt 2.200 tỷ đồng, giảm 67% so với thời điểm đỉnh cao được xác lập vào đầu tháng 5/2018.

Diễn biến kém tích cực của cổ phiếu FRT thời gian qua có nguyên nhân không nhỏ từ hoạt động kinh doanh. Theo báo cáo 10 tháng mới được công bố, FPT Retail ghi nhận doanh thu 13.755 tỷ đồng, tăng 12% nhưng lợi nhuận sau thuế chỉ đạt 236 tỷ đồng, giảm hơn 10% so với cùng kỳ năm trước.

Lợi nhuận 10 tháng của FPT Retail giảm so với cùng kỳ năm trước

FPT Retail cho biết công ty đang tập trung tăng tốc độ mở rộng chuỗi nhà thuốc Long Châu, tiếp tục trích lập dự phòng nợ xấu (tương tự tháng 9), đồng thời đầu tư dự án chuyển đổi số cho toàn bộ các chuỗi thuộc FPT Retail. Kết quả chi phí đầu tư bắt đầu phát sinh tăng trong tháng 10 là nguyên nhân kéo lùi lợi nhuận luỹ kế.

Kết quả kinh doanh chững lại của FPT Retail trong thời gian gần đây là điều có thể hiểu được trong bối cảnh phần lớn hoạt động kinh doanh của công ty vẫn là kinh doanh điện thoại, laptop (ICT). Đây là mảng kinh doanh đang dần bão hòa trong những năm gần đây và FPT Retail có quy mô chỉ là 585 cửa hàng, nhỏ hơn nhiều so với đối thủ cạnh tranh là Thế giới di động.

Cổ phiếu FRT liên tục "phá đáy"

Để duy trì mức doanh thu mảng ICT, FPT Retail đã đưa vào hoạt động 2 chương trình bán hàng trả góp F-Friends và trợ giá bán hàng Subsidy trong bối cảnh tăng trưởng mảng ICT bão hòa. Ưu điểm của F-Friends và Subsidy là công ty trực tiếp tiếp cận khách hàng, thay vì thụ động đợi khách hàng tới mua. Tuy nhiên rủi ro cho các chương trình thúc đẩy doanh số của FPT Retail là nợ xấu.

Theo báo cáo tài chính được công bố, FPT Retail hiện đang phải trích lập dự phòng gần 27 tỷ đồng cho các khoản phải thu khó đòi, tăng gần 10 tỷ đồng so với đầu năm.

Nhiều chuỗi dược phẩm gặp khó, Long Châu liệu có khác?

Để cải thiện hoạt động kinh doanh trong bối cảnh mảng ICT bão hòa, FPT Retail đang mở rộng sang kinh doanh dược phẩm với việc mua lại chuỗi nhà thuốc Long Châu.

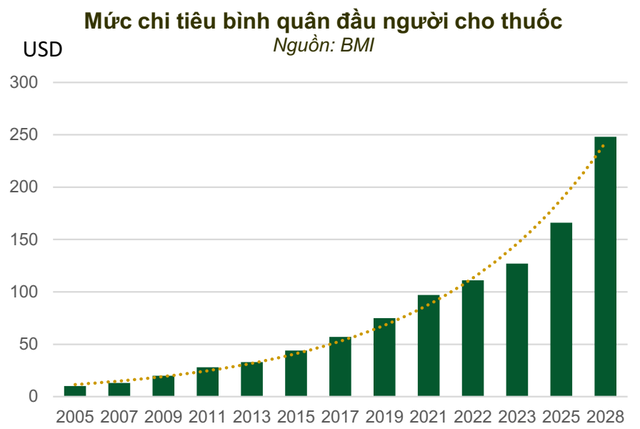

Dược phẩm được đánh giá là ngành kinh doanh giàu tiềm năng tại Việt Nam trong bối cảnh dân số Việt Nam đang trải qua tốc độ già hóa dân số nhanh nhất từ trước tới nay, đồng nghĩa nhu cầu chăm sóc sức khỏe trong tương lại sẽ ngày càng tăng lên.

Bên cạnh đó, mức độ sẵn sàng chi trả cho dược phẩm, cũng như các dịch vụ y tế tại Việt Nam ngày càng tăng lên do thu nhập người dân ngày càng cải thiện, trong khi môi trường sống ngày càng có nguy cơ ô nhiễm cao. Theo BMI Research, Chi tiêu dành cho thuốc theo đầu người tại Việt Nam năm 2018 khoảng 68 USD, dự báo con số này sẽ tăng lên 85 USD vào năm 2020 và 163 USD trong năm 2025.

Thị trường dược phẩm Việt Nam được đánh giá nhiều tiềm năng tăng trưởng

Ngoài ra, thị trường dược phẩm Việt Nam hiện có quy mô lớn nhưng lại khá phân mảnh với hàng trăm nghìn nhà thuốc lớn nhỏ rải rác khắp cả nước. Đây vẫn là một sân chơi lớn còn nhiều tiềm năng trong khi chưa có bất kỳ "ông lớn" nào chiếm hẳn ưu thế trên thị trường bán lẻ dược phẩm.

Với những lợi thế kể trên, cũng dễ hiểu khi FPT Retail hiện đang dồn lực vào Long Châu và coi đây là mũi nhọn tăng trưởng mới. Đến cuối năm 2019 số lượng hàng thuốc Long Châu dự kiến sẽ tăng lên con số 70.

Theo kế hoạch FPT Retail công bố, chuỗi Long Châu sẽ thực sự "bùng nổ" trong năm 2020 và 2021 khi số cửa hàng thuốc tăng vọt lên lần lượt là 270 và 470. Với số cửa hàng tăng mạnh, dự tính đem về cho FPT Retail 500 tỷ đồng trong năm 2019 (chiếm tỷ trọng 2,8% trong cơ cấu doanh thu), 1.900 tỷ đồng trong năm 2020 (chiếm tỷ trọng 9,3%) và 4.400 tỷ đồng trong năm 2021 (chiếm tỷ trọng 18,4%).

Dù có nhiều thuận lợi, nhưng hướng đi chủ lực của FPT Retail với chuỗi nhà thuốc Long Châu có thể sẽ gặp phải cạnh tranh từ các chuỗi nhà thuốc khác như An Khang (MWG), VinFa, Pharmacity…Bên cạnh đó, việc mở rộng chuỗi dược phẩm sẽ gặp thách thức không nhỏ từ yếu tố con người (dược sĩ có trình độ), cũng như sự khác biệt so với các nhà thuốc thông thường vốn đã quá dày đặc (và thuận tiện) trên thị trường.

Thời gian gần đây, chuỗi VinFa của VinGroup đang dần thu hẹp quy mô. Thế giới di động từng tuyên bố "xâm nhập" ngành dược với chuỗi nhà thuốc An Khang nhưng trên thực tế bước đi vào lĩnh vực kinh doanh mới này của Thế giới di động vẫn chỉ ở mức "thăm dò". Mới đây nhất, thị trường xôn xao với câu chuyện chuỗi nhà thuốc Mỹ Châu hoạt động không thực sự hiệu quả và "Shark" Louis Nguyễn – Chủ tịch HĐQT kiêm Tổng giám đốc Saigon Asset Management (SAM) đã thừa nhận mất tất cả vốn đầu tư vào Mỹ Châu đã cho thấy ngành dược dù hấp dẫn nhưng không dễ tham gia. Phải chăng điều này đã khiến giới đầu tư thận trọng hơn trong việc định giá cổ phiếu FRT?

Trí Thức Trẻ