Độ trễ rút ngắn, gam xám loang dần trên bức tranh lợi nhuận ngân hàng

Độ trễ tác động từ Covid-19 khởi phát đến khi ngấm dần vào báo cáo các ngân hàng đang rút ngắn, gam xám dần bộc lộ...

- 05-11-2020Top 10 ngân hàng lãi cao nhất 9 tháng đầu năm 2020 gọi tên ai?

- 26-10-2020Nợ xấu nhiều ngân hàng tăng mạnh

3/4 quãng đường năm 2020 đã đi qua, bức tranh kết quả kinh doanh của các ngân hàng cũng đang dần định rõ, với đủ những gam màu sáng, tối.

Kết quả kinh doanh 9 tháng đầu năm cho thấy lợi nhuận của nhiều ngân hàng vẫn có sự tăng trưởng tốt, dù cả nền kinh tế còn đang gặp rất nhiều khó khăn do đại dịch Covid-19 gây ra. Có thành viên thậm chí đã vượt kế hoạch lợi nhuận cho cả năm 2020.

Bên cạnh đó, những mảng xám cũng đã bắt đầu lộ diện một cách rõ ràng hơn ở chất lượng tài sản, mà cụ thể ở đây, là chất lượng cho vay của nhà băng, khi độ trễ tác động bởi Covid-19 dần rút ngắn.

NỢ XẤU ĐANG TĂNG MẠNH

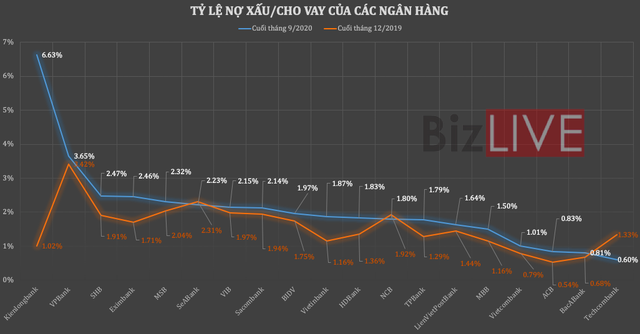

Thống kê của BizLIVE từ số liệu BCTC quý 3/2020 của 19 ngân hàng cho thấy, tính đến ngày 30/9/2020, tổng nợ xấu của 19 ngân hàng ở mức hơn 101,1 nghìn tỷ đồng, tăng tới 29,7% so với đầu năm.

Trong đó, tổng nợ nhóm 5, tức nợ có khả năng mất vốn tính đến cuối tháng 9 cũng tăng 7,6% so với đầu năm, lên mức 49,6 nghìn tỷ đồng, chiếm 49,1% tổng nợ xấu.

Trong đó, KienLongBank là ngân hàng có nợ xấu tăng nhanh nhất, tăng tới 6,6 lần so với đầu năm, lên 2.239 tỷ đồng. Trong đó, nợ xấu chủ yếu gia tăng ở nợ nhóm 5, với mức tăng tới gần 9 lần, lên 2.133 tỷ đồng.

Trong số nợ có khả năng mất vốn này có 1.882 tỷ đồng dư nợ các khoản vay đối với một nhóm khách hàng với tài sản đảm bảo là cổ phiếu của một ngân hàng khác được phân loại nợ nhóm 5 theo Quyết định số 2595/QĐ-NHNN ngày 18/12/2019 và các công văn khác có liên quan đến NHNN.

Tỷ lệ nợ xấu, do đó, bị kéo lên tới 6,63%/tổng cho vay, so với mức chỉ 1% hồi đầu năm.

Tại ACB, theo con số báo cáo, tổng nợ xấu tính đến cuối tháng 9/2020 cũng tăng tới 71,2%, lên 2.479 tỷ đồng.

Trong đó, nợ nhóm 3 tăng 3,5 lần lên 831 tỷ; nợ nhóm 4 tăng 75% lên 543 tỷ; nợ nhóm 5 tăng 22% lên 1.105 tỷ. Dù vậy, nhờ đẩy mạnh cho vay khách hàng (tăng 10,7%), ACB vẫn duy trì tỷ lệ nợ xấu ở mức khá thấp, chỉ ở mức 0,84%.

VietinBank cũng chứng kiến số nợ xấu tăng khá mạnh trong kỳ qua, với mức tăng 66%, lên 17.948 tỷ đồng. Đây cũng là ngân hàng có nợ xấu tăng nhiều nhất, về con số tuyệt đối (7.136 tỷ đồng).

Một loạt các ngân hàng khác cũng có nợ xấu tăng mạnh trong kỳ, với mức tăng tới 40-60%…

Nợ xấu tăng nhanh trong khi tốc độ mở rộng của tổng dư nợ bị chậm lại do ảnh hưởng từ dịch Covid-19 khiến tỷ lệ nợ xấu/cho vay khách hàng tăng khá mạnh trong nửa đầu năm.

Tỷ lệ nợ xấu/cho vay khách hàng của nhóm theo đó đã tăng từ 1,48% hồi đầu năm lên 1,81% kết thúc tháng 9/2020. Trong đó, có tới 16/19 thành viên ghi nhận tỷ lệ nợ xấu gia tăng trong thời gian qua.

KienLongBank, VPBank, SHB và Eximbank đang là những ngân hàng có tỷ lệ nợ xấu cao trong nhóm khảo sát, ở mức lần lượt 6,63%, 3,65% (hợp nhất), 2,47% và 2,46%.

Dù vậy, đây mới chỉ là con số nợ xấu nội bảng. Một lượng nợ xấu lớn khác vẫn còn đang nằm trong "kho VAMC" khi nhiều ngân hàng vẫn chưa tất toán xong.

Mặt khác, Thông tư 01 cho phép các ngân hàng cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ nhằm hỗ trợ khác hàng vượt qua khó khăn do đại dịch Covid-19. Một lượng lớn nợ xấu, do đó, vẫn còn chưa được thể hiện trên báo cáo tài chính của các nhà băng.

Theo TS. Cấn Văn Lực, chuyên gia tài chính ngân hàng, ước tính đến cuối năm 2020 nợ xấu nội bảng sẽ khoảng 3%, còn nợ xấu gộp (gồm cả nợ xấu các TCTD bán cho VAMC chưa xử lý được và nợ xấu tiềm ẩn) đến cuối năm sẽ ở mức khoảng 4,5% và sang năm 2021 con số này sẽ tăng lên tới 5-5,5%.

TỶ LỆ BAO PHỦ NỢ XẤU SỤT GIẢM

Trong khi nợ xấu gia tăng, số liệu trong BCTC của các ngân hàng cho thấy nguồn lực đối ứng với nợ xấu lại có dấu hiệu sụt giảm khá mạnh.

Khảo sát của BizLIVE cho thấy, có tới 12/19 ngân hàng có tỷ lệ bao phủ nợ xấu (LLC) sụt giảm trong 9 tháng qua, trong đó có ngân hàng giảm mạnh tới 70,1 điểm % như tại KienLongBank, giảm 57,6 điểm % tại ACB, giảm 35,5 điểm % tại VietinBank…

Bên cạnh đó, có tới 4 ngân hàng có tỷ lệ LLC ở dưới mức 50%, bao gồm Eximbank, VIB, VPBank và KienLongBank.

Ở hướng ngược lại, một số ngân hàng có LLC tăng tốt và ở hiện ở mức trên 100%. Trong đó, LLC của Vietcombank lên tới 215,2%, so với mức 179,5% hồi đầu năm, dẫn đầu nhóm khảo sát, và nhiều khả năng là đứng đầu hệ thống.

Một số ngân hàng khác cũng có LLC cao bao gồm MBB (từ 110% lên 119%), Techcombank (đạt 148%, so với mức 95% đầu năm), …

Tỷ lệ LLC cao cho thấy độ chủ động nguồn lực đối ứng nợ xấu của ngân hàng đang ở mức tốt và ngược lại.

Bên cạnh đó, LLC cũng phản ánh nhất định khẩu vị rủi ro của mỗi ngân hàng thương mại.

Theo quy định, khi trích lập dự phòng, ngân hàng được khấu trừ giá trị tài sản đảm bảo của các khoản nợ. Có trường hợp khấu trừ tối đa để giảm bớt áp lực trích lập, nhưng có trường hợp lại gần như đánh tụt giá trị tài sản đảm bảo về gần 0 để gia tăng trích lập, mà phần này lẽ ra thể hiện trên lợi nhuận và mức độ đóng thuế cho ngân sách nhà nước.

Và cũng liên quan đến Thông tư 01 nói trên, tùy khẩu vị và lựa chọn của mỗi ngân hàng, khi cơ cấu lại nợ mà không phải chuyển nhóm họ có thể thực hiện trích lập dự phòng ứng với nhóm nợ lẽ ra phải chuyển hoặc có thể chưa thực hiện.

Theo TS. Cấn Văn Lực, nợ xấu tăng tác động lớn tới hoạt động kinh doanh của các ngân hàng, từ lợi nhuận đến khả năng tăng vốn điều lệ.

Do đó, chuyên gia cho rằng, NHNN nên tính toán lại thời điểm hết hiệu lực của Thông tư 01 theo hướng có lộ trình để không tạo cú sốc cho nợ xấu tăng nhanh với hệ thống các ngân hàng thương mại.

Cùng với đó, các tổ chức tín dụng cũng buộc phải chấp nhận hy sinh lợi nhuận tăng thấp trong vài năm để có nguồn lực cho xử lý nợ xấu.

Một tín hiệu đáng mừng, theo chuyên gia, là trong thời gian vừa qua năng lực tài chính của các ngân hàng đã tăng lên khá nhiều nên khả năng chống đỡ với các cú sốc, năng lực để xử lý nợ xấu cũng đã tốt hơn.

BizLIVE