Bỏ bớt bánh kẹo đi bán mì ăn liền, KIDO có tìm lại thời hoàng kim?

KIDO có tìm lại thời hoàng kim hay không là một câu hỏi lớn cần thêm nhiều thời gian để trả lời nhưng một điều chắc chắn, là đang có rất nhiều thử thách cho doanh nghiệp trước mắt và cuộc chiến giành giật thị phần này sẽ không hề đơn giản.

- 23-09-2015Ai đang thực sự sở hữu "bánh trung thu Kinh Đô"?

- 22-09-2015Bị tung clip "nhạy cảm": Giải mã sự im lặng khó hiểu của Kinh Đô

- 07-09-2015Đằng sau chiến lược thoái lui kinh điển của Kinh Đô

Bán bánh kẹo vì tăng trưởng chưa đạt kỳ vọng

Trong những năm gần đây, ngành bánh kẹo đã đi vào giai đoạn bão hòa, mức độ tăng trưởng không còn kỳ vọng như trước. Theo báo cáo của BMI về ngành thực phẩm và đồ uống Việt Nam năm 2014, ngành bánh kẹo tăng trưởng so với năm 2013 là 10,65%, đạt 27 nghìn tỷ đồng (trong đó KIDO đã chiếm 30%). Thấp hơn so với mức 11,44% năm 2012 và 22,2% của năm 2011.

Tốc độ tăng trưởng doanh số của ngành bánh kẹo trong giai đoạn 2010 – 2014 ước đạt 8-10% trong khi con số này trong giai đoạn 2006 – 2010 là 35%. BMI dự báo tỷ lệ tăng trưởng kép hàng năm (CAGR) đến năm 2018 sẽ chỉ còn ở mức 7,9%.

Vi vậy, một chiến lược đã được đưa ra là tập trung vào các lĩnh vực có mức tăng trưởng cao và nhiều dư địa thị trường hơn. KDC tiếp tục theo đuổi chiến lược Thực phẩm và Gia vị, thay vì chịu giới hạn của tính mùa vụ và quy mô thị trường nhỏ của mảng bánh kẹo.

Lĩnh vực thực phẩm thiết yếu mà KIDO đang nhắm tới có dung lượng tới 192.000 tỷ đồng trong năm, gấp 8 lần so với mảng bánh kẹo. Do đó, việc chuyển giao ngành hàng bánh kẹo cho đối tác quốc tế sẽ tạo thêm nguồn lực cho việc thâm nhập vào mảng Thực phẩm và Gia vị - mảng có thị trường năng động và rộng lớn hơn.

Đầu tư mạnh cho mảng mì ăn liền

Ngày 15/07, KIDO đã chính thức hoàn thành việc chuyển nhượng mảng bánh kẹo cho nhà đầu tư nước ngoài Mondelez International với 80% cổ phần Kinh Đô Bình Dương.

Sau khi chuyển nhượng mảng bánh kẹo, KIDO sẽ tập trung phát triển mảng thực phẩm thiết yếu với 4 mảng kinh doanh chính là kem và sản phẩm từ sữa, mì ăn liền, dầu ăn và chuỗi KIDO’s Bakery.

Được biết, riêng mảng mì ăn liền, KIDO đã trích khoảng 401 tỷ đồng từ số tiền thu được từ việc chuyển nhượng mảng bánh kẹo đề đầu tư. Trong đó 101 tỷ đầu tư cho hệ thống phân phối và 300 tỷ đầu tư cho Nhà máy Mì ăn liền VSIP ở Bắc Ninh (tương đương 49% tổng vốn đầu tư).

Mì ăn liền là sản phẩm đầu tiên trong chiến lược ngành hàng thiết yếu được tung ra thị trường. Vẫn như những sản phẩm truyền thống trước đây, KIDO tập trung vào phân khúc khách hàng phổ thông với mức giá từ 3,500-6,000 đồng/ gói.

Cuối tháng 11/2014, sản phẩm mì ăn liền Đại Gia Đình lần đầu tiên ra mắt người tiêu dùng tại 53/64 tỉnh, thành với 86,000 điểm bán hàng, chiếm 40% các điểm bán hàng toàn ngành mì gói…Tuy nhiên, KIDO cho biết đợt ra mắt này chủ yếu để dò xét phản ứng của thị trường. Vào tháng 8/2015 vừa qua, KIDO đã tiếp tục tung ra đợt sản phẩm thứ hai với nhiều hương vị hơn, nhiều lựa chọn hơn cho khách hàng.

Khốc liệt "miếng bánh" thị phần

Với việc tập trung vào phân khúc phổ thông, KIDO sẽ phải trực tiếp cạnh tranh với các ông lớn trong ngành như Masan với Sagami, Asia Food với Gấu Đỏ, Miliket của Colusa và đặc biệt là dòng sản phẩm mỳ Hảo Hảo của Acecook.

Đây đều là những thương hiệu mì đã có chỗ đứng nhất định trên thị trường. Do vậy, để có thể chen chân giành lấy miếng bánh thị phần sẽ là một thách thức không hề nhỏ đối với một "tân bình" như KIDO.

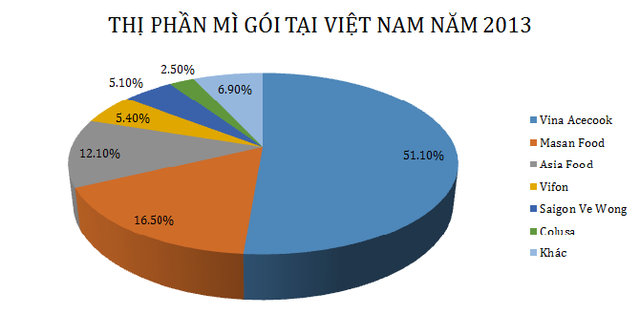

Theo số liệu của Euromitor năm 2013, dẫn đầu thị phần mì ăn liền trong nước là doanh nghiệp 100% vốn từ Nhật Bản – Vina Acecook với 51,5% thị phần. Theo sau đó là Masan Consumer với 16% thị phần. Doanh nghiệp đứng thứ 3 là Asia Food với 12,1% thị phần.

Để tăng cường lợi thế, KIDO đã quyết định liên kết về mặt sản xuất với một doanh nghiệp kinh nghiệm 25 năm trong mảng Mì ăn liền là Saigon Vewong. Đây là doanh nghiệp 100% vốn Đài Loan, được biết đến nhiều với thương hiệu mì A-One và Kung fu.

Theo đó, Saigon Vewong sẽ phụ trách phần sản xuất cho KIDO theo hình thức OEM (Original Equipment Manufacturer – sản xuất theo thiết bị gốc – thuê gia công).

Việc liên kết này mang lại cho KIDO lợi thế về công nghệ, chi phí đầu tư sản xuất, nhà xưởng cũng như về chất lượng sản phẩm; bù đắp được những điểm yếu về mặt sản xuất cho một tân binh như KIDO.

Bù lại, KIDO, với điểm mạnh là hệ thống phân phối rất rộng rãi (300 nhà phân phối, 200,000 điểm bán lẻ) và kinh nghiệm quảng bá sản phẩm trong ngành sẽ đưa sản phẩm dễ dàng đến gần khách hàng hơn.

Để đẩy mạnh hơn công suất thiết kế, ngày 12/5/2015, KIDO cùng Saigon Vewong xây dựng thêm Nhà máy sản xuất mì ăn liền tại Khu Công nghiệp VSIP Bắc Ninh. Vốn đầu tư lên đến 30 triệu USD, tỷ lệ sở hữu thống nhất ở mức KIDO là 49% và Saigon Ve Wong là 51%.

Tuy nhiên, theo đánh giá của FPTS, việc liên kết này sẽ khiến cho biên lãi gộp mảng mì ăn liền của KIDO thấp hơn so với mức 25-30% của các doanh nghiệp trong ngành như Acecook hay Masan. Mặt khác, Saigon Vewong vẫn phải chật vật để giữ vị thế của mình trên thị trường, nên KIDO sẽ còn phải mất rất nhiều thời gian và vốn để đầu tư cho quảng cáo và định vị thương hiệu cho sản phẩm của mình.

Với những chiến lược đưa ra, việc KIDO có đạt được thành công rực rỡ như đã từng đạt được trong mảng bánh kẹo hay không là một câu hỏi lớn và sẽ cần nhiều thời gian để có câu trả lời. Tuy nhiên, một điều chắc chắn, là đang có rất nhiều thử thách cho doanh nghiệp trước mắt và cuộc chiến giành giật thị phần này sẽ không hề đơn giản.

KIDO đặt ra mục tiêu doanh thu mảng mì ăn liền cho năm 2015 là 400 tỷ và cũng xác định rằng khó có lãi nhiều trong 2 năm tới vì sẽ dành ngân sách khá lớn để tập trung cho chiến dịch truyền thông trong thời gian đầu.

BizLive