Những biện pháp thiết lập lại trạng thái cân bằng tài chính

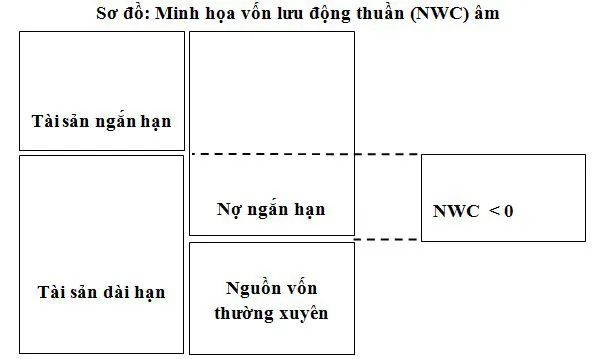

NWC âm thể hiện công ty đã sử dụng một phần nợ ngắn hạn để tài trợ cho tài sản dài hạn, điều này thể hiện sự mất cân đối tài chính do tài sản dài hạn có thời gian thu hồi vốn lâu dài trong khi các khoản nợ ngắn hạn sẽ phải đáo hạn trong thời gian ngắn.

Vốn lưu động thuần (NWC) âm thể hiện sự mất cân đối tài chính

Vốn lưu động thuần (Net working capital – NWC) là chênh lệch giữa tài sản ngắn hạn và nợ ngắn hạn. Với một doanh nghiệp hoạt động lành mạnh thì thường có NWC>0 hay tương ứng với khả năng thanh toán hiện hành (tài sản ngắn hạn/nợ ngắn hạn) lớn hơn 1. Ở thái cực ngược lại, NWC âm thể hiện công ty đã sử dụng một phần nợ ngắn hạn để tài trợ cho tài sản dài hạn, điều này thể hiện sự mất cân đối tài chính do tài sản dài hạn có thời gian thu hồi vốn lâu dài trong khi các khoản nợ ngắn hạn sẽ phải đáo hạn trong thời gian ngắn, tức là sự mất cân đối giữa kỳ hạn của tài sản và kỳ hạn của nguồn nợ vay.

NWC âm đẩy các công ty vào tình trạng thường xuyên phải đảo nợ ngắn hạn (Vay nợ mới trả nợ cũ) tạo ra tình trạng căng thẳng tài chính và nếu thị trường tài chính bị đóng băng, ngân hàng từ chối cho vay thì điều này sẽ dẫn đến tình trạng doanh nghiệp cạn kiệt tiền mặt và có thể phải dừng hoạt động do thiếu vốn lưu động. Với nhiều công ty có NWC âm, kiểm toán viên độc lập có thể ghi ý kiến Nghi ngờ về khả năng hoạt động liên tục, tại các doanh nghiệp nhà nước, NWC âm (khả năng thanh toán hiện hành nhỏ hơn 1) là một trong những căn cứ quan trọng để xếp doanh nghiệp vào tình trạng giám sát đặc biệt.

Khi điều này xảy ra và NWC âm ở mức lớn, các chủ nợ và các nhà cung cấp, khách hàng cảm nhận công ty gặp khó khăn sẽ hạn chế rủi ro với họ thông qua việc cắt giảm các ưu đãi về bán chịu cho công ty, yêu cầu công ty phải thanh toán tiền mặt ngay cho việc mua nguyên vật liệu hoặc hạn chế cho vay, yêu cầu khắt khe hơn về điều kiện cho vay và càng đẩy công ty vào thế ngày càng khó khăn.

Những nguyên nhân dẫn đến mất cân đối tài chính

Một trong những nguyên nhân chính dẫn đến NWC âm xuất phát từ các quyết định đầu tư trong quá khứ đã không tuân thủ nguyên tắc cân đối kỳ hạn giữa tài sản và nguồn vốn vay. Các dự án có thời gian thu hồi vốn dài trong khi vay nợ với kỳ hạn ngắn hơn nhiều thời gian hoạt động của dự án đầu tư, đặt trong bối cảnh nguồn vốn chủ sở hữu của dự án thấp. Ví dụ, các dự án thủy điện có thời gian hoạt động khoảng 25 – 30 năm nhưng thời hạn vay thường chỉ đạt được 8 – 10 năm. Những công ty có NWC âm lớn thường có nguyên nhân chính là do đầu tư dàn trải, tăng trưởng nóng tài trợ bằng nguồn vốn vay có kỳ hạn ngắn, nguồn vốn chủ sở hữu thấp.

Đối với nhiều công ty, khi có một vài dự án lớn kinh doanh thua lỗ, vay nợ lớn và từ đó không có nguồn trả nợ sẽ dẫn đến công ty sẽ dần rơi vào tình trạng NWC âm. Điều này thường xảy khi dự án đầu tư này hoạt động trong ngành kinh doanh diễn ra khủng hoảng thừa hoặc trong bối cảnh cú sốc khủng hoảng nền kinh tế, đầu ra sản phẩm tiêu thụ thấp và giá bán thấp, khiến dây chuyền sản xuất hoạt động kém công suất và tạo ra lượng tiền mặt ít để trả nợ, trong khi đó, nợ tiếp tục đáo hạn và làm cho khả năng thanh toán giảm mạnh. Dự án đầu tư lớn nhưng thua lỗ mà vẫn phải duy trì hoạt động như một vết thương lớn trên cơ thể làm chảy máu và khiến cơ thể doanh nghiệp ngày càng suy yếu.

Một số công ty sử dụng nợ ngắn hạn để tài trợ cho tài sản dài hạn như một chiến lược giảm chi phí sử dụng vốn vì vay ngắn hạn thường có lãi suất thấp hơn vay dài hạn. Tuy nhiên, chiến thuật này rất rủi ro và chỉ thích hợp với các công ty có đầu ra sản phẩm và dòng tiền ổn định.

Những biện pháp thiết lập lại trạng thái cân bằng tài chính

Một công ty có NWC âm không quá lớn và hoạt động trong điều kiện thị trường đầu ra tăng trưởng và có lãi sẽ từng bước cân bằng lại được tình trạng mất cân đối này. Tuy nhiên, vấn đề NWC âm lớn, đặt trong bối cảnh thị trường đầu ra bão hòa và suy giảm thì sẽ cần phải có những biện pháp quyết liệt và kịp thời để tái lập tình trạng cân bằng tài chính. Những biện pháp thường được sử dụng kết hợp để khắc phục tình trạng mất cân đối tài chính đó là:

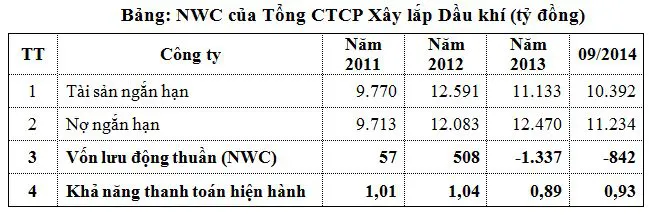

- Đàm phán để điều chỉnh lại kỳ hạn nợ từ nợ ngắn hạn thành nợ dài hạn, điều chỉnh nhịp độ tăng trưởng chậm lại, cắt giảm tiến độ đầu tư mới, bán các tài sản và vốn góp tại các công ty thành viên không cốt lõi để trả bớt nợ nhằm từng bước cân đối tài chính, thực hiện tái cấu trúc lại hoạt động kinh doanh nhằm cải thiện khả năng sinh lời, từ đó, tăng cường nguồn vốn chủ sở hữu. Ví dụ, trong giai đoạn 2013 – 2014, NWC của Tổng CTCP Xây lắp Dầu khí bị âm lớn, để xử lý tình trạng này, Tổng Công ty đã thực hiện việc thoái vốn ở hàng loạt công ty thành viên không cần nắm giữ nhằm tạo ra nguồn tiền trả bớt nợ, đồng thời tăng cường nhận thầu các dự án lớn của Tập đoàn Dầu khí nhằm cải thiện doanh thu, tích cực thực hiện các biện pháp tiết kiệm chi để cải thiện khả năng sinh lời. Đến 09/2014, tình trạng mất cân đối tài chính đã được khắc phục một phần khi NWC được cải thiện.

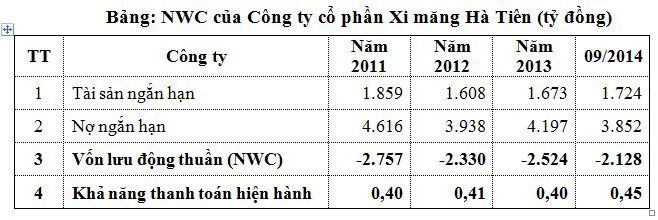

- Với những công ty có chênh lệch NWC âm lớn, việc cải thiện thường đòi hỏi phải huy động những nguồn vốn dài hạn nhanh chóng để tránh nguy cơ mất khả năng thanh toán. Một trong những biện pháp quan trọng nhất là phải phát hành cổ phiếu để trả bớt nợ đến hạn hoặc chuyển nợ thành vốn cổ phần. Đây là giải pháp mà Công ty Xi măng Hà Tiên 1 đã áp dụng với việc chuyển nợ vay từ Công ty mẹ Tổng Công ty Xi măng thành vốn cổ phần trong năm 2013. Đây là một sự hỗ trợ tài chính rất quan trọng từ công ty mẹ cho công ty con chủ lực này, tuy nhiên, sau khi thực hiện giải pháp này, Công ty Xi măng Hà Tiên 1 vẫn còn tiếp tục cần thực hiện nhiều giải pháp mạnh cải thiện tình trạng mất cân đối tài chính khi NWC vẫn âm 2.128 tỷ đồng vào cuối 09/2014.

- Bên cạnh đó, nhằm ngăn ngừa tái diễn tình trạng mất cân đối tài chính trong tương lai, các doanh nghiệp cần lập kế hoạch tài chính dài hạn nhằm thực hiện cân đối dòng tiền trong dài hạn, thực hiện phân tích tình huống nhằm kiểm tra khả năng cân đối tài chính trong những bối cảnh ngành và nền kinh tế gặp khó khăn. Bên cạnh đó, trong các dự án đầu tư cần xem xét sử dụng tỷ lệ vốn chủ sở hữu cao hơn.

Ths. Nguyễn Tuấn Dương

CÙNG CHUYÊN MỤC

PNJ đánh dấu cột mốc 9 lần liên tiếp đạt Thương hiệu Quốc gia

17:30 , 05/11/2024