Trung Nguyên: Nói hay, làm có được?

Dù tên tuổi thương hiệu vẫn đang phát triển tốt, Trung Nguyên lại đang phải chịu sức ép rất quyết liệt về thị phần, tốc độ tăng trưởng so với các đối thủ cùng ngành.

- 30-08-2014Starbucks vs Trung Nguyên: Chọn cà phê hay chiếc cốc?

- 29-05-2014Vinacafe – Nescafe – Trung Nguyên: 3 mẫu quảng cáo nói lên điều gì?

- 05-03-2014Giải mã thất bại cay đắng của chuỗi cửa hàng G7 Mart Trung Nguyên

Nội dung nổi bật:

- Chuỗi cửa hàng: chỉ đủ bù lỗ cho nhau và nhiệm vụ chính là để gia tăng hình ảnh cho thương hiệu Trung Nguyên.

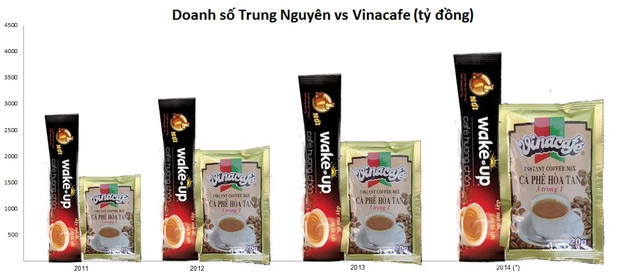

- Cà phê hòa tan: Tăng trưởng chậm hơn đối thủ. Vinacafe kể từ khi về tay Masan đã có mức tăng trưởng gấp đôi so với Trung Nguyên. Nếu cả 2 tiếp tục duy trì mức tăng trưởng như hiện nay thì chỉ sau từ 1 - 2 năm nữa, doanh số của Vinacafe sẽ vượt qua Trung Nguyên.

- Hệ thống phân phối không so sánh được với Vincafe và Nescafe: Trung Nguyên vẫn sử dụng mạng lưới phân phối truyền thống, và mức chiết khấu cao hay thấp phụ thuộc vào doanh số của các đại lý.

Sau khi trở thành tâm điểm của truyền thông trong vụ đả kích Starbucks, tên tuổi thương hiệu của Trung Nguyên đã lên như diều gặp gió. Cách làm truyền thông thông minh đã biến thương hiệuTrung Nguyên và Đặng Lê Nguyên Vũ mặc nhiên trở thành "đại diện của Việt Nam" khi nói về cà phê Việt.

Tuy nhiên, dù tên tuổi thương hiệu vẫn đang phát triển tốt, Trung Nguyên lại đang phải chịu sức ép rất quyết liệt về thị phần, tốc độ tăng trưởng so với các đối thủ cùng ngành.

Cà phê chuỗi: Lợi nhuận khó bù chi phí

Đầu tiên, hãy nói về chuỗi cửa hàng cà phê. Đây là thị trường mà nhiều người kỳ vọng vào Trung Nguyên sau những tuyên bố đầy ngạo nghễ của ông Vũ trước Starbucks. Trong chuỗi cửa hàng cà phê, nguyên liệu chỉ chiếm tối đa từ 20 – 25% giá vốn, nhưng kinh doanh quán cà phê chưa bao giờ là lĩnh vực mang lại lợi nhuận hấp dẫn.

Nguyên nhân nằm ở gánh nặng chi phí thuê mặt bằng rất cao. Để mở cửa hàng tại Tràng Tiền (Hà Nội), HighLand Coffee phải bỏ ra 100 – 200 triệu đồng/tháng. Với Trung Nguyên, tiêu chí của các quán phải nằm ở vị trí trung tâm, có giá thuê không thua kém gì. Vốn đầu tư mỗi quán cà phê của Trung Nguyên cũng tốn khoảng 300.000 – 500.000 USD.

Không chỉ vậy, thị trường đang chứng kiến sự cạnh tranh gay gắt từ rất nhiều đối thủ trong và ngoài nước có gu uống cà phê rất khác. Đó là Starbucks, Highland Coffee cho đến những chuỗi mới nổi như Urban Station, Passio,… Những cửa hàng mang phong cách Take-away không đòi hỏi diện tích quá lớn do đó chi phí thuê mặt bằng cũng thấp hơn. Đây là đặc điểm mà Trung Nguyên cũng muốn khai thác khi khai trương thương hiệu Take-away riêng mang tên Brain Station Coffee.

Trên thực tế, ngay từ đầu Trung Nguyên đã không nhắm tới việc thu lợi nhuận từ chuỗi cà phê. Bản thân ông Vũ cũng từng chia sẻ rằng, chuỗi cà phê chỉ đủ bù lỗ cho nhau và nhiệm vụ chính là để gia tăng hình ảnh cho thương hiệu Trung Nguyên.

Chọn những vị trí đẹp nhưng vẫn vắng khách, chuỗi cà phê Trung Nguyên chủ yếu nhắm tới việc quảng bá thương hiệu thay vì lợi nhuận

Cà phê hòa tan: chậm hơn đối thủ

Sau khi thành công với cà phê rang xay, Trung Nguyên tiếp tục cho ra mắt dòng sản phẩm cà phê hòa tan G7 và nhanh chóng được người tiêu dùng đón nhận. Hiện tại, khoảng 80% thị phần cà phê hòa tan trong nước đang nằm dưới sự thống trị của 3 cái tên lớn là Trung Nguyên, Vinacafe và Nescafe.

Doanh số thị trường cà phê trong nước của Trung Nguyên những năm qua vẫn tăng trưởng khá tốt. Năm 2011, doanh thu mảng cà phê trong nước của Trung Nguyên đạt 1.100 tỉ đồng. Con số này đã tăng mạnh trong năm 2012, đạt gần 1.700 tỉ đồng. Doanh số của Trung Nguyên tại thị trường trong nước nhanh chóng vượt qua mảng nước ngoài và tiếp tục đạt tốc độ tăng trưởng 15 – 16% kể từ năm 2012 đến nay.

Theo nghiên cứu của Euromonitor, doanh số cà phê tại thị trường Việt Nam sẽ tiếp tục tăng trưởng với tốc độ trên dưới 10% trong giai đoạn từ 2011 – 2016. Với mức tăng trưởng khoảng 15%, Trung Nguyên cho thấy họ đang tăng trưởng tốt hơn so với mức chung của thị trường.

Mặc dù vậy, trong mảng cà phê hòa tan, thương hiệu này đang tỏ ra chậm hơn so với đối thủ. Một thương hiệu nội khác là Vinacafe kể từ khi về tay Masan đã có những bước tăng trưởng nhảy vọt. Năm 2014, doanh thu của tập đoàn này đã tăng hơn 30% so với năm 2013.

Nếu cả Trung Nguyên và Vinacafe tiếp tục duy trì mức tăng trưởng như hiện nay thì chỉ sau từ 1 - 2 năm nữa, doanh số của Vinacafe sẽ vượt qua Trung Nguyên.

Dù vẫn đang đứng trên, nhưng tốc độ của Trung Nguyên đang chậm hơn hẳn so với đối thủ

Việc Vinacafe “nẫng tay trên” của Trung Nguyên bản hợp đồng phục vụ cà phê trên máy bay của Vietnam Airlines kể từ năm 2015 giống như một 'lời cảnh báo' nguy hiểm của thương hiệu này dành cho ông Vũ. Sau năm 2014 thành công, lãnh đạo Vinacafe khá tự tin vào đà tăng trưởng trong năm 2015.

Một yếu tố khác cần nhắc tới đó là kênh phân phối. Nhìn vào cục diện thị trường cà phê hòa tan Việt Nam, có thể thấy các yếu tố quan trọng nhất bao gồm vốn đầu tư, thương hiệu, và kênh phân phối. Các yếu tố này phải kết hợp hài hòa với nhau mới có thể tạo “cú hích” đem lại thành công cho nhà sản xuất. Đó cũng là lý do không phải đại gia nào cũng có thể tham gia vào thị trường cà phê hòa tan. Đơn cử là Moment của Vinamilk đã thất bại thảm hại dù tiềm lực rất lớn và có kênh phân phối trải rộng.

Một chuyên gia trong ngành cà phê nhận định, trên thực tế, các sản phẩm cà phê hòa tan giữa Trung Nguyên, Vinacafe hay Nescafe không có nhiều khác biệt về chất lượng. Về độ nhận biết thương hiệu, 3 tên tuổi trên cũng khá tương đồng. Vấn đề còn lại nằm ở kênh phân phối.

VinaCafe, sau khi sáp nhập với Masan, sản phẩm của công ty còn được đưa vào hệ thống bán hàng của Masan Consumer, nâng số điểm bán hàng trong năm 2012 lên 140 điểm và 185 nhà phân phối với 80.000 điểm phân phối. Nhờ vậy, 1 năm sau ngày sáp nhập, sản lượng cà phê bán ra của Vinacafe đã tăng tới 30%, trong khi giá bán hầu như không đổi.

Nescafe là sản phẩm của một trong những hàng đồ uống hàng đầu thế giới Nestle, cũng không chịu kém cạnh. Hệ thống phân phối của Nescafe cùng chung hệ thống khổng lồ tập hợp các sản phẩm khác của Nestle như sữa, bánh kẹo,... Thêm vào đó, tiềm lực tài chính lớn giúp Nestle sẵn sàng chi một mức chiết khấu cao hơn so với các đối thủ khác.

Còn Trung Nguyên, hệ thống phân phối của thương hiệu này không có gì đặc biệt khi vẫn sử dụng mạng lưới phân phối truyền thống, và mức chiết khấu cao hay thấp phụ thuộc vào doanh số của các đại lý.

Nếu dựa trên các yếu tố tổng hòa này, Trung Nguyên đang vướng phải một bài toán khó trong cuộc chiến thị phần với Vinacafe và Nescafe.

Khi nói hay không có nghĩa là chiến thắng

Gần một năm trước, sự kiện Dao Heung, một tập đoàn lớn của Lào, và Kinh Đô bắt tay với PhinDeli để nhảy vào thị trường cà phê hòa tan, nhiều người đánh giá thế chân vạc của thị trường cà phê hòa tan Việt Nam sẽ có những biến chuyển.

Song, tính đến thời điểm này, khi Dao Coffee vẫn im hơi lặng tiếng còn Kinh Đô tạm rút ra khỏi khoản đầu tư với PhinDeli, có thể thấy thị trường cà phê Việt Nam sẽ không có nhiều biến động. 3 cái tên lớn nhất là Trung Nguyên, Vinacafe và Nescafe vẫn sẽ giữ vững vị thế của mình.

Trung Nguyên chắc chắn là một thương hiệu cá tính bậc nhất của Việt Nam. Điều này một phần không nhỏ đến nhờ khả năng xây dựng hình ảnh của ông Vũ. Đó có thể coi là một mũi nhọn chiến lược của công ty cà phê này. Dư luận hẳn vẫn nhớ tới những phát ngôn gây sốc như “Tôi từng thắng đối thủ mạnh hơn Starbucks” hay “mơ làm ông chủ cà phê thế giới”. Dù có phần “ngông”, những câu nói của ông cũng đón nhận được không ít sự đồng tình và kỳ vọng của mọi người.

Mặc dù vậy, kinh doanh không chỉ là cuộc chiến thương hiệu. Nhìn vào kết quả kinh doanh của các ông lớn ngành cà phê, rõ ràng Trung Nguyên đang gặp phải những thách thức lớn về thị phần. Trước sức ép lớn từ đối thủ, câu trả lời của Trung Nguyên sẽ là gì?

Theo Trang Lam

CafeBiz/Trí thức trẻ