Dragon Capital: Lợi nhuận kỳ vọng đối với thị trường chứng khoán sẽ khó vượt trội trong môi trường lãi suất tăng

Lịch sử cho thấy nhà đầu tư thường mất mục tiêu đầu tư dài hạn bởi những biến động ngắn hạn và quay lại khi thị trường đã hồi phục hoặc đã rất nóng. Dragon Capital cho rằng, các nhà đầu tư vẫn nên kiên trì theo đuổi kế hoạch tài chính đã đặt ra.

Theo cập nhật nhanh của Dragon Capital, lãi suất cơ bản của Fed đã được điều chỉnh tăng 0,75 điểm %, dao động trong biên độ từ 3% - 3,25%. Trong bài phát biểu của chủ tịch Jerome Powell, Fed cho thấy mục tiêu kiểm soát lạm phát là ưu tiên hàng đầu, vì vậy, chu kỳ tăng lãi suất này sẽ không kết thúc sớm như thị trường kỳ vọng. Dự kiến mức lãi suất Fed thời điểm cuối năm 2022 sẽ là 4,4%, tương ứng tăng 1,15 điểm % so với hiện tại.

Trong bối cảnh đó, Dragon Capital cho rằng chính sách tiền tệ của Việt Nam sẽ có sự liên thông nhất định với chính sách của Fed và lãi suất VND sẽ có xu hướng tăng, dự kiến trong khoảng 1% - 1,5% từ mức hiện tại.

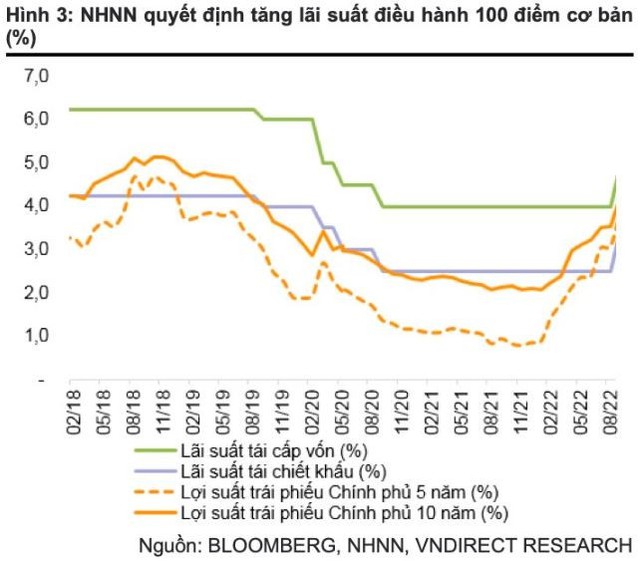

Thực tế, trong thông báo mới nhất, Ngân hàng Nhà nước (NHNN) cũng đã quyết định tăng một loạt lãi suất điều hành thêm 1%, có hiệu lực từ ngày 23/9. Theo đó, trần lãi suất tiền gửi kỳ hạn 1 tháng đến dưới 6 tháng tăng từ 4% lên 5%/năm; lãi suất tái cấp vốn cũng tăng từ 4% lên 5%...

VNDirect đánh giá hành động trên của NHNN Việt Nam là tương đối quyết liệt và kịp thời trước những thay đổi nhanh chóng trên thị trường tài chính quốc tế. Tuy nhiên, mức tăng 1 điểm % lãi suất điều hành cao hơn so với dự báo trước đó ở mức 0,5 điểm % cho năm 2022. Sau đợt tăng lãi suất lần này, đội ngũ phân tích cho rằng ít có khả năng có thêm một đợt tăng lãi suất điều hành nữa trong năm 2022.

Tương tự, Dragon Capital cho rằng, Fed cũng đã phát đi tín hiệu cho thấy có thể ngừng tăng lãi suất trong nửa đầu năm 2023 và đây cũng là giai đoạn nhà đầu tư có thể kỳ vọng chính sách tiền tệ của Việt Nam ổn định hơn.

Theo Dragon Capital, trong môi trường lãi suất tăng, lợi nhuận kỳ vọng đối với thị trường chứng khoán sẽ khó vượt trội. Trong ngắn hạn, thị trường chứng khoán Việt Nam sẽ có nhiều biến động phụ thuộc vào diễn biến trên thế giới. Tuy nhiên, ảnh hưởng từ các yếu tố bên ngoài đối với Việt Nam có mức độ thấp hơn nhiều so với các nước mới nổi và không mang tính hệ thống. Việt Nam cũng không thuộc nhóm quốc gia bị tác động bởi hậu quả của những chính sách không đúng đắn và Dragon Capital tin rằng thị trường sẽ giữ vững mốc 1.200 điểm.

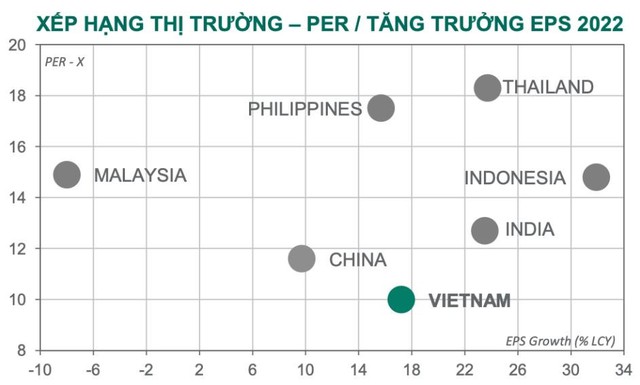

Về mặt định giá, ước tính P/E của VN-Index sẽ về mức 12.1x sau khi phản ánh KQKD quý 3, so với mức đáy Covid tháng 3/2020 là 10.4x. Mức định giá này thấp hơn 2 lần độ lệch chuẩn của hệ số P/E trong 5 năm qua. Mặc dù tăng trưởng có khả năng giảm tốc vào năm sau, tuy nhiên sẽ chỉ là chậm lại không phải tăng trưởng âm. Thị trường Việt Nam có triển vọng về lợi nhuận vượt trội trong nhóm các thị trường mới nổi trong khi rủi ro ở mức độ thấp hơn nhờ nội tại vĩ mô ổn định.

Lịch sử cho thấy nhà đầu tư thường mất mục tiêu đầu tư dài hạn bởi những biến động ngắn hạn và quay lại khi thị trường đã hồi phục hoặc đã rất nóng. Do đó, mức lợi nhuận kỳ vọng không còn hấp dẫn. Dragon Capital cho rằng, các nhà đầu tư vẫn nên kiên trì theo đuổi kế hoạch tài chính đã đặt ra.

Về cơ bản, triển vọng thị trường chứng khoán Việt Nam vẫn được đánh giá lạc quan nhờ vĩ mô ổn định và định giá hấp dẫn trên cơ sở dự báo tăng trưởng lợi nhuận của các doanh nghiệp niêm yết ở mức cao. Dragon Capital dự báo tăng trưởng kinh tế Việt Nam có thể đạt được mức 2 chữ số trong quý 3 và 7,8% trong năm 2022. P/E forward 2022 là 10 lần với tăng trưởng EPS ở mức 17%.

Thậm chí còn lạc quan hơn, Pyn Elite Fund dự phóng tăng trưởng thu nhập tăng trưởng lợi nhuận của các công ty niêm yết của Việt Nam có thể đạt 25% trong năm 2022. “Chứng khoán Việt Nam đang ở mức định giá đặc biệt rẻ trong tương quan với triển vọng tăng trưởng thu nhập trong vài năm tới”- quỹ ngoại này nhấn mạnh.

Nhịp Sống Thị Trường