Dư nợ cho vay tại các công ty chứng khoán lên cao nhất 7 quý, bất ngờ cái tên dẫn đầu không phải SSI, VNDirect, Mirae Asset hay VPS

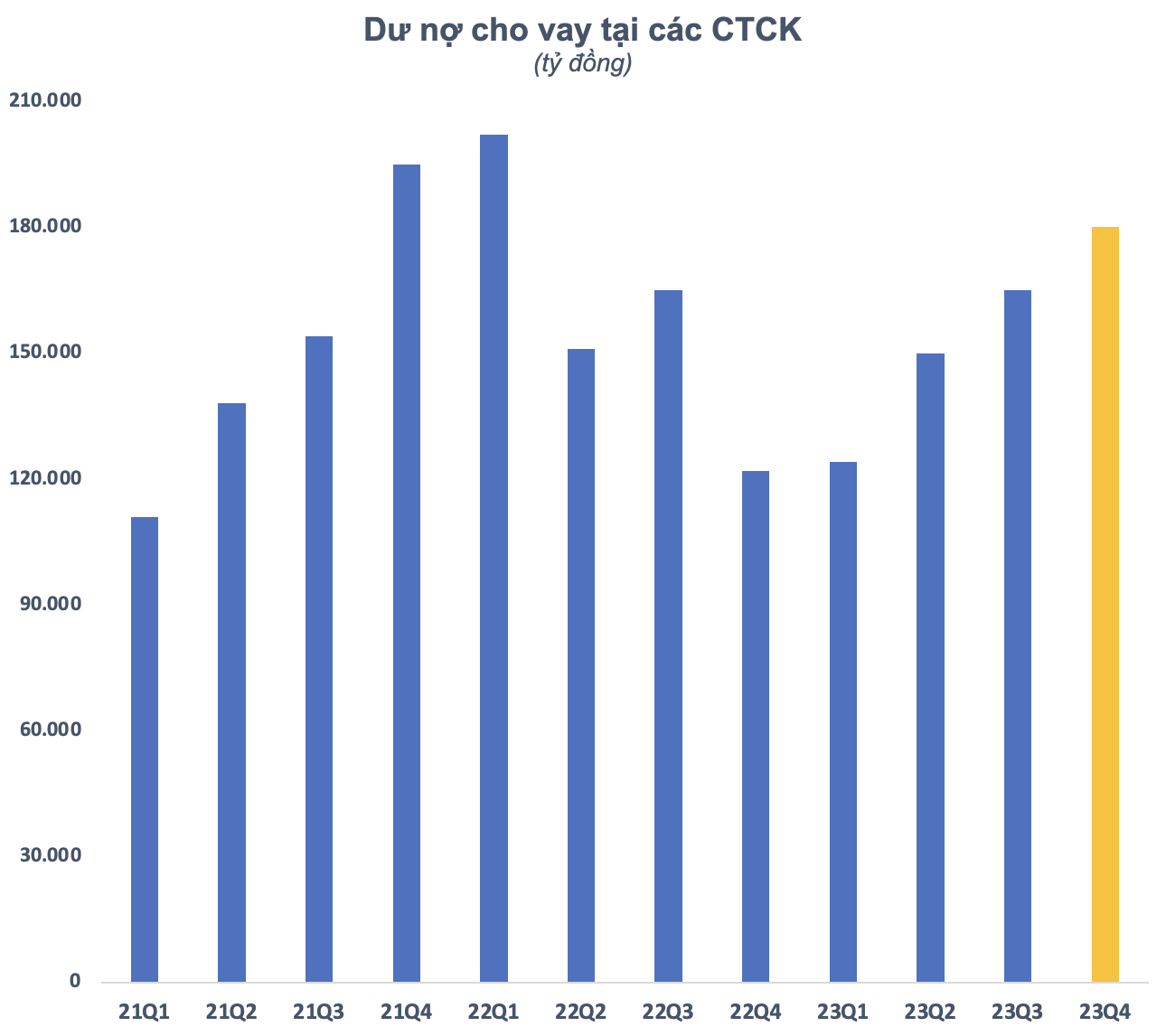

Dư nợ cho vay tại các công ty chứng khoán vào thời điểm cuối năm 2023 ước tính đã tăng 15.000 tỷ so với cuối quý 3 trong đó dư nợ margin ước tăng khoảng 13.000 tỷ lên mức 172.000 tỷ đồng.

Sau cú giảm mạnh trong tháng 10 năm ngoái, thị trường chứng khoán đã nhanh chóng quay đầu hồi phục. Tâm lý nhà đầu tư cũng được cải thiện rõ rệt trong phần còn lại của năm 2023. Nhu cầu sử dụng đòn bẩy (margin) để bắt sóng hồi phục cũng theo đó gia tăng đáng kể.

Theo thống kê, dư nợ cho vay tại các công ty chứng khoán vào thời điểm cuối năm 2023 ước tính tăng 15.000 tỷ so với cuối quý 3, đạt khoảng 180.000 tỷ đồng. Đây là mức dư nợ cho vay lớn nhất trong vòng 7 quý kể từ quý 2/2022. Trong đó, dư nợ margin ước tính vào khoảng 172.000 tỷ đồng, cũng tăng 13.000 tỷ so với cuối quý 3.

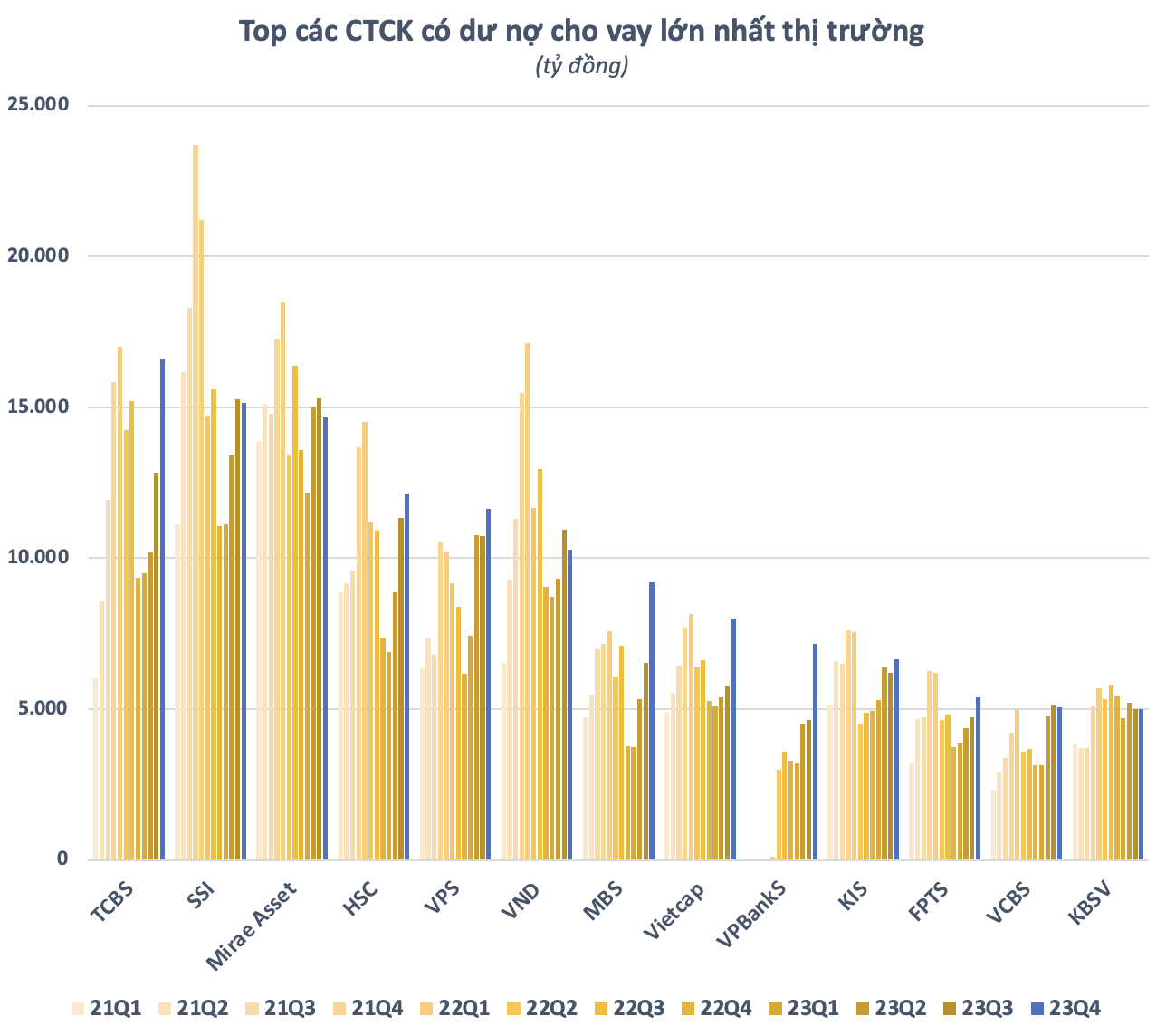

Quý cuối năm 2023 chứng kiến sự phân hoá rõ rệt giữa các công ty chứng khoán trong hoạt động cho vay. Nhiều tên tuổi thường xuyên nằm trong top đầu như SSI, Mirae Asset, VNDirect đã chững lại trong khi một số công ty top sau lại có sự bứt phá mạnh mẽ.

Ấn tượng nhất phải kể đến TCBS khi công ty chứng khoán này ghi nhận dư nợ cho vay tăng đến gần 3.800 tỷ sau một quý, lên trên 16.600 tỷ đồng qua đó trở thành quán quân về cho vay tại thời điểm cuối năm 2023. Đây là lần đầu tiên TCBS vươn lên vị trí này kể từ khi đi vào hoạt động năm 2008.

Bên cạnh TCBS, những cái tên như MBS, Vietcap, VPBankS cũng ghi nhận dư nợ cho vay tăng mạnh trong quý cuối năm ngoái với giá trị đều trên 2.000 tỷ đồng. HSC, VPS, FPTS cũng tăng dư nợ cho vay nhưng khiêm tốn hơn. Ngược lại, Mirae Asset và VNDirect là 2 công ty chứng khoán có dư nợ cho vay sụt giảm mạnh nhất sau quý 4, tuy nhiên mức giảm không lớn so với quy mô.

Một trong những yếu tố kích thích nhu cầu đòn bẩy của nhà đầu tư là xu hướng giảm lãi suất trong phần lớn thời gian của năm 2023. Lãi suất cho vay của các ngân hàng thương mại giảm góp phần giảm chi phí vốn cho các công ty chứng khoán qua đó tạo thêm dư địa để giảm lãi suất cho vay margin.

Bên cạnh đó, triển vọng của chứng khoán Việt Nam cũng được đánh giá lạc quan trong năm 2024 nhờ kinh tế vĩ mô ổn định, kỳ vọng lợi nhuận của các doanh nghiệp niêm yết phục hồi, câu chuyện nâng hạng ngày càng rõ ràng với việc KRX sớm đi vào vận hành,… Do đó, không bất ngờ khi đòn bẩy được nhà đầu tư kích hoạt ngay khi thị trường bắt đầu có dấu hiệu hồi phục.

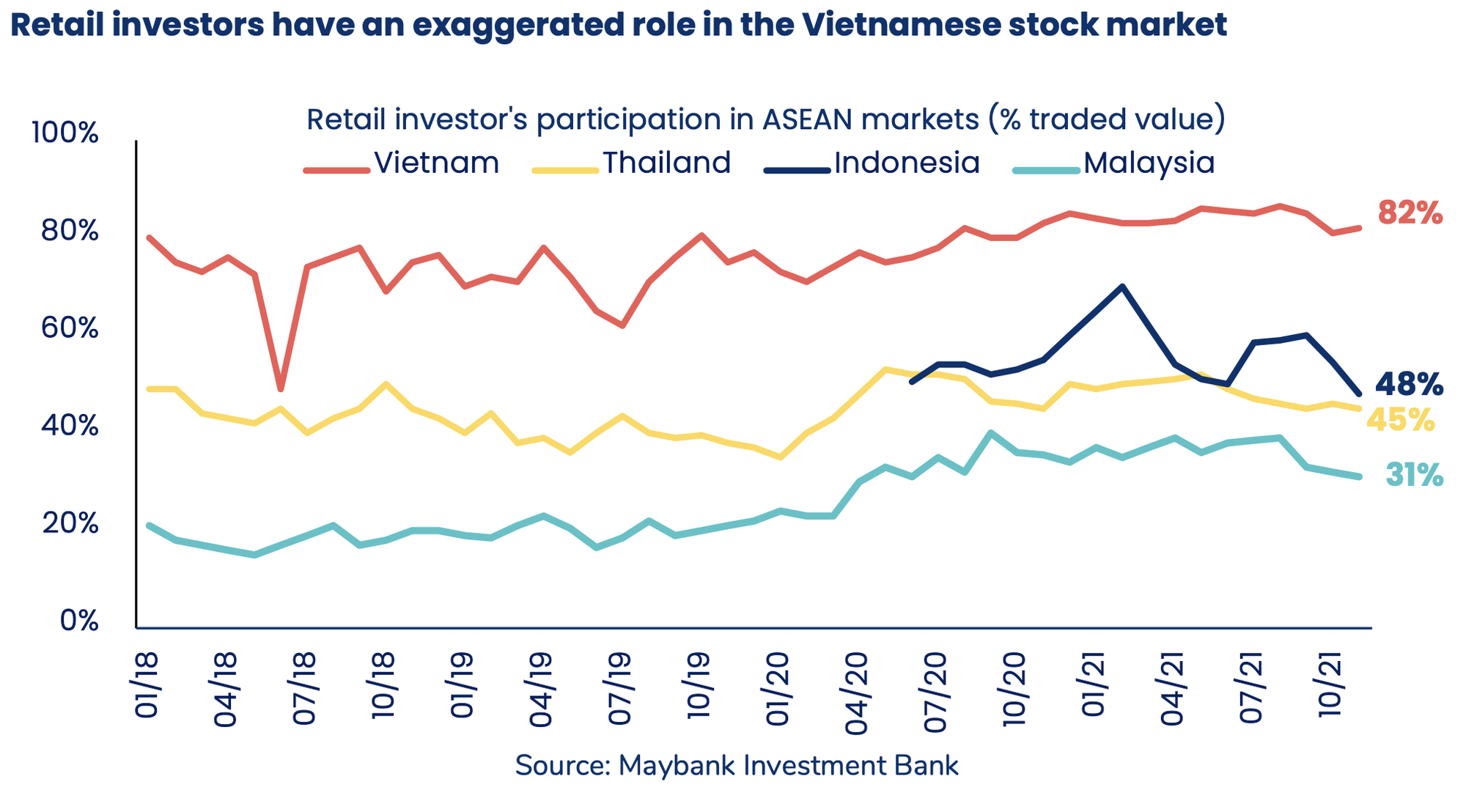

Trong thư gửi nhà đầu tư mới đây, Petri Deryng - người đứng đầu Pyn Elite Fund cho biết, chứng khoán Việt Nam thực sự bị chi phối bởi các giao dịch của nhà đầu tư cá nhân với chu kỳ giao dịch khá ngắn. Nhà đầu tư cá nhân chiếm đến hơn 80% giao dịch trên thị trường chứng khoán Việt Nam, con số vượt trội so với các thị trường khác trong khu vực.

"Các nhà đầu tư cá nhân thường xuyên tăng gấp đôi và gấp ba số tiền đặt cược một cách nhanh chóng khi nhìn thấy được hướng đi của thị trường chứng khoán và các chỉ số kỹ thuật "nhấp nháy" màu xanh lá cây. Điều này có thể tạo cơ hội cho những đợt tăng giá mạnh bất ngờ", ông Petri Deryng nhấn mạnh.

Về triển vọng thị trường chứng khoán năm 2024, theo Dragon Capital, cổ phiếu là kênh đầu tư hấp dẫn nhất năm 2024. Lãi suất tiền gửi 12 tháng tại ngân hàng chỉ còn khoảng 4,7% trong khi mức lợi nhuận của kênh đầu tư chứng khoán được dự báo đạt khoảng 10,9% (tính dựa trên tỷ lệ P/E dự kiến 9,1 của năm 2024).

Hơn nữa, các kênh đầu tư khác như bất động sản có những giới hạn nhất định như quy mô vốn lớn, thanh khoản thấp, đặc biệt là khi các nhà đầu tư vẫn còn rất thận trọng về tiến độ pháp lý của các dự án. Do đó, quỹ ngoại này đánh giá các dòng vốn lớn có thể sẽ tìm đến thị trường chứng khoán.