FiinRatings: Nghị định 65 có ảnh hưởng tốt đến thị trường trái phiếu doanh nghiệp Việt Nam

Ông Nguyễn Quang Thuận – CEO Fiin Ratings cho rằng, việc ban hành Nghị định 65 là điều tốt đối với thị trường trái phiếu Việt Nam, thị trường sẽ trở nên minh bạch hơn và bảo vệ quyền lợi của nhà đầu tư.

- 29-09-2022Nova Consumer nộp hồ sơ niêm yết lần đầu lên HoSE, sàn chứng khoán thêm 1 "tay chơi" nuôi heo

- 26-09-2022Ngành gạo “thênh thang” đường mới, lội ngược dòng trong làn sóng giảm giá của thị trường chứng khoán

- 20-09-2022Chứng khoán Bản Việt (VCSC) không còn là cổ đông lớn của Hà Đô Group (HDG)

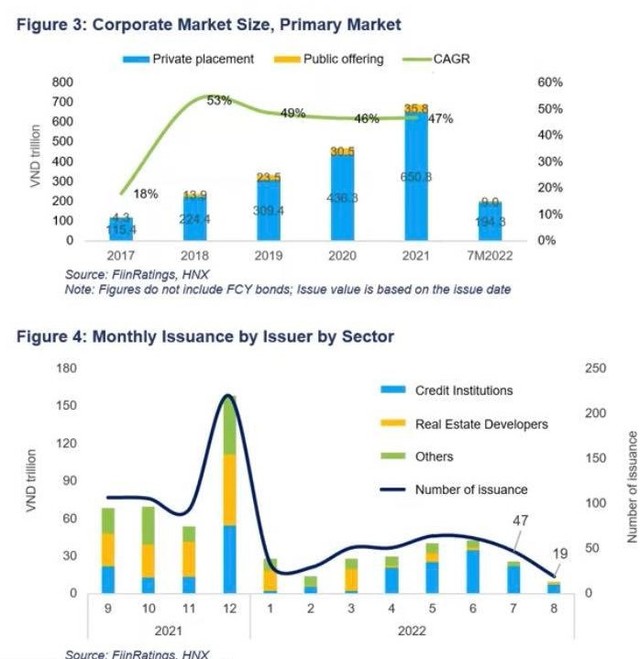

Ngày 28/9, FiinRatings đã tổ chức một buổi hội thảo trực tuyến “Góc nhìn về tín dụng ngành dịch vụ chứng khoán”. Tại đây, các chuyên gia đã chia sẻ quan điểm về ảnh hưởng của Nghị định 65 như thế nào đối với ngành tài chính chứng khoán.

Nguồn: FiinRatings

Cụ thể, ông Nguyễn Quang Thuận – CEO Fiin Ratings cho rằng, việc ban hành Nghị định 65 là điều tốt đối với thị trường trái phiếu Việt Nam. Với Nghị định 65, thị trường sẽ trở nên minh bạch hơn và bảo vệ quyền lợi của nhà đầu tư. Cụ thể, các quy định chặt chẽ hướng đến việc báo cáo và công bố thông tin minh bạch. FiinRatings đánh giá cao các điều khoản liên quan đến quyền biểu quyết và tỷ lệ tán thành 65% tổng số trái phiếu đang lưu hành giúp trái chủ chủ động nắm bắt thông tin về doanh nghiệp và dự án mà họ đang đầu tư.

Tuy không có điều kiện chặt chẽ hơn đối với chào bán trái phiếu, nhưng Nghị định 65 yêu cầu nhiều hơn về hồ sơ chào bán trái phiếu và phương thức phát hành: được phép cơ cấu lại nợ/tái cấp vốn; hồ sơ chào bán trái phiếu và phương thức phát hành có yêu cầu khắt khe hơn; do đó, tổ chức phát hành phải có năng lực tài chính và có hồ sơ minh bạch để tham gia vào quá trình phát hành trái phiếu.

Ngoài ra, xếp hạng tín nhiệm bắt buộc trong một số điều kiện: tất cả các công ty có tổng giá trị phát hành trái phiếu bằng mệnh giá trong vòng 12 tháng gần nhất lớn hơn 500 tỷ đồng và lớn hơn 50% vốn chủ sở hữu; hoặc tổng dư nợ trái phiếu lớn hơn 100% vốn chủ sở hữu phải được xếp hạng bắt buộc khi muốn phát hành trái phiếu.

Tuy nhiên, quy định mới trong Nghị định 65 cũng nâng cao tiêu chuẩn đối nhà đầu tư chuyên nghiệp: tài khoản tối thiểu phải 2 tỷ đồng và họ cần duy trì con số này trên cơ sở trung bình động 180 ngày.

Nguồn: FiinRatings

Nói về các công ty chứng khoán, FiinRatings cho biết kể từ năm 2016, các công ty chứng khoán tăng trưởng liên tục về tổng tài sản và tổng vốn chủ sở hữu, đặc biệt là trong hai năm gần đây, chủ yếu là do nhiều công ty chứng khoán hàng đầu đã tăng vốn chủ sở hữu hoặc công bố kế hoạch tăng vốn chủ sở hữu để tăng cường khả năng cho vay ký quỹ (tuân thủ Quyết định 87/QD-UBCK). FiinRatings dự đoán xu hướng này sẽ tiếp tục trong thời gian còn lại của năm 2022.

So với các ngân hàng và trung gian tài chính phi ngân hàng (NBFI), các công ty chứng khoán có tỷ lệ đòn bẩy thấp hơn nhiều. Vốn chủ sở hữu/tổng tài sản của ngành (tiền mặt ròng do khách hàng nắm giữ) khoảng 45% - 60% trong giai đoạn 2016-2020, giảm thiểu rủi ro có khả năng bị suy giảm tài sản lớn. Đáng chú ý, các công ty chứng khoán có quy mô lớn hơn có tỷ lệ đòn bẩy cao hơn so với các công ty có quy mô nhỏ hơn.

Nguồn tài trợ cho các công ty chứng khoán chủ yếu là vốn chủ sở hữu. Tuy nhiên, đã có xu hướng gia tăng các khoản vay ngắn hạn trong một vài năm, chủ yếu để hỗ trợ hoạt động cho vay ký quỹ. FiinRatings đánh giá có các nguồn tài chính giá rẻ đồng thời tăng vốn chủ sở hữu để đẩy mạnh/mở rộng dịch vụ cho vay ký quỹ đang trở thành xu hướng chung của nhiều công ty chứng khoán, đặc biệt là các công ty chứng khoán hàng đầu tại Việt Nam do có một ngưỡng quy định đối với hoạt động cho vay của họ.

Doanh thu của các công ty chứng khoán đến từ nhiều nguồn khác nhau, trong đó, giao dịch tự doanh thường đóng góp khoảng 40% doanh thu của các công ty chứng khoán (và có thể đóng góp tới 70% doanh thu cho các công ty nhỏ hơn). Các dịch vụ khác như là dịch vụ môi giới và cho vay ký quỹ, dịch vụ Tư vấn & Bảo lãnh Phát hành.

FiinRatings đánh giá ngành chứng khoán hiện đang phải đối mặt với nhiều rủi ro. Nhìn chung, tự doanh và cho vay ký quỹ chịu rủi ro lớn nhất, tiếp theo là các dịch vụ Môi giới và dịch vụ Bảo lãnh phát hành. Dịch vụ tư vấn cũng ít bị ảnh hưởng bởi rủi ro mà các công ty môi giới chứng khoán phải đối mặt

Tuy nhiên, kể từ năm 2016, tỷ suất lợi nhuận từ giao dịch tự doanh của các công ty chứng khoán có xu hướng ổn định hơn so với diễn biến thị trường, do chuyên môn và năng lực nghiên cứu của các công ty cũng như các quy định được thắt chặt.

Một số công ty chứng khoán như Chứng khoán Bản Việt (VietCapital Securities - VCSC) cũng áp dụng chiến lược đầu tư dài hạn (vào các cơ hội tiềm năng) giúp vị thế đầu tư của họ ít bị ảnh hưởng bởi diễn biến thị trường.

FiinRatings đánh giá điểm mạnh của VCSC là dòng doanh thu đa dạng, đặc trưng bởi cơ sở khách hàng, các hoạt động tư vấn và ngân hàng đầu tư hoạt động từ lâu, phần lớn nợ đến từ khoản vay hợp vốn nước ngoài chi phí thấp và hạn mức tín dụng từ các ngân hàng trong nước, giúp linh hoạt tài chính trong trường hợp điều kiện thị trường không thuận lợi, nguồn vốn mạnh và khả năng tạo thu nhập linh hoạt với tỷ suất sinh lời trên vốn chủ sở hữu bình quân (ROE) cao hơn 18% trong 8 năm qua. Tuy nhiên, VCSC còn tồn tại 1 số điểm yếu như thị phần môi giới sụt giảm,...

Nhịp sống thị trường