FiinRatings: Tỷ lệ chậm trả trái phiếu doanh nghiệp tiếp tục gia tăng

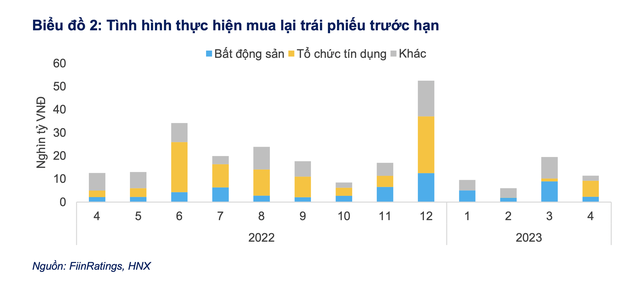

Quy mô trái phiếu doanh nghiệp mua lại trước ngày đáo hạn trong tháng 4 đạt gần 11.300 tỷ đồng, giảm 41,61% so với tháng trước và giảm 10% so với cùng kỳ năm 2022; hoạt động mua lại trong tháng chủ yếu đến từ nhóm ngân hàng, chiếm 61%.

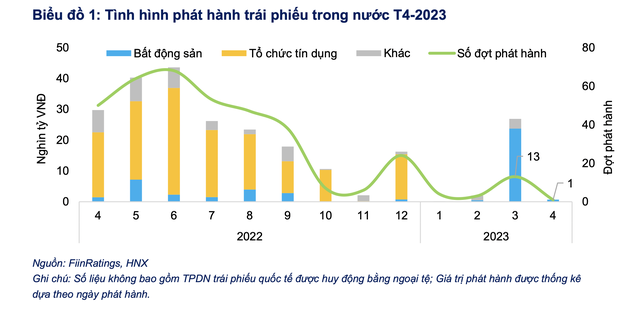

Theo báo cáo về thị trường trái phiếu doanh nghiệp vừa công bố, FiinRatings cho biết, sau tháng 3/2023 sôi động, thị trường trái phiếu doanh nghiệp tháng 4 chỉ ghi nhận duy nhất 1 lô trái phiếu riêng lẻ trị giá 671 tỷ đồng đến từ Công ty cổ phần North Star Holdings, dẫn đến quy mô phát hành của tháng chỉ tương đương 2,5% so với tháng trước và 2,25% so với cùng kỳ năm trước.

Lô trái phiếu duy nhất này thuộc nhóm ngành bất động sản có kỳ hạn 16 tháng với lãi suất 14%/năm - mức lãi suất danh nghĩa cao nhất được ghi nhận từ đầu năm 2023 đến nay.

Quy mô trái phiếu mua lại trước ngày đáo hạn trong tháng 4 đạt gần 11,3 nghìn tỷ đồng, giảm 41,61% so với tháng trước và giảm 10% so với cùng kỳ năm 2022. Hoạt động mua lại trong tháng chủ yếu đến từ nhóm ngân hàng, chiếm 61% giá trị trái phiếu mua lại tại thời điểm tháng 4/2023.

Giá trị trái phiếu ngân hàng được các tổ chức này mua lại tăng 5,64 lần so với tháng trước và tăng 2,42 lần so với cùng kỳ năm ngoái, đến từ các ngân hàng lớn như Ngân hàng Quốc tế, Sài Gòn Thương Tín, Ngân hàng Việt Nam Thịnh Vượng và BIDV.

Hầu hết các lô trái phiếu doanh nghiệp (8/12) được các ngân hàng mua lại có kỳ hạn 3 năm và có thời gian đáo hạn còn lại đúng 1 hoặc 2 năm (2024 hoặc 2025).

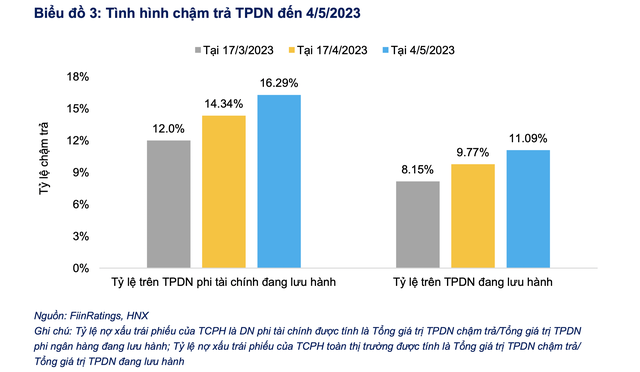

Cũng trong báo cáo này, FiinRatings cho biết tính đến ngày 4/5, tỷ lệ chậm trả trái phiếu doanh nghiệp tiếp tục gia tăng với 98 tổ chức phát hành và giá trị chậm trả lên tới 128.500 tỷ đồng, tăng 13,6% so với lần cập nhật gần nhất.

Ngoài ra, sau khi Nghị định 08/2023/NĐ-CP được ban hành trong đầu tháng 3, cho phép cơ cấu lại nợ trái phiếu với việc kéo dài thời gian đáo hạn tối đa 2 năm, thị trường trái phiếu doanh nghiệp đã ghi nhận một số hoạt động triển khai theo quy định mới này. Phương án tái cơ cấu, chủ yếu thông qua kéo dài kỳ hạn trái phiếu với kỳ hạn mới kéo dài thêm từ 3 tháng đến 24 tháng so với kỳ hạn ban đầu.

Thời báo Ngân hàng