Gemadept, Viconship cùng loạt DN cảng biển sẽ hưởng lợi thế nào nếu tăng 10% giá bốc dỡ container?

Các doanh nghiệp cảng biển quan tâm đến việc tăng giá sàn đối với phí nâng hạ container, vốn thường chiếm 60-70% doanh thu.

- 17-09-2023Trong chiến lược "3 chân kiềng" của Vingroup, Pin xe điện Vinfast đang được sản xuất như thế nào?

- 17-09-2023Đầu tư loạt KCN ở Quảng Nam, CIZIDCO kinh doanh thế nào?

- 17-09-2023Chủ tịch doanh nghiệp kêu gọi cổ đông đi đại hội để… sửa sai

- 17-09-2023Lộc Trời giải thể liên doanh 3 triệu USD với đối tác Trung Quốc

Theo báo cáo ngành cảng biển mới đây của SSI Research, tổng sản lượng thông qua cảng quốc tế (không tính hàng nội địa) đạt 9,1 triệu TEU trong 7 tháng đầu năm 2023 (giảm 8%). Trong đó, đơn vị phân này nhận thấy có sự phân hóa giữa các vùng cảng khác nhau.

Tại khu vực miền Bắc, tổng sản lượng giảm ít hơn đạt 3,4 triệu TEU (giảm 5,7%) nhờ hoạt động nhiều với thị trường Trung Quốc và nội Á (đỡ tiêu cực hơn so với dữ liệu trên của SSI Research). Cụm cảng Cái Mép Thị Vải ở miền Nam ghi nhận sản lượng giảm 14% trong 7 tháng đầu năm 2023, có thể do khu vực cảng này có nhiều hoạt động hơn với thị trường Mỹ/Châu Âu.

Nếu khi so sánh với tháng trước, đơn vị này quan sát thấy sự cải thiện cả về giá trị xuất khẩu và nhập khẩu của Việt Nam so với tháng trước từ tháng 5 đến tháng 7, đây có thể là dấu hiệu cho thấy giá trị thương mại đã chạm đáy.

Mức giá sàn cảng biển – Chính sách tác động thế nào tới thị trường?

Mới đây, Vinamarine (Cục quản lý cảng biển và vận tải biển Việt Nam) đã đăng tải dự thảo thông tư sửa đổi Thông tư 54/2018, đề xuất tăng giá sàn đối với một số dịch vụ trọng điểm tại cảng biển, bao gồm nâng hạ container quốc tế và hướng dẫn tàu thuyền, đề xuất có hiệu lực từ năm 2024.

Các doanh nghiệp và nhà đầu tư trong ngành hầu hết quan tâm đến việc tăng giá sàn đối với phí nâng hạ container, vốn thường chiếm 60-70% doanh thu cảng biển. Cụ thể, đối với hầu hết các cảng, giá sàn xếp dỡ container được điều chỉnh tăng 10% so với giá cũ (có hiệu lực từ năm 2019). Còn đối với một số cảng nước sâu lớn (đón được tàu trọng tải trên 160 nghìn DWT) giá sàn được điều chỉnh tăng thêm thêm khoảng 10% (dẫn đến giá sàn thực tế có thể tăng 20%).

Theo cách hiểu thông thường thì nâng giá sàn sẽ làm giá tăng lên (khoảng 6-7% ở các cảng trung chuyển thông thường và hơn 10% ở các cảng nước sâu lớn) và do đó sẽ làm tăng biên lợi nhuận và lợi nhuận ròng của các cảng này, với cùng một lượng container thông qua cảng.

Đồng nghĩa với việc hầu hết các công ty cảng đã niêm yết như Gemadpt (GMD), Viconship (VSC), Dịch vụ Đình Vũ (DVP), Cảng Hải Phòng ( PHP) và các công ty cảng chưa niêm yết như Tân Cảng Sài Gòn và VIMC đều được hưởng lợi. Vận tải và Xếp dỡ Hải An (HAH) sẽ không được hưởng lợi vì phần lớn sản lượng qua cảng của Hải An đều là hàng nội địa.

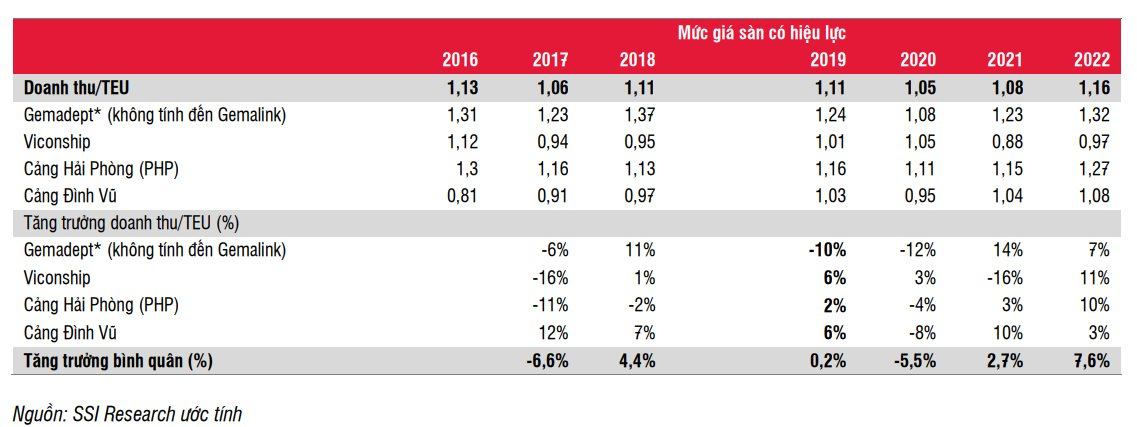

Tuy nhiên, trên thực tế, SSI Research cho rằng chính sách và thị trường thực tế đôi khi không thống nhất với nhau. Do đó, để biết việc tăng giá này có thể ảnh hưởng như thế nào đến doanh thu cảng thực tế. Đơn vị này đã tiến hành phân tích tác động của Thông tư 54/2018 đối với doanh thu cảng trên mỗi TEU trong giai đoạn 2018-2019 của các nhóm cảng lớn đã niêm yết (tổng cộng 11 cảng), với mức giá sàn cao hơn 10% so với mức giá thị trường tại thời điểm đó, kết quả phân tích cụ thể như sau:

Theo tính toán của SSI Research, doanh thu/TEU trung bình thực tế không tăng trong năm 2019 (khi Thông tư 54 có hiệu lực) nhưng năm 2018 lại

tăng 4,4%. Ngoài ra, doanh thu/TEU trung bình giảm 5,5% vào năm 2020 trước khi tăng trở lại lần lượt là 2,7% và 7,6% so với cùng kỳ trong năm

2021 và 2022.

Nhìn chung, SSI Research không thấy bằng chứng cho thấy việc điều chỉnh giá sàn sẽ dẫn đến mức tăng trưởng doanh thu/TEU trung bình thực tế cao của ngành trong năm 2018 (tăng 0,2% svck). Trong cuộc trao đổi của đơn vị này với các công ty cảng vào thời điểm đó, hầu hết các công ty cũng cho rằng việc điều chỉnh giá sàn sẽ không có nhiều tác động vì thị trường sẽ tự điều chỉnh theo mức giá cung cầu hợp lý.

Các cảng có công suất hoạt động cao hơn có thể có khả năng thương lượng cao hơn và tăng giá cước tốt hơn. Vào thời điểm đó, Gemadept mới vận hành cảng Nam Đình Vũ giai đoạn 1 vào năm 2018, với công suất hoạt động chỉ đạt 50% vào năm 2019. Cảng Hải Phòng (PHP) cũng không được tận dụng tối đa công suất ở hầu hết các cảng (như Tân Vũ, Chùa Vẽ). Ngược lại, cảng Viconship và Đình Vũ đã hoạt động tối đa công suất trong năm 2019.

Tốc độ tăng trưởng doanh thu/TEU đạt 0,4% trong giai đoạn 2016-2022. Điều này cho thấy nhìn chung nhu cầu mới mỗi năm đều được nguồn cung mới đáp ứng, giữ cho mối quan hệ cung/cầu tương đối.

Trong năm 2021 và 2022, hầu hết các cảng đều có doanh thu/TEU tăng (tăng trưởng trung bình lần lượt 2,7% và 7,6%). Năm 2022 là năm duy nhất trong dữ liệu của chúng tôi cho thấy giá cước ở tất cả các cảng đều tăng. Theo như chúng tôi dự đoán thì năm 2021 và 2022 là những năm ghi nhận hoạt động tốt nhất đối với tất cả các hãng tàu trên thế giới (khách hàng của các công ty cảng), do đó, việc đàm phán điều khoản có lợi sẽ dễ dàng hơn.

Do đó, SSI Research cho rằng nếu Thông tư được phê duyệt và áp dụng từ năm 2024, đề xuất mức giá sàn mới có thể có tác động tích cực trong ngắn hạn đối với một số cảng và không tích cực đối với một số cảng khác (tùy thuộc vào công suất hoạt động).

Về dài hạn, giá cước của ngành sẽ phụ thuộc vào sự cân bằng cung cầu. Do đó, đơn vị phân tích này cũng cho rằng trong những năm tốt và xấu của các hãng tàu, giá cước sẽ tăng và giảm tương ứng. Hiện tại, giá cước lại ghi nhận lỗ đối với nhiều hãng tàu, do đó các cảng sẽ gặp khó khăn hơn khi đàm phán giá hợp đồng với khách hàng so với năm 2021-2022.

Gemadept và Viconship sẽ hưởng lợi như thế nào?

Đối với Gemadept, SSI Research cho rằng công ty cảng biển này đã tăng giá thành công tại một số cảng trong năm 2021-2022 (doanh thu/TEU tăng lần lượt 14% và 7% so với cùng kỳ).

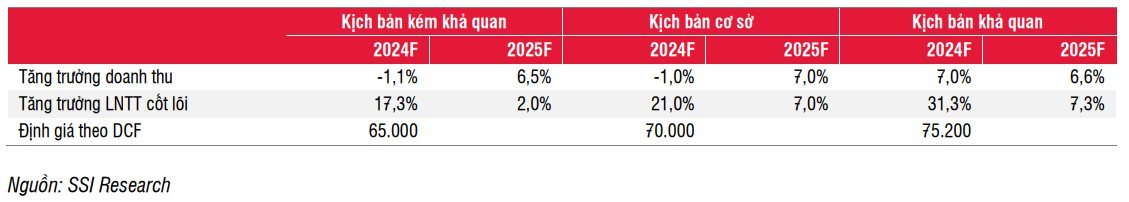

Tại kịch bản cơ sở, Gemadept chỉ có thể tăng giá cước ở một mức độ nhất định trong giai đoạn 2024-2025, chủ yếu ở Gemalink – do có nhu cầu cao hơn hệ thống cảng khác (giả định giá cước tăng 10% mỗi năm vào năm 2024 và 2025). Trong trường hợp thông tư mới được thông qua, lợi nhuận năm 2024-2025 của công ty sẽ tăng lần lượt 5% và 10% so với ước tính trước đó.

Tại kịch bản khả quan, doanh thu/TEU của Gemadept sẽ tăng 7% trong năm 2024 tại tất cả các cảng feeder, doanh thu/TEU của Gemalink tăng 10%/năm trong năm 2024-2025. Còn ở kịch bản kém khả quan, doanh thu/TEU không tăng ở tất cả các cảng.

Đối với, Vinconship, SSI Research nhận thấy việc mua lại cảng Nam Hải Đình Vũ từ Gemadept gần đây khiến công suất hoạt động tại các cảng hiện ở mức khoảng 66%, thấp hơn nhiều so với công suất hoạt động trong giai đoạn 2018-2019. Vì thế, Viconship sẽ không thể tăng doanh thu/TEU thực tế lên nhiều trước khi có thể tăng công suất hoạt động tại hệ thống cảng lên 80-90% (sau năm 2024).

Nhịp sống thị trường