Giá thép nội địa giảm 9 lần liên tiếp, vốn hóa ngành thép mất hơn 4 tỷ USD từ đầu năm

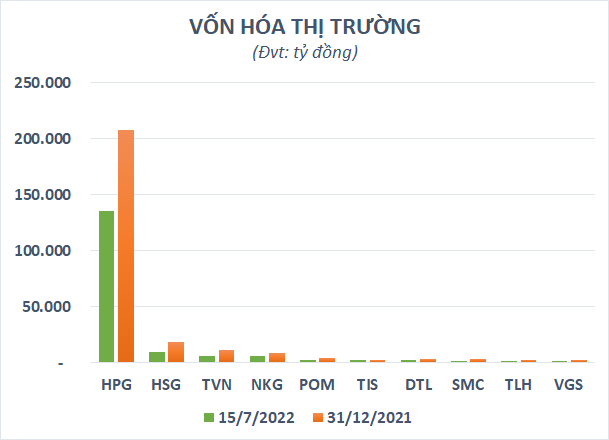

10 doanh nghiệp thép lớn nhất trên sàn đã mất 98.000 tỷ đồng vốn hóa từ đầu năm trong đó riêng “anh cả” Hòa Phát (mã HPG) đã đánh rơi hơn 72.600 tỷ đồng.

Trong bối cảnh thị trường chứng khoán biến động không thật sự thuận lợi từ đầu năm, nhóm thép là một trong những tâm điểm chịu áp lực bán mạnh. Hầu hết các cổ phiếu thép đều đã giảm hàng chục %, thậm chí hơn một nửa thị giá sau hơn 6 tháng. Vốn hóa của toàn ngành thép cũng theo đó bị thổi bay hơn 100.000 tỷ đồng (~ 4,26 tỷ USD) từ đầu năm 2022.

Tính riêng 10 doanh nghiệp thép lớn nhất trên sàn, con số này đã lên đến 98.000 tỷ đồng (~ 4,2 tỷ USD) trong đó vốn hóa của "anh cả" Hòa Phát (mã HPG) đã mất hơn 72.600 tỷ đồng. Theo sau lần lượt là Hoa Sen Group (mã HSG), Thép Việt Nam (mã TVN), Thép Nam Kim (mã NKG), Thép Pomina (mã POM),... cũng đều bị "bốc hơi" hàng nghìn tỷ vốn hóa.

10 doanh nghiệp thép lớn nhất sàn "bốc hơi" 98.000 tỷ vốn hóa từ đầu năm

Vốn hóa ngành thép giảm mạnh trong bối cảnh các yếu tố thuận lợi từ bên ngoài đã đảo chiều và ảnh hưởng đáng kể đến lợi nhuận của các doanh nghiệp. Sau khi tăng mạnh vào lúc xảy ra xung đột Nga-Ukraine, hiện giá thép cuộn cán nóng (HRC) tại EU đã giảm khoảng 35%. Giá HRC tại Trung Quốc và Mỹ cũng sụt 15-20% trong hơn 3 tháng qua do ít hoạt động xây dựng và sản xuất hơn.

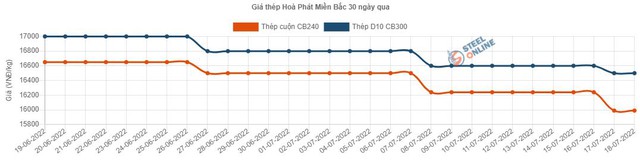

Giá thép nội địa cũng không nằm ngoài xu hướng trên khi giá thép xây dựng tại Việt Nam đã giảm 9 lần liên tiếp trong hơn 2 tháng qua với tổng mức giảm đến hơn 3,3 triệu đồng/tấn, tùy từng thương hiệu và loại thép. Nguyên nhân dẫn đến đà giảm kéo dài của giá thép đến từ nhu cầu tiêu thụ suy yếu và chi phí nguyên liệu đầu vào hạ thấp.

Giá thép xây dựng trong nước giảm 9 lần liên tiếp

Theo SSI Research, nhu cầu thép trong nước 5 tháng đầu năm giảm khoảng 6% so với cùng kỳ 2021. Riêng tháng 4 và tháng 5, sản lượng tiêu thụ thép thành phẩm trong nước (bao gồm thép xây dựng, tôn mạ và thép ống) đã giảm khoảng 32%. Nhu cầu giảm có thể là hệ quả của ba yếu tố gồm giá thép cao, các chi phí vật liệu xây dựng khác cũng tăng, khiến hoạt động xây dựng bị đình trệ. Bên cạnh đó, lo ngại về việc giá thép tạo đỉnh khiến các nhà phân phối tạm dừng việc dự trữ hàng tồn kho. Các chính sách quản lý siết chặt hơn dòng vốn vào lĩnh vực bất động sản cũng ảnh hưởng đến nhu cầu và giá thép.

Cùng với sự đi xuống của giá thép, chu kỳ bùng nổ của ngành thép được đánh giá đã khép lại từ quý 3 năm ngoái. Lợi nhuận các doanh nghiệp thép được dự báo sẽ khó duy trì được tăng trưởng trong năm nay và điều này có thể sẽ tiếp tục gây áp lực lên diễn biến giá cổ phiếu.

Cụ thể, SSI Research dự báo lợi nhuận năm 2022 của HPG có thể đạt 26.500 tỷ đồng, giảm hơn 23% so với cùng kỳ chủ yếu do giả định giá thép giảm. Lợi nhuận dự phóng năm 2022 của HSG cũng giảm 67% so với cùng kỳ, dự kiến ở mức 1.400 tỷ đồng chủ yếu do sản lượng tiêu thụ và xuất khẩu giảm. Tương tự với NKG, lợi nhuận năm 2022 cũng được dự báo sẽ giảm 39% so với cùng kỳ xuống 1.350 tỷ đồng.

Mặt khác, áp lực lên tỷ suất lợi nhuận trong ngắn hạn có thể sẽ vơi dần bởi giá nguyên liệu đầu vào giảm. Giá than cốc đã giảm 36% so với mức đỉnh hồi tháng 3, trong khi giá quặng sắt cũng giảm 13% trong 3 tháng qua do sản lượng thép sản xuất giảm (đặc biệt là từ Trung Quốc). Dù giá nguyên vật liệu giảm có thể dẫn đến việc các công ty phải trích lập dự phòng hàng tồn kho trong ngắn hạn, nguyên liệu đầu vào rẻ hơn có thể giúp giảm chi phí sản xuất trong các quý tiếp theo.

Thêm nữa, trong giai đoạn 2020-2021, không có sự gia tăng công suất đáng kể trong lĩnh vực thép mạ và thép xây dựng. Một số doanh nghiệp chủ chốt trong lĩnh vực này như HPG, NKG và TDA đã có kế hoạch mở rộng cho những năm tới nhưng sự suy giảm của giá thép và triển vọng xuất khẩu, cũng như mức lạm phát cao có thể dẫn đến sự chậm trễ trong việc triển khai dự án này.

Công suất sử dụng của nhà máy dự kiến sẽ giảm xuống dưới công suất tối đa vào cuối năm 2022. Do đó, SSI Research cho rằng tỷ suất lợi nhuận của các doanh nghiệp thép sẽ giảm trong quý 2 và 3 năm 2022 nhưng vẫn cao hơn nhiều so với mức đáy trong giai đoạn 2018 - 2019 do ít áp lực từ việc tăng công suất ngành và tỷ lệ nợ ở mức an toàn hơn.

Nhịp sống kinh tế