Giai đoạn tiền khủng hoảng đang quay trở lại?

Năm 2007, trước khi khủng hoảng kinh tế diễn ra, các nhà hoạch định chính sách vẫn đinh ninh về những chỉ số kinh tế tốt và bỏ qua sự bấp bênh của giá tài sản vào thời điểm đó.

- 27-04-2018Sau gần 7 thập kỷ chia cắt, kinh tế Triều Tiên - Hàn Quốc khác nhau như thế nào?

- 26-04-2018Chính phủ Philippines cho phép các doanh nghiệp blockchain và tiền mật mã hoạt động trong đặc khu kinh tế

- 19-04-2018Những rủi ro đằng sau dự báo kinh tế đầy lạc quan của IMF

- 17-04-2018Kinh tế Trung Quốc tiếp tục tăng trưởng mạnh

Thoạt nhìn, sự biến động mạnh của thị trường hiện nay không có nhiều liên hệ tới các yếu tố vi mô và vĩ mô: tốc độ tăng trưởng kinh tế ổn định, các doanh nghiệp thu lợi tốt, tỷ lệ thất nghiệp thấp, lạm phát thấp và tỷ lệ nợ xấu thấp.

Bước đệm cho những diễn biến tích cực trên là sự thành công của nền kinh tế toàn cầu trong năm 2017. Chỉ số chứng khoán S&P 500 của Mỹ ghi nhận mức biến động thấp nhất trong vòng hơn nửa thế kỉ cũng trong năm này. Vậy tại sao những biến động trong Q1/2018 lại gấp 3 lần Q4/2017?

Năm 2018 – 10 năm sau cuộc khủng hoảng tài chính toàn cầu, những nghiên cứu về biến động giá tài sản năm 2008 mang lại cho thị trường một cái nhìn sâu hơn.

Năm 2007, thị trường bắt đầu có những dấu hiệu đổ vỡ đầu tiên mặc dù các yếu tố vi mô và vĩ mô vẫn thuận lợi. Tháng 4/2007, Bộ trưởng Tài chính Mỹ - ông Hank Paulson – cho biết thị trường nhà đất đang cận đáy của chu kỳ phát triển và nền kinh tế lớn nhất thế giới đang rất “khỏe mạnh”. Tháng 6/2007, Chủ tịch Cục Dự trữ Liên bang Mỹ - ông Ben S. Bernanke khẳng định nền kinh tế Mỹ nhiều khả năng sẽ tăng trưởng vừa phải trong 6 tháng cuối năm và mạnh mẽ hơn vào năm 2008.

Trong cuộc đánh giá kinh tế tiền khủng hoảng, các nhà hoạch định chính sách đã không đánh giá chính xác khả năng biến động của giá tài sản vào lúc đó. Trước năm 2007, thị trường bất động sản tăng trưởng mạnh trong nhiều năm liền. Chủ sở hữu nhà đất trở nên giàu có hơn và khả năng chi tiêu của họ bắt đầu lớn hơn. Hệ quả là ngành tài chính “ngầm” nổi lên với dịch vụ tín dụng thế chấp.

Mặc dù các chu kỳ rủi ro hoàn toàn khác biệt nhưng các nhà đầu tư hiện nay nên thận trọng bởi những dấu hiệu của năm 2007 vừa mới xuất hiện trên thị trường.

Giữa năm 2007, không ai có thể tin nổi việc hai quỹ tín dụng lớn tại Mỹ là Bear Stearns High Grade Structured Credit Fund và Sowood Alpha Fund tuyên bố phá sản do sụt giảm thanh khoản thị trường. Nguyên nhân của điều này là bởi một số nhà đầu tư lớn giả định sai về tương quan giữa thanh khoản, rủi ro tín dụng và tài sản thế chấp. Sau nhiều năm không có biến cố lớn, các nhà đầu tư vào thời điểm đó quên đi một yếu tố bất ổn: Giá tài sản.

Vậy bài học cho các nhà đầu tư 2018 là gì? Biến động mạnh của thị trường chứng khoán trong thời gian gần đây có thể tới từ lo ngại về cuộc chiến thương mại giữa các cường quốc. Những biến động này có thể bị khuếch đại nếu các nhà đầu tư quyết định chuyển kênh đầu tư sang các tài sản an toàn và dài hạn hơn.

Trong bối cảnh các nhà đầu tư điều chỉnh danh mục theo cảm nhận rủi ro của mỗi người, niềm tin sẽ được xây dựng dựa trên các số liệu tài chính. Điều này sẽ tăng lợi nhuận của các khoản đầu tư không rủi ro và giảm ham muốn của các nhà đầu tư vào các tài sản rủi ro hơn. Ví dụ, kể từ năm 2010, chênh lệch tương quan hàng ngày của quỹ cổ phiếu SPDR S&P 500 ETF và quỹ trái phiếu iShares 20+ Year Treasury Bond ETF là -50% (tức lợi nhuận từ iShares 20+ Year Treasury Bond ETF tăng 1 thì lợi nhuận từ SPDR S&P 500 ETF giảm 0,5). Tuy nhiên, giá của cả 2 loại tài sản này đều có xu hướng tăng trong vòng 8 năm qua chứ không giảm như tương quan lợi nhuận. Tính từ năm 2010 tới nay, lợi nhuận trung bình của quỹ SPDR S&P 500 ETF là 13,4%/năm và của quỹ iShares 20+ Year Treasury Bond ETF là 6,5%/năm.

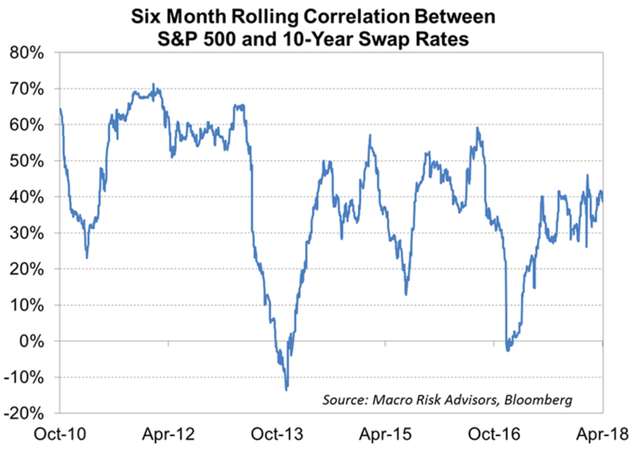

Hệ số tương quan tăng trưởng 6 tháng của chỉ số S&P 500 và lãi suất trái phiếu kì hạn 10 năm.

Giá cổ phiếu và chứng khoán không phải lúc nào cũng nghịch biến. Lần gần nhất điều này xảy ra là vào năm 2013. Khi đó, lãi suất Trái phiếu Chính phủ Mỹ tăng mạnh khiến các nhà đầu tư tỏ ra quan ngại và bán tháo các tài sản chứng khoán, tín dụng. Một tuần trước tháng 2/2013, lãi suất Trái phiếu Chính phủ Mỹ kỳ hạn 10 năm tăng 0,18% trong khi chỉ số S&P 500 giảm 3,9%. Trên thị trường tín dụng, lãi suất cho vay cũng tăng mạnh do lo ngại lạm phát tăng.

Nếu viễn cảnh trên xảy ra, các nhà đầu tư phản ứng bằng cách cắt giảm tài sản rủi ro nhưng như vậy là chưa đủ để các doanh nghiệp nâng mức cảnh báo rủi ro phá sản.

Xin khẳng định lại rằng rủi ro thị trường năm 2018 rất khác so với năm 2007 nhưng việc thị trường diễn biến tích cực sau một năm “khỏe mạnh” (2017 – 2018 và 2006 – 2007) lại khá tương đồng. Biến động trong năm 2007 chính là những chỉ báo quan trọng về việc giá tài sản sẽ sụt giảm trong năm 2008 và bắt đầu cho cuộc khủng hoảng tài chính toàn cầu.

Năm 2018, mức độ biến động đang tăng mạnh và tương quan giữa 2 loại tài sản rủi ro – không rủi ro đang ở mức âm. Vì vậy, bên cạnh các yếu tố vi mô và vĩ mô, các nhà đầu tư cũng cần quan tâm tới giá tài sản và thanh khoản để tự bảo vệ chính mình.