Giải mã sự bứt tốc của VPBank: Chỉ hơn 10 năm, nhà băng tầm trung 'lột xác' vươn lên top đầu khối tư nhân, vượt mặt nhiều ngân hàng “đồng trang lứa” như thế nào?

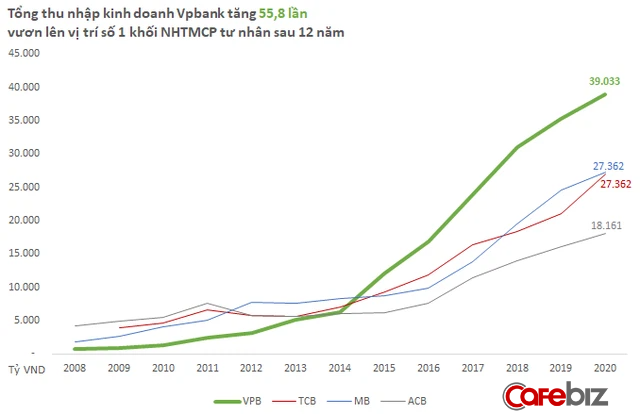

Năm 2020, VPBank giữ vị trí ngân hàng thương mại cổ phần tư nhân có doanh thu (TOI) lớn nhất thị trường đạt hơn 39 nghìn tỷ đồng. Các chỉ số hiệu quả tiếp tục ở nhóm dẫn đầu hệ thống các ngân hàng thương mại Việt Nam, với ROA đạt 2,6% và ROE đạt 22%.

Ngôi sao vụt sáng

Cuối tháng 4/2021, Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng (VPBank) thông báo đã ký kết thỏa thuận với Tập đoàn Tài chính Sumitomo Mitsui (Tập đoàn SMBC) để bán 49% vốn điều lệ tại Công ty Tài chính TNHH MTV Việt Nam Thịnh Vượng (FE Credit). Vụ chuyển nhượng này được coi là thương vụ có giá trị chuyển nhượng lớn nhất ngành tài chính ngân hàng tại Việt Nam từ trước đến nay, gần 1,4 tỷ USD.

Trong thương vụ này, FE CREDIT được định giá 2,8 tỉ USD. Theo đó, VPBank ước tính thu về khoảng 30.000 tỷ đồng. Đây cũng là khoản đầu tư lớn nhất của nhà đầu tư nước ngoài vào ngành tài chính Việt Nam từ trước đến nay.

Ngày 11/9 mới đây, Ngân hàng Nhà nước Việt Nam đã chấp thuận nguyên tắc chuyển đổi hình thức pháp lý của Công ty Tài chính TNHH một thành viên Ngân hàng Việt Nam Thịnh Vượng (FE CREDIT) được chuyển đổi thành công ty TNHH hai thành viên trở lên.

Trong vài năm gần đây, VPBank vụt trở thành ngôi sao sáng trên thị trường chứng khoán khi thị giá cổ phiếu đứng thứ 2 ngành ngân hàng (hơn 60.000 đồng), đứng sau ông lớn Vietcombank (gần 100.000 đồng).

Còn nhớ thời điểm nhà băng này niêm yết toàn bộ 1,3 tỉ cổ phiếu VPB trên sàn giao dịch chứng khoán TP. HCM (HOSE) vào tháng 7/2017 tạo ra cơn sóng đua lệnh mạnh mẽ. Sau vài phút VPB trở thành tâm điểm chú ý khối lượng đặt mua hàng chục triệu đơn vị. Với 37 triệu cổ phiếu ở mức giá ATO, hơn 45 triệu cổ phiếu VPB đã sang tên ở mức giá tham chiếu. Giá trị giao dịch cổ phiếu này sàn HOSE đạt 1.800 tỉ đồng. 80% giao dịch thuộc về các nhà đầu tư nước ngoài.

Thậm chí quỹ ngoại là Dragon Capital phải mua VPB, khoản đầu tư thoái vốn năm 2010 với giá mua lại cao hơn vài lần so với giá bán trước đó. Một nhà đầu tư lớn là IFC, quỹ đầu tư trực thuộc WorldBank cũng chuyển đổi khoản tín dụng thành 5% cổ phần tại VPBank hồi năm 2017.

VPBank được thành lập ngày 12/8/1993 với tên ban đầu là Ngân hàng TMCP các doanh nghiệp ngoài quốc doanh Việt Nam. Sau 28 năm thành lập, kết quả kinh doanh của VPBank vô cùng ấn tượng.

Báo cáo thường niên năm 2020 cho thấy VPBank tiếp tục củng cố vị trí ngân hàng thương mại cổ phần tư nhân có doanh thu (TOI) lớn nhất thị trường đạt hơn 39 nghìn tỷ đồng (gồm FE Credit 18.231 tỷ đồng). Lợi nhuận trước thuế hợp nhất đạt 13.019 tỷ đồng (gồm FE Credit 3.713 tỷ đồng), tăng trưởng 26,1% so với năm 2019. Các chỉ số hiệu quả tiếp tục ở nhóm dẫn đầu hệ thống các ngân hàng thương mại Việt Nam, với ROA đạt 2,6%và ROE đạt 22%.

Vì sao VPBank thay đổi mạnh mẽ như vậy? Phân tích trên kênh Tài chính & Kinh doanh, chuyên gia tài chính Phan Lê Thành Long cho biết: “Trước đây nếu nói đến Ngân hàng thương mại cổ phần người ta không nói đến VPBank bởi quá nhỏ bé từ quy mô vốn đến năng lực quản trị đến thương hiệu. Tuy nhiên trong vòng 10 năm trở lại đây, VPBank lột xác với dàn lãnh đạo mới rất ổn định, chiến lược kinh doanh rất rõ ràng và đặc biệt con gà đẻ trứng vàng là công ty con FE credit đã giúp VPB vượt lên top 3 trong nhóm các NHTMCP tư nhân hàng đầu Việt Nam”.

Những thay đổi thượng tầng

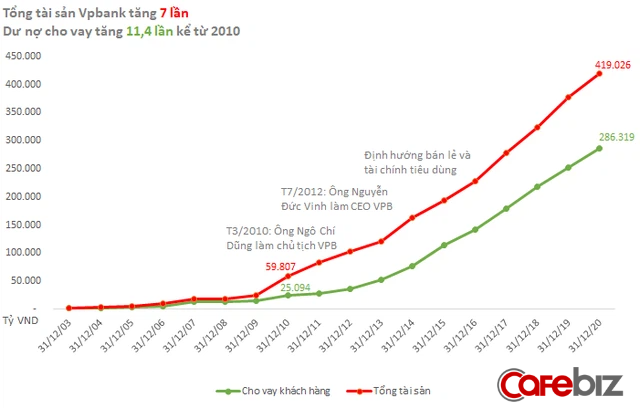

Theo tạp chí Forbes, VPBank nằm trong nhóm các ngân hàng tư nhân ra đời sớm nhất ở Việt Nam. Giống ACB, Sacombank, VPBank cũng trải qua nhiều thăng trầm. Giai đoạn 2008-2009, nhà băng này chìm trong khủng hoảng do tranh chấp quyền lực giữa các nhóm cổ đông lớn. Bước ngoặt với VPBank diễn ra vào năm 2010 khi nhóm cổ đông mới, dẫn đầu bởi ông Ngô Chí Dũng, cổ đông sáng lập ngân hàng VIB, cựu phó chủ tịch ngân hàng Techcombank trở thành Chủ tịch HĐQT.

Ngay sau đó, ngân hàng có những thay đổi mạnh mẽ như đổi tên gọi, thay đổi hệ thống nhận diện thương hiệu, chiến lược kinh doanh rõ ràng với định hướng ngân hàng bán lẻ mới, xây dựng bộ máy nhân sự đầy kinh nghiệm trong ngành.

Trong bài phỏng vấn trên Forbes năm 2017, chủ tịch Ngô Chí Dũng cũng tự hào các vị trí điều hành kế tiếp dưới CEO một nửa là “chất xám” nước ngoài, những người lăn lộn nhiều năm trên thị trường tài chính: “Tỉ lệ quốc tế hóa của VPBank chắc chắn cao nhất hệ thống. Mình muốn đi tắt, đi nhanh thì phải lấy những người giỏi khắp nơi trên thế giới về ngân hàng làm việc”. Hiện VPB có Giám đốc khối quản lý rủi ro, Giám đốc trung tâm phân tích kinh doanh, giám đốc khối công nghệ thông tin là những nhân tài đến từ nước ngoài.

Hai mảnh ghép lớn

Những thay đổi lớn về cấu trúc thượng tầng lãnh đạo giúp VPBank định hình rõ ràng về chiến lược kinh doanh khi đẩy mạnh 2 nhánh: Ngân hàng bán lẻ và Tài chính tiêu dùng.

Con gà đẻ trứng vàng FE Credit

“Từ năm 2010, chúng tôi đã nhìn thấy xu hướng ở các nước Đông Âu. Nhờ sự hỗ trợ tư vấn của bạn bè nên chúng tôi biết cách thức làm như thế nào” ông Dũng chia sẻ trên Forbes. Ông Dũng cùng 2 nhà lãnh đạo khác vốn là bạn du học gồm ông Bùi Hải Quân và ông Lô Bằng Giang là những người đặt nền móng cho hướng đi này của VPBank.

Bên cạnh đó tại Việt Nam những năm 2010, ngành ngân hàng truyền thống không mấy chú trọng đến các khoản vay dưới 100 triệu đồng và thị trường tín dụng đen được hưởng lợi. VPBank nhận thấy cơ hội ở thị trường này. Ban đầu, FE Credit được xây dựng như một khối của ngân hàng. Năm 2014, VPBank mua lại công ty cổ phần Tài chính Than Khoáng sản và tách bạch FE Credit thành công ty riêng năm 2015. Sau đó FE Credit bắt đầu phối hợp với công ty tư vấn hàng đầu thế giới McKinsey để phác thảo chiến lược và lộ trình hoạt động cho giai đoạn 2016-2020.

Năm 2020, FE Credit đem về gần 50% tổng thu nhập kinh doanh, 28,5% lợi nhuận trước thuế cho VPBank.

“Ở thời điểm hiện tại FE Credit chiếm hơn 50% thị phần thị trường cho vay tín dụng tiêu dùng bùng nổ trong 5 năm qua tại Việt Nam”, ông Long Phan nhận định.

Hiện FE Credit sở hữu mạng lưới phân phối rộng khắp cả nước với hơn 9.500 đối tác chiến lược tại gần 22.000 điểm giới thiệu dịch vụ. Mạng lưới phân phối này đã và đang mang lại con số kinh doanh ấn tượng với gần 250.000 khoản vay mới mỗi tháng. Sau hơn 10 năm, công ty này đã phục vụ hơn 14 triệu khách hàng với đội ngũ nhân viên với gần 17.000 người.

“FE Credit đầu tư rất nhiều vào số hóa đặc biệt là làm sao để xác định được điểm tín dụng đặc biệt dựa trên dữ liệu xã hội. Ví dụ việc chi trả hóa đơn nhà mạng để xếp hạng tín dụng, tiếp cận đến các cá nhân tài chính tiêu dùng. Để làm được 1 công ty tài chính tiêu dùng như FE Credit không hề dễ. Nhiều ngân hàng khác đã từng làm như HDBank, Seabank, MB nhưng thực sự để được như FE Credit thì chưa có”, ông Long nhận xét.

Trong những năm trở lại đây, công ty này hoàn thiện hệ thống “Dữ liệu lớn” (Big Data), Trí tuệ nhân tạo (AI conversation) trên Chatbot, Chữ ký điện tử,… nhằm rút ngắn thời gian duyệt vay hay bồi thường bảo hiểm tự động.

Mô hình ngân hàng bán lẻ mới

Nếu ví FE Credit là cánh tay trái thì chiến lược ngân hàng bán lẻ là cánh tay phải của VPBank. Trong báo cáo thường niên năm 2011, ông Ngô Chí Dũng đã đưa ra mục tiêu đưa VPBank trở thành một trong năm ngân hàng thương mại cổ phần hàng đầu Việt Nam và một trong ba ngân hàng thương mại cổ phần bán lẻ hàng đầu Việt Nam vào năm 2015.

Dưới sự tư vấn của McKinsey, ngân hàng này triển khai 6 sáng kiến chiến lược để chuyển sang mô hình ngân hàng bán lẻ hiện đại. Theo đó hệ thống chi nhánh, điểm giao dịch của VPBank chỉ hướng “tập trung” vào phục vụ cho khối khách hàng cá nhân. Trung tâm tín dụng SMEs xây dựng phục vụ cho các doanh nghiệp nhỏ. Các khoản vay lớn, khách hàng lớn và siêu lớn “tập trung” đưa về hội sở.

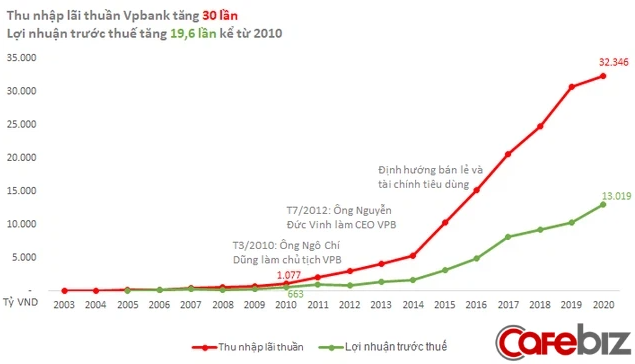

Những thay đổi này mang lại kết quả kinh doanh tích cực. Năm 2015, số lượng khách hàng hoạt động của Ngân hàng đạt hơn 2 triệu khách hàng, tăng trưởng 60% so với năm 2014. Thu nhập lãi thuần tăng 96% so với năm 2014. Đây cũng là năm dư nợ cuối kỳ cho vay khách hàng cá nhân của VPBank tăng 81%. Đến năm 2020, thu nhập lãi thuần của VPBank tăng 30 lần, lợi nhuận trước thuế tăng 19,6 lần so với năm 2010.

Chiến lược bán lẻ cũng chính là động lực nâng cao một chỉ tiêu quan trọng cho ngân hàng này năm 2020 là tỷ trọng tiền gửi không kỳ hạn (CASA) và tăng trưởng nguồn thu từ phí dịch vụ. Động lực từ khối khách hàng cá nhân ghi nhận mức tăng trưởng CASA lên tới 55% so với cùng kỳ năm 2019.

Khối khách hàng doanh nghiệp SME tiếp tục đạt lợi nhuận tăng trưởng ấn tượng và vượt kế hoạch năm 2019. Đặc biệt, thu nhập từ phí của khối khách hàng SME vượt 132% so với kế hoạch và tăng trưởng 39% so với 2019.

Doanh nghiệp và tiếp thị