Góc nhìn chuyên gia: Hiện tượng "call margin" có thể bị kích hoạt, nhà đầu tư ngắn hạn chưa nên vội "bắt đáy"

Theo các chuyên gia, nhà đầu tư ngắn hạn nên thận trọng quan sát, còn nhà đầu tư tầm nhìn dài hạn hơn có thể giải ngân từng phần với tỷ trọng thấp.

- 21-04-2024Top 10 cổ phiếu tăng/giảm mạnh nhất tuần: Xu hướng giảm áp đảo, một mã BĐS ngược dòng "toả sáng"

- 21-04-2024Lịch chốt quyền cổ tức tuần 22-26/4: Cổ tức tiền mặt cao nhất 25%

- 21-04-2024Sốc: Cho vay margin lập kỷ lục ngay trước cú rơi hơn 100 điểm, dư nợ vượt thời VN-Index trên đỉnh 1.500

Thị trường chứng khoán Việt Nam vừa khép lại một tuần giao dịch đầy sóng gió với những phiên giảm mạnh. VN-Index mất 101,74 điểm (-8%), qua đó ghi nhận tuần giảm kỷ lục kể từ đầu tháng 10/2022. Vốn hóa toàn thị trường cũng "bốc hơi" 480.000 tỷ chỉ sau một tuần, giá trị chỉ còn khoảng 6,28 triệu tỷ đồng.

Các chuyên gia đều đồng thuận rằng áp lực margin trên thị trường hiện tại là rất lớn. Với tình trạng "căng margin" như hiện nay, nếu thị trường vẫ tiếp tục giảm có thể kích hoạt tình trạng "call margin" trên diện rộng. Do đó, nhà đầu tư ngắn hạn nên thận trọng quan sát, còn nhà đầu tư tầm nhìn dài hạn hơn có thể giải ngân từng phần với tỷ trọng thấp.

Hiện tượng "call margin" có thể bị kích hoạt

Ông Nguyễn Anh Khoa - Trưởng phòng Phân tích Chứng khoán Agriseco cho rằng nhịp điều chỉnh là cần thiết trong quá trình đi lên của chỉ số, nhất là khi VN-Index tăng gần 15% từ đầu năm mà chưa có đợt chiết khấu nào đáng kể. Về mặt kỹ thuật, VN-Index đang có tín hiệu cân bằng được áp lực bán khi lùi về vùng MA200 quanh 1.175-1.180 điểm, lực cầu được kỳ vọng sẽ gia tăng tích cực tại vùng này giúp thị trường duy trì được xu hướng tăng điểm trong trung hạn.

Tuy vậy, kỳ vọng của thị trường ngắn hạn cũng đang bị ảnh hưởng bởi một vài thông tin liên quan đến căng thẳng địa chính trị quốc tế, các dự báo về việc FED sẽ lùi lịch hạ lãi suất cũng như áp lực tỷ giá trong nước. Trong bối cảnh tỷ giá vẫn tiếp tục leo thang, NHNN đã phải thực hiện bán USD trong tuần vừa qua và đây được đánh giá là hành động can thiệp quyết liệt. Tuy nhiên để đảm bảo tỷ lệ dự trữ ngoại hối đạt từ 12-14 tuần nhập khẩu (theo mức khuyến nghị của IMF), NHNN khó có thể kéo dài việc bán USD trong bối cảnh nhu cầu nhập khẩu tăng cao như hiện tại. Và nếu tỷ giá vẫn chưa hạ nhiệt, lãi suất có thể sẽ phải tăng lên nhằm kiểm soát tỷ giá. Qua đó sẽ ảnh hưởng tới dòng tiền trên thị trường và dòng tiền vào kênh chứng khoán.

Về khả năng nới rộng biên độ nhịp giảm, ông Khoa cho rằng nếu lực cầu không có sự gia tăng đáng kể quanh MA200, vùng hỗ trợ 1.120-1.130 sẽ là điểm đỡ trước mắt cho chỉ số.

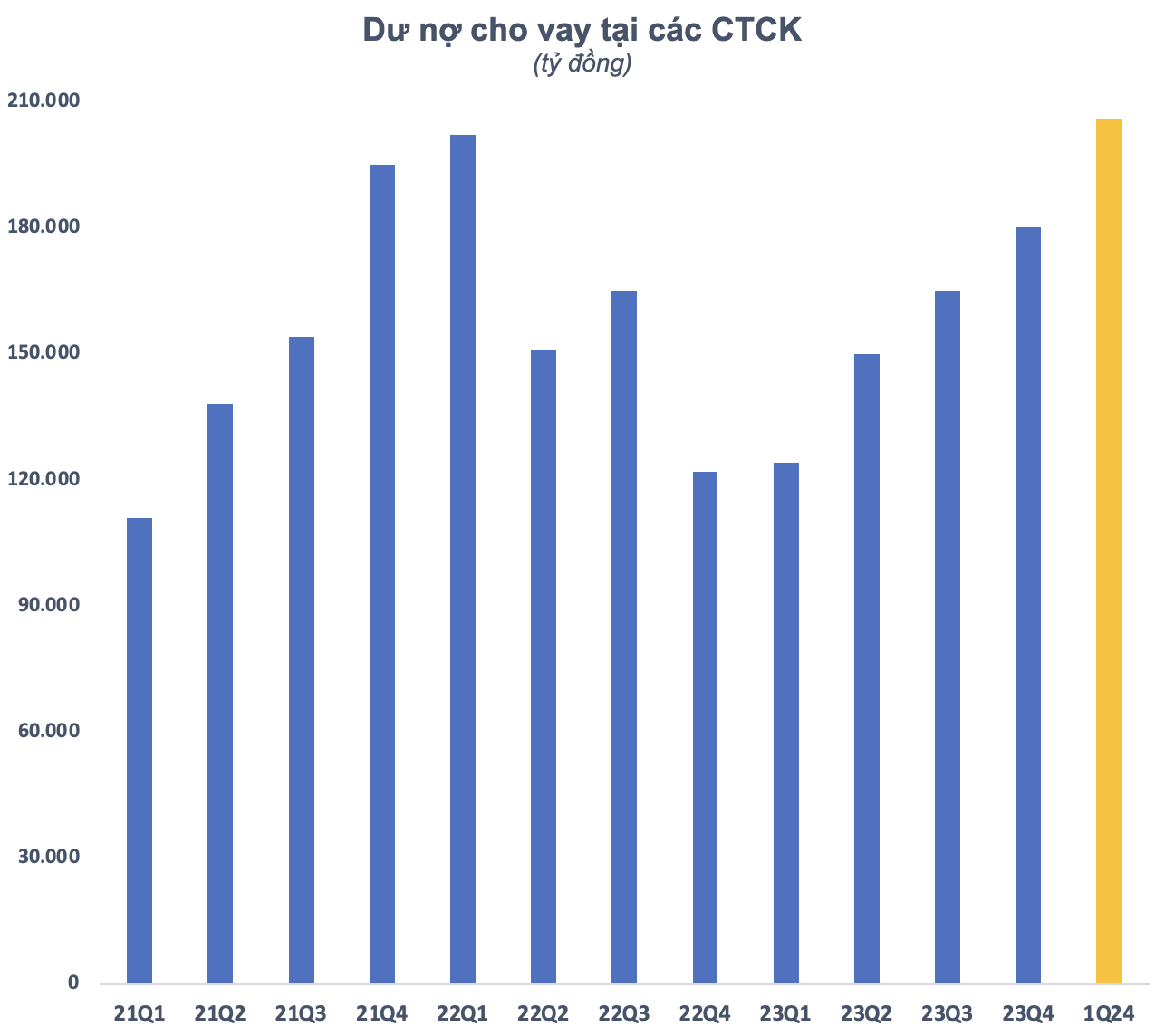

Về áp lực margin, số liệu của các CTCK cho thấy dư nợ margin ước tính đã đạt gần 200.000 tỷ đồng vào cuối quý1/2024, tăng 23.000 tỷ đồng so với thời điểm cuối năm 2023. Đây là mức cao kỷ lục từ trước tới nay, thậm chí vượt cả mức dư nợ margin trong giai đoạn đầu năm 2022 khi VN-Index tạo đỉnh 1.500 điểm.

Với tình trạng "căng margin" như hiện nay, chuyên gia Agriseco đánh giá nhịp điều chỉnh của thị trường có thể trở nên khốc liệt hơn với hiệu ứng "call margin" từ các CTCK. Chỉ trong tuần vừa qua, VN-Index đã giảm hơn 100 điểm, tương ứng với mức giảm 8%, và nhiều cổ phiếu đã giảm từ 15-20% chỉ trong 1 tuần. Nếu thị trường vẫn tiếp tục đà giảm, tình trạng "call margin" ở các CTCK sẽ diễn ra trên diện rộng và xuất hiện một nhịp giảm rũ bỏ để hạ bớt dư nợ margin ở thời điểm hiện tại.

Điểm sáng là sau nhịp giảm mạnh vừa qua, định giá của thị trường và nhiều nhóm cổ phiếu đã về vùng hợp lý hơn. Cụ thể, định giá P/E của VN-Index đã giảm về mức 13,7 lần, thấp hơn bình quân 5 năm vừa qua. Trong bối cảnh lợi nhuận quý 1 các doanh nghiệp công bố tăng trưởng mạnh trên mức nền thấp cùng kỳ, mức định giá của thị trường có thể tiếp tục giảm thấp và trở nên hấp dẫn hơn đối với nhà đầu tư.

Với việc nhiều cổ phiếu đã về vùng giá hấp dẫn hơn sau nhịp chỉnh sâu của thị trường, ông Khoa khuyến nghị nhà đầu tư có thể sớm giải ngân tăng tỷ trọng nhóm cổ phiếu VN30, bluechip trong các phiên sắp tới khi áp lực bán được cân bằng. Ngược lại, hạ dần tỷ trọng cũng như hạn chế giải ngân mới đối với các cổ phiếu mang tính đầu cơ trong nhịp hồi và tuân thủ kỷ luật cắt lỗ.

Ông Bùi Văn Huy – Giám đốc Chi nhánh Chứng khoán DSC nhìn nhận thị trường đang chịu tác động mạnh từ các biến số khó lường thế giới như căng thẳng địa chính trị, lạm phát, lãi suất và lợi suất trái phiếu và đồng Dollar tăng mạnh. Trong nước cũng có nhiều yếu tố kém tích cực như lạm phát và lãi suất huy động tăng dần, đặc biệt đà tăng phi mã của tỷ giá do chịu áp lực do chênh lệch lãi suất và những diễn biến thế giới gần đây.

Dù vậy, ông Huy cho rằng áp lực tỷ giá trong điều kiện bình thường sẽ chỉ mang đến nhịp điều chỉnh ngắn hạn chứ không thể tạo nên một thị trường giá xuống nếu không làm mất cân đối vĩ mô. Mất cân đối vĩ mô có nghĩa là khi Ngân hàng Nhà Nước (NHNN) không còn khả năng can thiệp bằng dự trữ ngoại hối, các biện pháp hành chính điều tiết, hoặc phải cân nhắc khả năng tăng lãi suất.

Tuy nhiên, chuyên gia DSC cho rằng điều đáng ngại của thị trường trong ngắn hạn là áp lực margin: "Khả năng thị trường sẽ phải "trả giá" cho việc margin đang trên đỉnh lịch sử và tình trạng "call margin" có thể diễn ra vào thứ 2 tuần tới".

Dù không quá lạc quan, nhưng ông Huy cho rằng khả năng VN-Index giảm 15-20% rất khó xảy ra. Ngưỡng quanh MA200, tương đương với 1.170 điểm sẽ hỗ trợ mạnh cho đợt giảm giá lần này. Thị trường chứng khoán chỉ có thể "thủng" ngưỡng trên khi các trụ cột tăng giá trong nước bị xâm phạm rõ ràng và thị trường chứng khoán thế giới sụt giảm mạnh.

Với các trụ cột trong nước như môi trường lãi suất thấp và nới lỏng tiền tệ, sự phục hồi kinh tế trong nước và kỳ vọng nâng hạng thị trường và KRX, hiện tại nguy cơ mới ở mức cảnh báo chứ chưa đe dọa sẽ đảo chiều mạnh chính sách tiền tệ.

Mặc dù vẫn còn một số yếu tố khác, nhưng chuyên gia DSC cho rằng không phải vấn đề quá đáng ngại. Thêm vào đó, khi các ngân hàng vẫn còn "game" tăng vốn và chia tách, cổ phiếu ngân hàng vẫn còn cơ hội hồi phục và VN-Index khó giảm sâu.

Về chiến lược hành động, chuyên gia DSC cho rằng thị trường khi tăng thì nhìn đâu cũng tốt, khi "rơi" thì nhìn cái gì cũng xấu, quan trọng tỉnh táo nhìn nhận và hiểu mình là ai trước khi hành động. Với những người hành động theo xu hướng và muốn mọi thứ xác nhận, nghĩa là khi bối cảnh bớt xấu mới tham gia và rõ ràng hiện tại có rủi ro "bắt dao rơi". Tuy nhiên, cần xác định là khi mọi thứ sáng tỏ mặt bằng định giá sẽ cao hơn. Đối với người hành động sớm và dựa trên suy đoán, ông Huy khuyến nghị giải ngân dần quanh MA200 với tỷ trọng phù hợp.

Nhà đầu tư ngắn hạn chưa nên vội vàng "bắt đáy"

Ông Trần Trương Mạnh Hiếu - Trưởng phòng Phân tích Chứng khoán KIS dự báo trong ngắn hạn, chỉ số có thể tiếp tục điều chỉnh về vùng 1.150 điểm sau đó tích lũy quanh đây và bật tăng trở lại. Trường hợp VN-Index giảm sâu hơn nữa rất khó diễn ra do các yếu tố cơ bản vẫn đang hỗ trợ thị trường.

Đưa ra chiến lược hành động trong thời điểm này, ông Hiếu cho rằng nhà đầu tư vẫn nên đứng ngoài và quan sát: "Việc bắt đáy lúc này cũng như "bắt dao rơi". Bởi đây là hành động nguy hiểm không dành cho đại đa số nhà đầu tư mà chỉ dành cho nhà đầu tư chuyên nghiệp. Đặc biệt, khi xu hướng giảm có thể tiếp diễn và rủi ro vẫn tăng cao khi chưa đảm bảo thị trường đảo chiều tăng trở lại, việc mở vị thế mua mới có thể dẫn đến thua lỗ lớn. Do đó, việc mua khi thị trường đã xác lập xu hướng tăng sẽ hạn chế rủi ro, bởi cổ phiếu giá thấp vẫn có thể thấp hơn nữa".

Tuy thị trường tiềm ẩn rủi ro ngắn hạn, nhưng chuyên gia KIS cho rằng nhà đầu tư cũng cần nhìn vào bức tranh trong dài hạn của thị trường. Theo đó, xu hướng tăng của thị trường vẫn được củng cố bởi các yếu tố vĩ mô như sự phục hồi của nền kinh tế Việt Nam, dòng vốn FDI, chính sách tài khóa mở rộng.

Vì thế, nhịp điều chỉnh này nên được xem là cơ hội giải ngân cho những vị thế trung và dài hạn. Vấn đề là nhà đầu tư cần chọn thời điểm phù hợp để giải ngân. Thời điểm đó có thể xuất hiện khi thị trường xuất hiện những tín hiệu đảo chiều hoặc dòng tiền lớn quay trở lại khi thanh khoản tăng mạnh.

CÙNG CHUYÊN MỤC