HAGL xin ý kiến cổ đông điều chỉnh khoản mục giá chuyển đổi trái phiếu là 8.000 đồng/cổ phiếu

HAGL lấy ý kiến cổ đông bằng văn bản thông qua phương án phát hành cổ phiếu để chuyển đổi số trái phiếu chuyển đổi HAG-CB2011 có giá trị 1.100 tỷ đồng.

CTCP Hoàng Anh Gia Lai (HAGL – mã chứng khoán HAG) vừa công bố tài liệu lấy ý kiến cổ đông bằng văn bản về việc chuyển đổi trái phiếu HAG-CB2011 thành cổ phiếu và thông qua phương án chuyển đổi theo tờ trình của HĐQT.

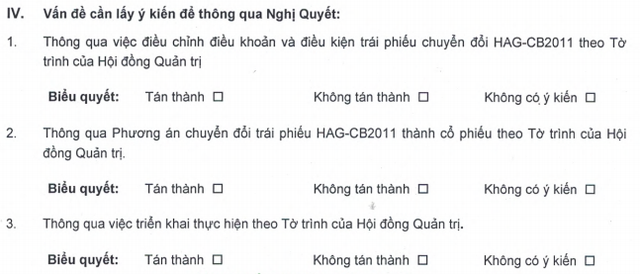

Cụ thể, HĐQT của HAGL trình ĐHCĐ cho ý kiến việc điều chỉnh các điều khoản và điều kiện trái phiếu chuyển đổi HAG-CB2011; thông qua phương án chuyển đổi và thông qua việc triển khai thực hiện theo tờ trình kèm theo. Cổ đông gửi Phiếu lấy ý kiến đã trả lời về công ty trước 12h ngày 20/5/2017.

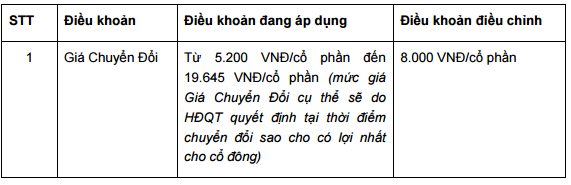

Trên tờ trình, HĐQT trình ĐHCĐ thông qua phê duyệt điều chỉnh điều khoản và điều kiện trái phiếu chuyển đổi HAG-CB2011 ở mục giá chuyển đổi. Điều khoản áp dụng ban đầu giá chuyển đổi từ 5.200 đến 19.645 VNĐ/cổ phần được trình thông qua điều chỉnh giá chuyển đổi là 8.000 đồng/cổ phần.

Kèm theo đó là phương án chuyển đổi. Trước đó, HAGL đã phát hành 1,1 triệu trái phiếu HAG-CB2011 tương ứng giá trị 1.100 tỷ đồng. Dự kiến lần này HAGL sẽ phát hành 137,5 triệu cổ phiếu chuyển đổi cho toàn bộ 1,1 triệu trái phiếu đó với giá chuyển đổi 8.000 đồng/cổ phiếu. Tổng giá trị cổ phiếu phát hành theo mệnh giá 1.375 tỷ đồng.

Nguồn bù đắp được lấy từ thặng dư vốn cổ phần trên BCTC riêng đã được kiểm toán tại thời điểm 31/12/2016 của công ty. Nguồn thặng dư vốn cổ phần của công ty được thể hiện còn hơn 3.539 tỷ đồng.

Dự kiến sau phát hành HAGL sẽ tăng vốn điều lệ lên gần 9.274 tỷ đồng.

HSX