Cái chết tức tưởi của trader 20 tuổi và hồi chuông cảnh tỉnh về các ứng dụng giao dịch trực tuyến

Vụ tự tử của Alex Kearns, trader mới 20 tuổi tự kết liễu đời mình vì lầm tưởng đã lỗ hơn 700.000 USD, làm dấy lên lời kêu gọi cần phải cải cách các ứng dụng giao dịch cổ phiếu trực tuyến.

- 25-06-2020Day-trader 43 tuổi giải thích lý do tại sao lại gọi Warren Buffett là "kẻ ngốc"

- 28-03-2020Tâm sự trader thời ở nhà, làm việc online: Chỉ mong nhà đầu tư ngừng bán, thị trường ngừng rơi để còn xem bảng giá mỗi ngày

- 08-12-2019Quỹ đầu tư hoạt động không cần bất cứ một trader nào đang "khuấy đảo" thị trường tài chính, vượt Deutsche Bank và trở thành một trong những nhà giao dịch ngoại hối giao ngay lớn nhất thế giới

Alex Kearns là chàng trai 20 tuổi bình thường như bao người khác. Cậu chơi kèn trombone, đang theo học tại ĐH Nebraska, và giống như hàng triệu người Mỹ khác, cậu bắt đầu chơi chứng khoán để giết thời gian và kiếm chút tiền khi virus corona khiến các trường học và công sở buộc phải đóng cửa. Nhưng không may là cuộc đời cậu kết thúc trong bi kịch.

Ngày 12/6, Kearns đã tự tử tại nhà riêng ở Naperville, Illinois sau khi tin rằng mình đã thua lỗ gần 750.000 USD vì đặt cược sai. Kearns giao dịch cổ phiếu trên Robinhood, ứng dụng môi giới trực tuyến đã trở thành biểu tượng của thời đại mới, thời của các nhà đầu tư nhỏ lẻ.

Trong lời nhắn để lại cho gia đình, Kearns nói rằng cậu "không biết mình đang làm gì" và chưa bao giờ có ý định "lún sâu vào rủi ro đến vậy". Sự việc càng đáng buồn hơn khi Kearns đã nhầm lẫn về số tiền mà cậu sẽ thua lỗ trên giao dịch quyền chọn. Cậu tin rằng mình đã lỗ 730.165 USD nhưng trên thực tế tài khoản của cậu vẫn dương 16.000 USD.

Tấn bi kịch này khắc họa rõ nét góc tối trong cơn sốt đầu tư mới nổ ra gần đây và cả góc khuất đáng buồn đằng sau những ưu đãi hết sức hấp dẫn mà các công ty môi giới trực tuyến (e-brokers) đưa ra để thu hút nhà đầu tư như giao dịch miễn phí, các hợp đồng quyền chọn, các khoản vay lãi suất thấp hay có thể mua một phần nhỏ của cổ phiếu. Các nhà quan sát lo ngại rằng các e-brokers này sẽ khiến giao dịch chứng khoán trở nên giống như 1 video-game, với màn hình nhấp nháy liên tục cập nhật mức lãi lỗ và những cơn sốt ảo được tạo ra từ mạng xã hội.

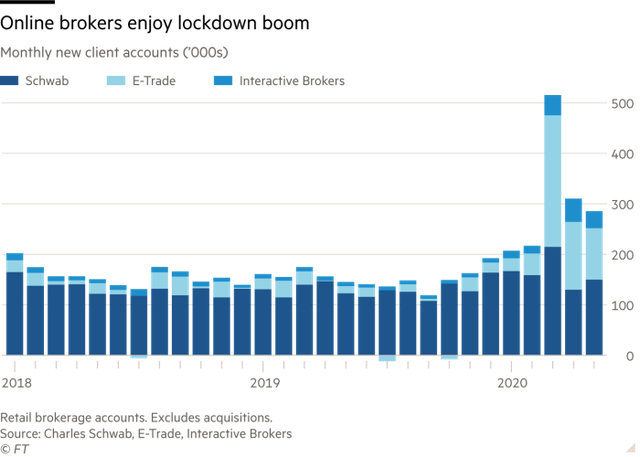

Số tài khoản mở mới hàng tháng của 3 phần mềm trading trực tuyến Schwab, E-Trade và Interactive Brokers (theo đơn vị nghìn). Nguồn: Financial Times.

"Càng tìm hiểu sâu hơn, tôi càng cảm thấy tức giận hơn", Bill Brewster, chuyên gia phân tích tại Sullimar Capital và là 1 họ hàng của Kearns nói.

Chỉ trong quý I Robinhood đã có thêm 3 triệu người dùng mới, đưa tổng người dùng lên trên mức 13 triệu. Schwab, Etrade và Interactive Brokers cùng nhau có thêm 1,5 triệu tài khoản mới trong 5 tháng đầu năm 2020, gần gấp đôi so với cùng kỳ năm 2019. TD Ameritrade cũng có thêm 500.000 tài khoản mở mới trong quý I, cao gấp 3 lần cùng kỳ năm ngoái.

Sau cái chết của Kearns, Vlad Tenev và Baiji Bhatt, 2 nhà đồng sáng lập của Robinhood, đã cam kết sẽ bổ sung thêm các nguồn tài liệu cung cấp kiến thức liên quan đến giao dịch hợp đồng quyền chọn và chỉnh sửa ứng dụng để hiển thị rõ ràng hơn số tiền người dùng có thể mất khi thực hiện loại giao dịch này. obinhood cũng hứa hẹn sẽ tăng thêm tiêu chí áp dụng với các khách hàng muốn giao dịch những hợp đồng quyền chọn phức tạp.

Đôi cánh của Icarus

Tại đại hội cổ đông thường niên năm 2019 của nhà xuất bản Daily Journal, Phó Chủ tịch Charlie Munger của tập đoàn Berkshire Hathaway từng có nhận xét để đời về các day trader và những nhân tố khiến nhóm nhà đầu tư này nổi lên như 1 làn sóng. "Tôi cho rằng điều đó cũng giống như cố gắng dụ dỗ những người trẻ người non dạ đi vào con đường nghiện ngập ma túy vậy. Thật sự ngu ngốc".

Phép so sánh của Munger không phải là quá xa xôi. Nghiên cứu của nhà thần kinh học Hans Breiter cho thấy khi 1 người cảm thấy lóa mắt bởi viễn cảnh kiếm được nhiều tiền thì não bộ của họ cũng bị kích thích ở bộ phận giống như khi sử dụng cocaine. Và những ứng dụng giao dịch trực tuyến càng tạo ra hiệu ứng mạnh hơn.

Những màu sắc bắt mắt và giao diện mượt mà của ứng dụng Robinhood cùng với lời kêu gọi người dùng hãy "nâng trình với giao dịch quyền chọn" là 1 bước tiến lớn so với những website cũ kỹ như Etrade và Charles Schwab. Người dùng mới sẽ được cấp miễn phí 1 cổ phiếu (thường có giá dưới 10 USD) để bắt đầu, và khi người dùng thực hiện giao dịch đầu tiên trên màn hình liên tục hiện ra những lời động viên khích lệ.

"Video game và day trading ngày càng trở nên giống nhau hơn", Andrew Lo – giáo sư tài chính tại MIT nói. "Đối với nhiều game thủ, đặc biệt là những người trẻ tuổi chưa quen với sàn chứng khoán và không hiểu rõ những tác động của việc thua đậm và thắng lớn lên tâm lý, họ sẽ phải đối mặt với những hậu quả khá thảm khốc".

Theo nghiên cứu của giáo sư Lo, nỗi sợ hãi, sự bất an, hối tiếc, lo lắng và thất vọng, thậm chí hội chứng rối loạn stress sau chấn thương là những hậu quả tâm lý mà những người lỗ nặng khi vừa mới chân ướt chân ráo bước vào thị trường có thể gặp phải.

Trước đây, quá trình đăng ký mở tài khoản chơi chứng khoán trực tuyến khá rắc rối và mất thời gian. Nhưng ngày nay vì sự phát triển của công nghệ, ở Mỹ quá trình đó chỉ mất vài phút và sau 1 ngày là nhà đầu tư có thể thoải mái giao dịch. Để có thể giao dịch những tài sản phức tạp hơn hay vay tiền từ công ty môi giới, nhà đầu tư sẽ cần thời gian lâu hơn.

Ví dụ, một nhà đầu tư trên Robinhood có thể đăng ký hạng "vàng" có phí 5 USD/tháng sau khi gói dùng thử 30 ngày hết hạn. Hạng vàng cho phép nhà đầu tư đặt cược nhiều hơn và được vay tiền từ Robinhood. Trở ngại duy nhất là luật liên bang yêu cầu 1 trader phải có ít nhất 2.000 USD trong tài khoản và "có lịch sử đầu tư thích hợp để có thể giao dịch ký quỹ". Tuy nhiên Robinhood quyết định nhà đầu tư có đủ tiêu chuẩn hay không chỉ sau một vài câu hỏi về kinh nghiệm, mục tiêu và độ nhạy cảm với rủi ro của họ.

Sử dụng hợp đồng quyền chọn có thể khiến nhà đầu tư rơi vào tình thế đặc biệt nguy hiểm vì nếu thua lỗ thì mức lỗ sẽ được nhân lên nhiều lần. Tuy nhiên, trong thời gian qua khối lượng giao dịch hợp đồng quyền chọn đã tăng đột biến lên 5.200 tỷ USD, cao gấp đôi so với 5 năm trước theo số liệu của Goldman Sachs. Con số này tương đương khoảng 20% tổng giá trị vốn hóa của các cổ phiếu trong chỉ số S&P 500.

Giao diện của ứng dụng Robinhood rất bắt mắt. Ảnh: FT.

Cơn sốt mà các nhà đầu tư nhỏ lẻ tạo nên mạnh đến nỗi kể cả những nhà đầu tư chuyên nghiệp cũng phải thích nghi với những hiệu ứng do làn sóng này gây ra. Nhà quản lý quỹ Max Gokhman cho biết giờ ông buộc phải xem xét tác động của các nhà đầu tư nhỏ lẻ lên những cổ phiếu mà nhóm này ưa thích như các cổ phiếu hàng không và Tesla.

Gokhman ví những nhà đầu tư chuyên nghiệp với những người phi công đang "lái chiếc máy bay khổng lồ" trong khi các nhà đầu tư nhỏ lẻ là các vị thần Icarus bay bên cạnh. "Chúng tôi có những hệ thống phức tạp để "bay lên bay xuống", điều chỉnh mức độ rủi ro và thích nghi với thị trường, nhưng Icarus chỉ bay lên và ngày càng gần với mặt trời để rồi bị đốt cháy".

Thậm chí cả những day trader kỳ cựu cũng bị sốc trước cơn sốt hiện nay. Marcello Arrambide, giám đốc Day Trading Academy, nơi đào tạo day trader, cho rằng cơn sốt hiện nay sẽ khiến các day-trader phải kết thúc trong nước mắt.

"Hiện các rào cản gia nhập thị trường đang quá thấp đến mức ai cũng có thể bước vào và nghĩ rằng mình có thừa khả năng làm giàu nhanh chóng. Ở thời điểm hiện tại bạn không thể thua lỗ, nhưng đó chính là vấn đề. Khi rắc rối xuất hiện sẽ có rất nhiều người mất sạch".

Một nghiên cứu thực hiện trên các nhà đầu tư nhỏ lẻ ở Brazil từ năm 2013 đến 2015 cho thấy 95% trong số những người chơi chứng khoán ít nhất 300 ngày đã mất toàn bộ số tiền họ bỏ ra. Chỉ 1,1% kiếm được nhiều hơn mức lương tối thiểu ở Brazil và 0,5% kiếm được nhiều hơn mức lương khởi điểm của 1 nhân viên ngân hàng.

Tác động lên sức khỏe của nhà đầu tư cũng rất đáng chú ý. Các cú sập lớn của thị trường làm tăng số người uống rượu say và cả số tai nạn xe hơi liên quan đến rượu. Những áp lực từ trading cũng có thể gây ra bệnh cao huyết áp.

Brewster, người họ hàng của Kearns, cho biết không ai trong gia đình cho rằng có lý do khác để chàng trai 20 tuổi chọn kết liễu cuộc đời. Kearns là cậu sinh viên luôn nhiệt tình chơi với trẻ con mỗi khi gia đình tụ tập, nhưng hồi tháng 3 cậu đã nó chuyện riêng với Brewster về cổ phiếu, Fed và triển vọng nền kinh tế.

"Đó là lần đầu tiên chúng tôi nói chuyện như những người đàn ông thực thụ, nhưng điều đó chẳng thể lặp lại được nữa", Brewster nói.