IPO Tập Đoàn Cao Su: Cơ hội sẽ đến từ chính điểm yếu của doanh nghiệp?

Với nguồn tài nguyên khổng lồ cùng với một nền tảng tài chính mạnh, Tập đoàn Cau Su (VRG) thực sự là một tài sản tốt nhưng vẫn chưa được khai thác với hiệu quả tương xứng trong nhiều năm qua.

Đợt IPO của Tập đoàn cao su Việt Nam (VRG) sẽ diễn ra vào ngày 02/2 tới đây sẽ mang đến cho các nhà đầu tư thêm một sự lựa chọn đối với cổ phần của DN ngành nông nghiệp Việt Nam.

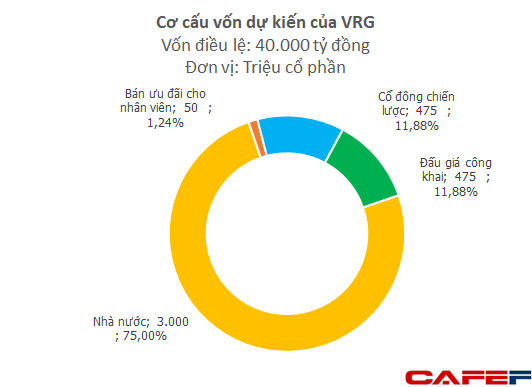

Theo phương án cổ phần hóa đã được duyệt, vốn điều lệ của VRG sau cổ phần hóa dự kiến là 40.000 tỷ đồng, tương đương 4 tỷ cổ phần. Nhà nước sẽ bán ra hơn 475 triệu cổ phần ra công chúng với mức giá khởi điểm 13.000 đồng/cp.

Tính theo mức giá khởi điểm, VRG đang được định giá 52.000 tỷ đồng và cổ đông nhà nước dự kiến thu về gần 6.200 tỷ đồng từ IPO. VRG cũng sẽ chính thức trở thành DNNN lớn nhất từ trước đến nay tại thời điểm cổ phần hoá.

Tài sản mạnh và quỹ đất 'khổng lồ'

Hoạt động kinh doanh chính của VRG tập trung vào 3 mảng chính gồm: Khai thác và chế biến cao su, Gỗ cao su, và Phát triển khu công nghiệp. Nếu chưa nói đến yếu tố hiệu quả, thì phải khẳng định rằng, VRG sở hữu một lợi thế không thể phủ nhận mà không doanh nghiệp nào có được của VRG là quỹ đất khổng lồ.

Hiện VRG đang quản lý quỹ đất lên đến gần 5,2 tỷ ha, (trong đó, đất nông nghiệp chiếm phần lớn với hơn 5 tỷ ha, còn đất phi nông nghiệp chiếm gần 186 triệu ha). Sau cổ phần hóa, VRG sẽ quản lý 474.000 ha đất nông nghiệp và 17.850 ha đất phi nông nghiệp, giao lại 27.900 ha cho địa phương.

Với diện tích cao su rộng lớn, VRG đang sở hữu một nguồn tài nguyên giá trị rất lớn đó chính là nguồn gỗ cao su đang ngày càng lên giá. Nếu như trước đây nguồn gỗ này có giá trị thấp thì những năm gầy đây giá gỗ cao su đang trên đà tăng mạnh do nguồn gỗ tự nhiên khan hiếm trong khi nhu cầu nguyên liệu gỗ dùng chế biến hàng xuất khẩu ngày mỗi tăng.

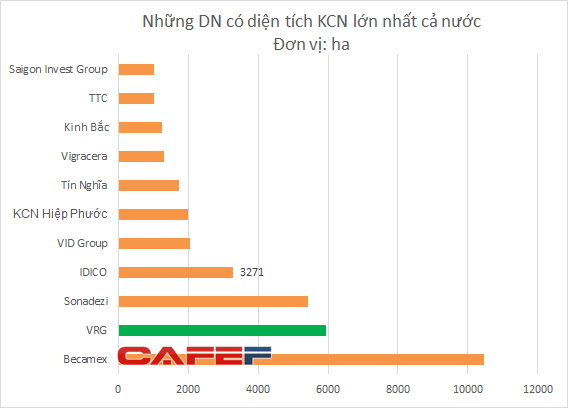

Trong khi đó, đối với lĩnh vực khu công nghiệp, VRG hiện đang là DN đứng thứ 2 trên cả nước sau Becamex về diện tích đất khu công nghiệp. Hiện VRG đang tham gia đầu tư 17 khu công nghiệp, trong đó trực tiếp quản lý, điều hành 13 khu với tổng diện tích 10.000 ha, có thể cho thuê 6.000 ha, đã cho thuê trên 300 ha. Ngoài ra, VRG cũng sở hữu nhiều khu đất có giá trị cao tại trung tâm Tp. HCM và Hà Nội.

Với lợi thế quỹ đất lớn trải dài khắp mọi vùng miền trong cả nước. VRG có tiềm năng rất lớn khi khai thác quỹ đất này. VRG còn có thể lựa chọn khu vực đất đai màu mở, thuận tiện giao thông, thổ nhưỡng và khí hậu tốt để chuyển sang sản xuất một số sản phẩm nông nghiệp khác có giá trị cao hơn nếu xét thấy cần thiết.

Kỳ vọng ‘thời hậu’ cổ phần hoá

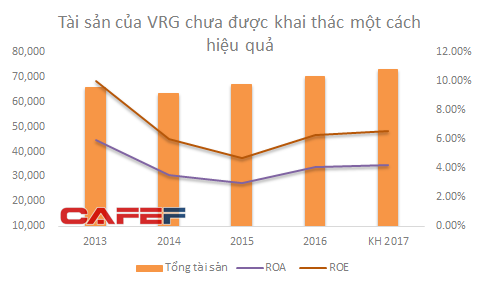

Đến cuối tháng 6/2017, tổng tài sản hợp nhất toàn Tập đoàn là 72.086 tỷ đồng. VRG có 26.279 tỷ đồng nợ phải trả, trong đó nợ vay 14.143 tỷ đồng. Nhìn chung, cơ cấu tài sản của VRG khá tốt với tỷ lệ vay nợ thấp, theo đó, khả năng thanh toán của VRG ở ngưỡng an toàn.

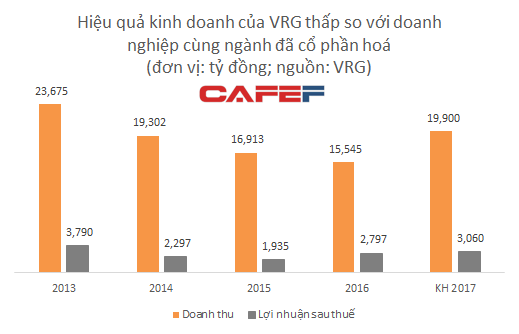

Với nền tảng tài nguyên sẵn có và sự hậu thuẫn tài chính của của vốn nhà nước và hệ thống ngân hàng, nhưng hiệu quả trên mỗi đồng vốn của VRG không thực sự làm hài lòng các nhà đầu tư nếu nhìn vào thành tích hiện tại. Bởi kết quả kinh doanh của 5 năm qua, lợi nhuận của VRG chỉ quanh quẩn dưới 3.000 tỷ đồng.

Ông Trần Ngọc Thuận, Tổng giám đốc VRG cho biết trong năm 2017, tập đoàn ước đạt doanh thu hợp nhất khoảng 19.000 tỷ đồng, vượt 3% kế hoạch năm; lợi nhuận sau thuế đạt trên 4.000 tỷ đồng. Trong đó doanh thu khối cao su đạt khoảng 16.000 tỷ đồng. Riêng mảng cao su thanh lý tiếp tục đóng góp lớn vào lợi nhuận của tập đoàn nhờ giá tăng cao.

Dù vậy, tính theo quy mô thì hiệu quả VRG đạt được là rất thấp so với các DN cùng ngành.

Nhìn lại thị trường, đặc biệt là những DN đã cổ phần hoá của VRG có thể nhận thấy những đặc điểm khác biệt rõ nét. Chẳng hạn như lĩnh vực khai thác và chế biến cao su, những DN như Cao Su Đồng Phú, Cao Su Tây Ninh hay Cao Su Phước Hoà có thành tích kinh doanh vượt trội hoàn toàn so với hầu hết những DN đang hoạt động dưới hình thức công ty MTV 100% vốn của VRG như Cao Su Đồng Nai, Cao Su Quảng Nam, Cao Su Chư Păh, Cao Su Chư Sê, Cao su Phú Riềng, Cao su Chư Prông,…

Trong khi đó, ở lĩnh vực chế biến gỗ cao su thì nhà máy MDF VRG Dongwha - liên doanh giữa VRG và Tập đoàn Dongwha (Hàn Quốc) có hiệu quả cao vượt trội hoàn toàn so với các DN khác trong tập đoàn. Vì sao hoạt động của một số công ty con chế biến gỗ VRG có hiệu quả thấp dù cùng chung 1 mẹ? Đó là những yếu kém mà VRG có thể điều chỉnh, đối với các nhà đầu tư thì yếu kém cũng là cơ hội để thúc đẩy lợi nhuận.

Bên cạnh đó, VRG dự tính sẽ thoái vốn các công ty ngoài ngành theo chỉ đạo của Chính phủ nước. VRG đầu tư vào các doanh nghiệp ngoài ngành như du lịch, thủy điện, bất động sản, với giá trị định giá trên 1.700 tỷ đồng. Hện có 123 đơn vị thành viên, trong đó có 104 công ty con và 19 công ty liên kết. Dự kiến sau cổ phần hoá, VRG sẽ giảm 24 công ty do thoái vốn và còn giữ lại 99 công ty. Tin gọn hơn và được giám sát bởi đại chúng và minh bạch thông tin sau khi lên sàn chứng khoán ít nhiều sẽ góp phần giúp VRG phát triển vững vàng hơn.

Kỳ vọng sự cải thiện hiệu quả trong tương lai, đó là những gì các nhà đầu tư trong và ngoài nước trông đợi vào các đợt IPO của các DNNN sở hữu những tài sản hiếm có như VRG tiến hành cổ phần hoá. Tất nhiên, quá trình này cũng được dự báo sẽ không dễ dàng bởi cổ đông nhà nước tiếp tục nắm toàn bộ quyền hành với 75% vốn tại VRG sau cổ phần hoá là một rào cản khiến VRG kém hấp dẫn nhà đầu tư chiến lược.

Giới đầu tư thì kỳ vọng rằng, sau khi cổ phần hoá, với xu hướng minh bạch hoá của thị trường, cơ hội cho các nhà đầu tư tham gia nhiều hơn vào quản lý điều hành sẽ giúp VRG thay đổi tích cực hơn. Bởi lẽ, quá khứ của VRG là một hệ thống quản trị chưa tốt, thậm chí còn dính nhiều sai phạm trong quản lý tài sản, kinh doanh dẫn đến thất thoát tài sản công, khiến hiệu quả kinh doanh chưa tương xứng với giá trị tài sản.

Trước mắt, năm 2018, VRG đặt mục tiêu doanh thu 29.457 tỷ đồng và lợi nhuận sau thuế khoảng 6.080 tỷ đồng, tăng lần lượt khoảng 20% và hơn 50% so với năm trước. TGĐ Thuận cho biết, lợi nhuận năm 2018 đến từ hai nguồn chính là sản lượng cao su tăng hơn 30.000 tấn và gỗ cao su thanh lý năm 2018 sẽ duy trì giá tốt. Đây là một mục tiêu thách thức bởi mức tăng trưởng trên 50% là cực kỳ khó đặc biệt đối với ngành nông nghiệp. Tuy nhiên, nếu nhìn lên thị trường, doanh nghiệp công bố lợi nhuận tăng trưởng mạnh sau khi tư nhân hoá đã dần trở nên phổ biến.

Trí Thức Trẻ