Kết buồn của siêu lừa khiến 37.000 người, từ cụ già nghỉ hưu tới giới nhà giàu trắng tay sau 1 đêm

Tờ New York Times cho hay con số 65 tỷ USD lừa đảo không dễ dàng nuốt trôi được khi 37.000 người đã phải cửa nát nhà tan.

- 23-11-2023Phu nhân tỷ phú Johnathan Hạnh Nguyễn và ái nữ so kè nhan sắc với Hoa hậu, “chặt” cỡ nào mà Lương Thùy Linh than áp lực?

- 21-11-202310 bài phát biểu trong lễ tốt nghiệp của các tỷ phú: Toàn quan điểm đúng đắn, có thể thay đổi cuộc đời mỗi người

- 20-11-2023Chồng ca sĩ Bích Tuyền: Tỷ phú Mỹ sở hữu nhà 1600 tỷ nhưng ở cùng bố mẹ vợ, ăn cơm đạm bạc với mắm kho

Ảnh minh họa

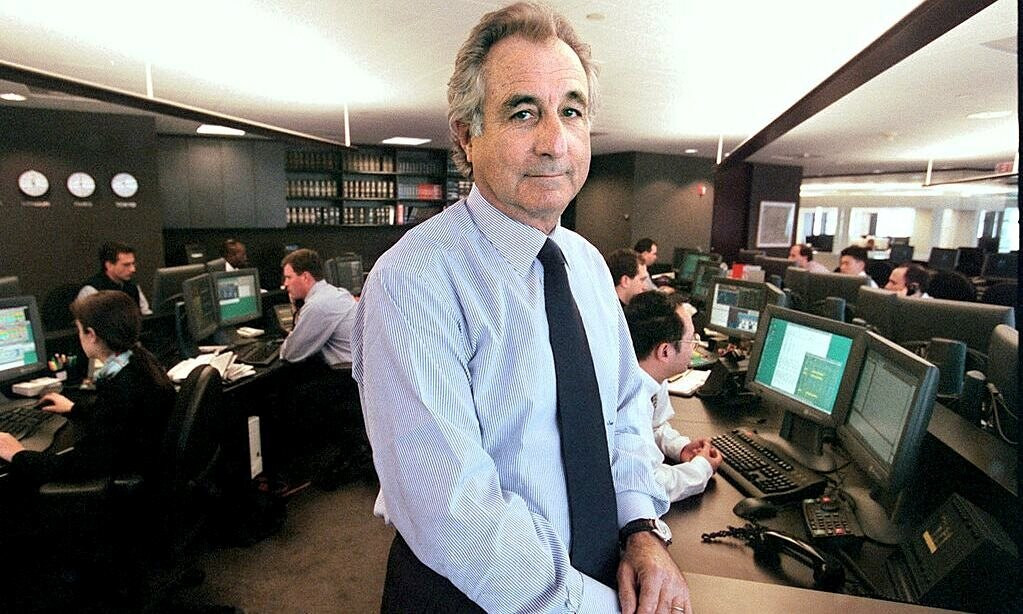

Ngày 14/4/2021, siêu lừa Bernard Madoff qua đời cô đơn trong tù ở tuổi 82, chấm dứt câu chuyện về vụ án lừa đảo chứng khoán tàn khốc nhất trong lịch sử kinh tế thế giới.

Hầu như ai cũng đã biết Madoff từng có sự nghiệp cực kỳ thành công ở Phố Wall và tên tuổi của hắn được nhiều người kính trọng. Thế nhưng cuộc sống giàu sang không ngăn được siêu lừa này bước vào con đường tội lỗi.

Câu chuyện của Madoff cũng là lời cảnh tỉnh cho các nhà đầu tư bởi bất kể thủ phạm có là ai, có vượt khó làm giàu đến đâu, nổi tiếng như thế nào hay đem lại nhiều tiền cho mọi người thì vẫn có thể phạm tội.

Thậm chí, chính những người càng giàu có và nổi tiếng khi lừa đảo lại gây ra hậu quả tai hại hơn nhiều so với những kẻ khác.

Xấu hổ tự sát

Trong nhiều thập kỷ, cựu chủ tịch sàn chứng khoán Nasdaq Bernard Madoff từng được coi là hình mẫu về một chuyên gia tài chính tự tay gây dựng cơ đồ, người luôn được hưởng vận may bất chấp sự biến động của thị trường.

Siêu lừa này đã thu hút một số lượng lớn khách hàng đầu tư tận tụy, từ những người nghỉ hưu ở Florida đến những người giàu có và nổi tiếng, trong đó có đạo diễn Steven Spielberg, diễn viên Kevin Bacon, Fred Wilpon (ông chủ đội bóng chày New York Mets) và Elie Wiesel (người từng đoạt giải Nobel Hòa Bình).

Thế nhưng hoá ra tất cả chỉ là mô hình đa cấp lừa đảo (Ponzi) khi người sau trả tiền cho người trước.

Vụ lừa đảo này cuối cùng đã đổ bể vào tháng 12/2008 khi thị trường chứng khoán lao dốc khiến nhiều khách hàng đòi rút tiền hơn, vượt quá khả năng chi trả của Madoff. Ông ta bị bắt một ngày sau tiệc Giáng sinh của công ty.

Được đánh giá là vụ lừa đảo lớn nhất trong lịch sử Phố Wall, bê bối này đã làm bốc hơi toàn bộ tiền bạc và xóa sổ vận may của các nhà đầu tư, cả người giàu lẫn người nghèo, làm tan vỡ nhiều tổ chức từ thiện cũng như các quỹ trên toàn thế giới.

Nhà chức trách Mỹ cho biết, trong nhiều năm đã có ít nhất 13 tỷ USD được đầu tư vào các phi vụ của Madoff.

Các tài liệu thu thập được cho thấy, tỷ suất lợi nhuận của Madoff luôn ổn định ở mức 2 con số ngay cả trong thời kỳ thị trường suy thoái.

Trước khi Madoff bị bắt, nhiều báo cáo cho biết số tài sản được đầu tư đã lên đến 65 tỷ USD.

Hình ảnh minh hoạ của New York Magazine về Bernard Madoff trong tù

Vụ việc trên đã khiến siêu lừa Madoff bị căm ghét tột độ đến mức phải mặc áo chống đạn ra tòa sau khi thừa nhận tội ác của mình.

Tội ác của Madoff không chỉ hủy hoại cuộc sống của 37.000 nạn nhân mà còn hủy hoại chính gia đình ông, trong đó có hai người con trai của Madoff.

Người con Mark của ông đã tự sát vào năm 2010 vì không chịu nổi sự nhục nhã trong khi người con khác là Andrew chết vì ung thư ở tuổi 48.

Vợ ông là bà Ruth vẫn còn sống nhưng đang phải ẩn dật trốn tránh các nạn nhân của chồng vì sợ bị trả thù.

Trong một báo cáo đưa ra vào năm 2009, luật sư Irving Picard, đại diện các nạn nhân trong vụ lừa đảo cho biết: "Quá trình điều tra số tài sản của Madoff đã dẫn tới một mê cung bao gồm các quỹ, các tổ chức và nhiều cơ quan quốc tế liên quan và đan xen với nhau ở mức độ phức tạp chưa từng có với bề rộng tưởng như không có điểm dừng".

Báo cáo cho biết, phi vụ lừa đảo của Madoff trải rộng khắp nơi: gồm Anh, Ireland, Pháp, Luxembourg, Thụy Sĩ, Tây Ban Nha, Gibraltar, Bermuda, Quần đảo Virgin thuộc Anh, Quần đảo Cayman, Bahamas. Hơn 15.400 đơn kiện trùm lừa đảo Madoff đã được đệ trình.

Madoff nhận tội vào tháng 3/2009, nói rằng ông muốn gửi lời xin lỗi tới tất cả nạn nhân và vô cùng xấu hổ về hành vi của mình.

Sau một thời gian bị quản thúc tại căn hộ áp mái ở Manhattan, ông đã bị kết án tù 150 năm vào tháng 6/2009 và bắt đầu thụ án từ tháng 7/2009.

Tài sản của nhà Madoff bị đem bán đấu giá. Chính phủ Mỹ cũng thành lập một quỹ ủy thác để thu hồi số tiền mà công ty của Madoff đã rót vào các vụ đầu tư và trả cho hàng nghìn nạn nhân.

Dẫu vậy, vô số người đã tan cửa nát nhà vì không thể lấy lại được tiền và đây là lý do người thân của Madoff vẫn phải sống ẩn dật cho đến tận ngày nay sau khi siêu lừa đã qua đời.

Gia đình của Bernard Madoff

Từ tỷ phú tự thân đến kẻ lừa đảo

Sức hút của Madoff đến từ chính cuộc đời vượt khó thành công, vốn là câu chuyện có sức hút điển hình trong giới kinh doanh lẫn chứng khoán.

Bernard Lawrence Madoff sinh năm 1938 tại quận Queens, thành phố New York. Ông là con trai trong một gia đình di cư từ châu Âu sang.

Gia đình họ từng kinh doanh nhiều ngành nghề, trong đó có mở công ty môi giới chứng khoán.

Madoff và anh trai Peter đã đến Phố Wall vào năm 1960 mang số tiền ít ỏi tiết kiệm được từ việc làm nhân viên cứu hộ và lắp đặt hệ thống phun nước.

Chàng trai Do Thái nhà nghèo này đã theo học khoa chính trị và luật trước khi thành lập công ty Đầu tư Chứng khoán Bernard L Madoff Investment Securities (BMIS).

Số vốn ban đầu để thành lập BMIS chỉ là 500 USD tiền tiết kiệm và văn phòng thì Madoff mượn của bố vợ.

Ban đầu, Madoff bắt đầu với quy mô khá khiêm tốn, chỉ bán cổ phiếu vốn hóa nhỏ trên thị trường OTC.

Đầu thập niên 70, Madoff tham gia một nhóm phát triển hệ thống giao dịch điện tử mà sau này trở thành sàn Nasdaq.

Bước ngoặt đến với ông ta năm 1975, khi quy định về hoa hồng cho ngành môi giới chứng khoán được nới lỏng, cho phép nhà đầu tư bình thường giao dịch dễ dàng hơn mà không cần môi giới và siêu lừa này bắt đầu xử lý các giao dịch khối lượng lớn.

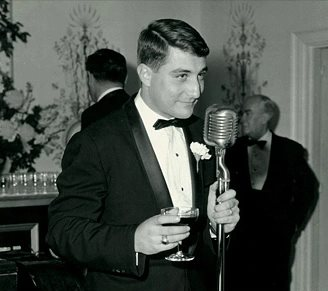

Bernard Madoff khi còn trẻ

Thế rồi BMIS dần gây dựng được danh tiếng với những giao dịch mua bán lớn trên sàn Nasdaq.

Vào năm 1980, công ty này đã sở hữu 3 tầng của một tòa nhà cao tầng ở khu trung tâm thành phố Manhattan.

Trong thời kỳ này, Madoff đã giúp Nasdaq trở thành sàn giao dịch chứng khoán lớn nhất Bắc Mỹ nhờ các nỗ lực xây dựng lợi thế cạnh tranh và gia tăng sức ảnh hưởng của sàn này trong giai đoạn từ năm 1970 đến 1980.

Sau đó, ông được bổ nhiệm chủ tịch Nasdaq, trở thành một nhân vật đáng tin cậy trong con mắt giới đầu tư cũng như các cơ quan quản lý.

"Chúng tôi nghĩ ông ấy là Chúa trời. Chúng tôi tin tưởng giao phó mọi thứ vào tay ông ấy", ông Elie Wiesel, người từng đoạt giải Nobel Hòa Bình chia sẻ.

Với số tiền lớn kiếm được, Madoff và vợ hưởng thụ một lối sống xa hoa. Họ sở hữu một căn hộ trị giá 7 triệu USD ở Manhattan, một bất động sản trị giá 11 triệu USD ở Palm Beach, Florida và một ngôi nhà trị giá 4 triệu USD ở Long Island.

Ngoài ra gia đình ông cũng có một ngôi nhà ở miền Nam nước Pháp, máy bay và du thuyền riêng.

Tuy nhiên tất cả danh tiếng và sự giàu có đó không ngăn cản được Madoff đi vào con đường tội lỗi.

Đa cấp trá hình

Việc kinh doanh của Madoff rất phát đạt trong thập niên 80 và 90. Ví dụ, thời đó, ông và các đối thủ có thể hưởng lợi từ việc mua cổ phiếu giá 5 USD và bán với giá 5,125 USD.

Tỷ lệ sinh lời sau đó giảm dần, nhưng hoạt động môi giới của Madoff cũng giúp ông ta có nguồn tài chính để thực hiện hành vi lừa đảo.

Tương tự như những mô hình đa cấp lừa đảo Ponzi khác, Madoff cũng hứa hẹn mức lãi khổng lồ với khách hàng nhưng thực tế là lấy tiền nhà đầu tư trước trả cho người sau.

Bernard Madoff và 2 người con quá cố

Tuy nhiên do là nhân vật được kính trọng trong giới tài chính nên Madoff đã che giấu được thủ đoạn lừa đảo suốt 15 năm, dù từng bị giới chức vào tận văn phòng để kiểm tra hồ sơ.

Thậm chí theo các cơ quan điều tra, thủ đoạn này đã được Madoff áp dụng từ thập niên 1970 ngay khi mới bắt đầu thu hút được danh tiếng và thành công.

Một yếu tố nữa khiến mạng lưới của Madoff không dễ bị phát hiện là trong khi các mô hình Ponzi khác liên tục tăng mức lợi nhuận để cạnh tranh và hút nhà đầu tư thì siêu lừa này lại ổn định mức lãi, qua đó duy trì được hệ thống trong thời gian dài.

Các khách hàng được thuyết phục rằng họ có thể kiếm tiền bằng cách để Madoff mua một rổ cổ phiếu theo chỉ số S&P 100 và giảm thiểu rủi ro bằng cách mua – bán quyền chọn dựa trên chỉ số này. Tuy nhiên, tất cả chỉ là lừa đảo.

Các công tố viên cho biết Madoff và nhân viên của ông ta đã gửi khách hàng các tài liệu giả xác nhận về những giao dịch chưa bao giờ được thực hiện.

Họ thậm chí gửi kèm cả số liệu giả về các khoản lợi nhuận không có thật. Madoff cũng thừa nhận thỉnh thoảng phải lấy tiền trong tài khoản cá nhân ở JPMorgan Chase để trả cho khách muốn lấy lại tiền.

Sự nghi ngờ dấy lên từ đầu thập niên 90, khi tên của Madoff xuất hiện trong một cuộc điều tra của Ủy ban Chứng khoán Mỹ (SEC) về một hãng kế toán có tên Avellino & Bienes.

Năm 2001, một bài báo đăng tải trên Barron cũng cho biết Wall Street ngờ vực về Madoff, trong đó có việc ông có thể sử dụng quyền lực điều khiển thị trường để đem lại lợi nhuận cho nhà đầu tư. Madoff khi đó đã phủ nhận việc này.

Nghi ngờ càng được đẩy lên cao khi nhà phân tích tài chính Harry Markopolos bắt đầu gây sức ép buộc SEC có hành động giám sát Madoff chặt chẽ hơn.

Thế nhưng từ năm 1992 đến 2008, SEC nhận được 6 phàn nàn về Madoff và chưa bao giờ có động thái chính thức để ngăn chặn siêu lừa này.

Cuối cùng, mọi thứ chỉ vỡ lở sau khi thị trường chứng khoán lao dốc khiến nhà đầu tư đòi rút tiền quá nhiều vượt khả năng chi trả của Madoff.

*Nguồn: NYT

Nhịp sống thị trường