Lãi suất đã hạ nhiệt, tại sao nhà đầu tư vẫn chưa mấy “mặn mà” với chứng khoán?

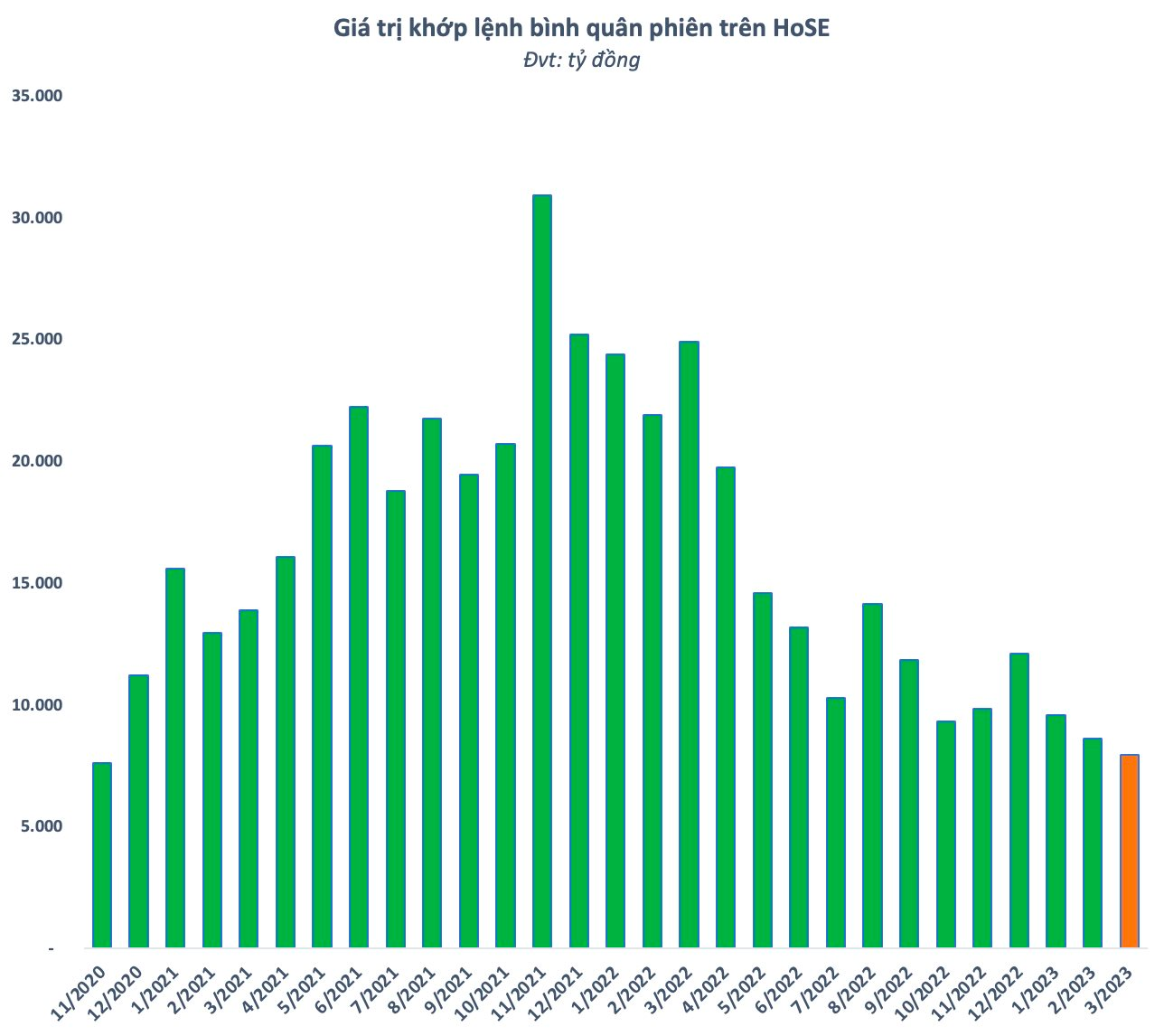

Giá trị giao dịch khớp lệnh bình quân trên HoSE đã giảm 3 tháng liên tiếp xuống dưới 8.000 tỷ đồng/phiên trong tháng vừa qua.

Trong tháng 3, nhà đầu tư trong nước đã mở mới 39.552 tài khoản chứng khoán, con số này chỉ nhỉnh hơn đôi chút so với mức thấp kỷ lục trong vòng 30 tháng ghi nhận vào tháng 1 đầu năm nay.

Sự sụt giảm lượng tài khoản mở mới cũng kéo theo giao dịch ngày càng ảm đạm. Giá trị giao dịch khớp lệnh bình quân trên HoSE đã giảm 3 tháng liên tiếp xuống dưới 8.000 tỷ đồng/phiên trong tháng vừa qua.

Sau khi Ngân hàng Nhà nước có động thái nới lỏng chính sách tiền tệ, thanh khoản thị trường đã có xu hướng cải thiện kể từ các phiên đầu tháng 4, khi đạt trên 13.400 tỷ đồng trên HoSE, cao hơn gần 30% so với tuần trước đó và lớn hơn khoảng 35% so với mức bình quân Quý I.

Nhận định về xu hướng dòng tiền, ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco cho rằng dòng tiền từ khối nhà đầu tư cá nhân đã có tín hiệu quay trở lại thị trường, và đây là yếu tố tương đối tích cực sau giai đoạn thị trường giảm sâu trong năm 2022. Đồng thời, thị trường đang chờ đón thông tin về kết quả kinh doanh quý 1/2023, dự kiến không quá khả quan.

Dù vậy, con số này chẳng thấm vào đâu so với giai đoạn bùng nổ trước đó, vị chuyên gia đánh giá rằng thanh khoản vẫn chưa thật sự bứt phá trong các tháng đầu năm, tới từ các nguyên nhân:

Thứ nhất, áp lực lạm phát ở mức cao khiến các NHTW toàn cầu thực hiện nhiều biện pháp thắt chặt chính sách tiền tệ.

Thứ hai, thời điểm này nhiều thông tin kém tích cực về các ngân hàng tại Mỹ và châu Âu xuất hiện, dấy lên lo ngại về một cuộc khủng hoảng có thể xảy ra với hệ thống ngân hàng toàn cầu, ảnh hưởng tiêu cực tới tâm lý nhà đầu tư.

Thứ ba, thị trường trong nước nhìn chung thiếu đi yếu tố hỗ trợ đà tăng giá cổ phiếu. Trong khi đó, ảnh hưởng từ môi trường lạm phát, lãi suất ở mức cao khiến KQKD các doanh nghiệp suy yếu trong nửa cuối năm 2022 và dự kiến kéo dài sang giai đoạn đầu của năm 2023.

"Mặc dù vậy, các động thái tháo gỡ nút thắt thanh khoản đã xuất hiện và thị trường sẽ cần có thời gian để "thẩm thấu" các thông tin. Do đó, những thông tin tích cực trên sẽ phản ánh rõ hơn kể từ quý 2/2023 năm nay", vị chuyên gia Agriseco cho hay.

Liên quan đến diễn biến chỉ số tuần tới, ông Khoa cho biết áp lực bán vẫn có thể xảy ra, song lực cầu sẽ xuất hiện khi VN-Index về các ngưỡng hỗ trợ. "VN-Index có thể xuất hiện 1 tuần tích lũy với biên độ hẹp trong tuần giao dịch tới, quanh vùng 1.055-1.075 điểm trước khi chinh phục lại các vùng giá mục tiêu phía trên", chuyên gia đưa ra dự báo.

Cơ hội tích luỹ trung dài hạn với một số nhóm ngành "sống khoẻ"

Với việc mùa công bố KQKD quý 1/2023 đang dần hé lộ và hiện tại cũng là thời điểm các doanh nghiệp tiến hành họp đại hội cổ đông để công bố nhiều kế hoạch kinh doanh quan trọng trong năm, nhà đầu tư nên chú ý tới 3 chủ đề đầu tư sau:

Thứ nhất, nhóm có triển vọng kết quả kinh doanh quý 1 và bán niên tăng trưởng bao gồm một số nhóm như xây dựng, vận tải dầu .

Thứ hai, nhóm có kết quả kinh doanh nửa cuối năm 2022 kém khả quan và kỳ vọng phục hồi trong năm 2023 như chứng khoán, thép, chăn nuôi.

Thứ ba, các cổ phiếu có kế hoạch kinh doanh năm 2023 khả quan và tỷ lệ chi trả cổ tức hấp dẫn.

Về định giá, các doanh nghiệp có mặt bằng định giá thấp (P/B dưới 1) và có câu chuyện kết quả kinh doanh phục hồi từ mức nền thấp sẽ là cơ hội để tích lũy trong trung – dài hạn. Tuy nhiên, cơ hội đầu tư này sẽ mang tính chất riêng lẻ nhiều hơn.

Đồng thời, ông Khoa cũng khuyến nghị nhà đầu tư không nên "mua đuổi" khi thị trường đã tăng giá. Đặc biệt, nhà đầu tư nên tận dụng các nhịp điều chỉnh của VN-Index trong giai đoạn tới (nếu có) để tích lũy từng phần các cơ hội đầu tư trên với mục tiêu nắm giữ trong cả ngắn hạn lẫn trung-dài hạn.

Nhịp sống thị trường