Lộ diện "room" tín dụng cấp thêm cho 11 ngân hàng: TPBank cao nhất; MB, MSB cũng được nới mạnh

Mới đây, nhiều ngân hàng được NHNN cấp thêm chỉ tiêu tín dụng trong Quý 4/2021, điều này giúp các ngân hàng có thêm dư địa tăng trưởng trong thời gian tới, trong điều kiện nhiều ngân hàng đã chạm trần tín dụng trong 9 tháng đầu năm.

- 24-11-2021Cổ phiếu ngân hàng nào tăng giá mạnh nhất kể từ đầu tháng 11 tới nay?

- 24-11-2021"Sóng thần" ở cổ phiếu ngân hàng: Hàng loạt mã tăng trần, thanh khoản cao kỷ lục

Theo báo cáo triển vọng ngành ngân hàng năm 2021, Công ty chứng khoán BSC cho biết, trong 9 tháng đầu năm, tăng trưởng tín dụng của các ngân hàng đạt mức 7,42%. Sự hồi phục mạnh của kinh tế sau một thời gian kiểm soát tốt dịch bệnh giúp hồi phục cầu tín dụng. Tuy nhiên, làn sóng dịch bệnh bắt đầu từ tháng 5/2021 đang ảnh hưởng không nhỏ đến TP. HCM và các tỉnh miền Nam, nơi đóng góp gần 50% GDP cho cả nước. Tín dụng trong Qúy 3/2021 chỉ đạt mức tăng trưởng 1,0% so với Quý 2/2021 cho thấy phần nào ảnh hưởng của dịch bệnh đến nhu cầu tín dụng. Do đó, việc mở cửa cho hoạt động sản xuất kinh doanh trở lại cùng xu hướng ‘sống chung cùng COVID-19’ sẽ giúp phục hồi nhu cầu tín dụng trong Quý 4/2021.

BSC cho rằng dịch bệnh lần 4 với quy mô rộng sẽ làm giảm nhu cầu tín dụng cho nửa sau năm 2021, và việc mở cửa trở lại giúp dự báo tăng trưởng tín dụng toàn ngành ở mức 13,0% là có thể đạt được. Trong năm 2022, dự báo nhu cầu tín dụng sẽ tiếp tục ở mức cao ~13,0%, được hỗ trợ bởi (1) tiếp tục hồi phục nền kinh tế sau dịch bệnh, (2) gói hỗ trợ có thể lên đến 800.000 tỷ đồng trong 2-3 năm sẽ thúc đẩy nhu cầu tiêu dùng và sản xuất kinh doanh.

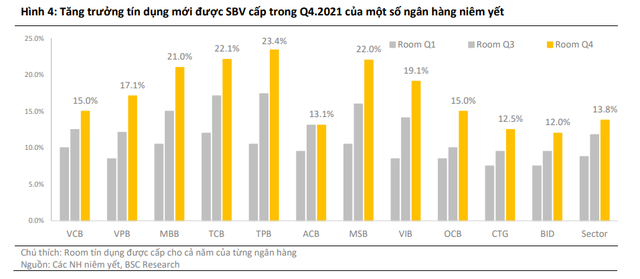

Mục tiêu tín dụng 13,0% trong năm 2021 được hỗ trợ bởi việc nới chỉ tiêu tín dụng trong Quý 4/2021 cho các ngân hàng. Nhiều ngân hàng được cấp thêm chỉ tiêu tín dụng trong Quý 4/2021, điều này giúp các ngân hàng có thêm dư địa tăng trưởng trong thời gian tới, trong điều kiện nhiều ngân hàng đã chạm trần tín dụng trong 9 tháng đầu năm.

Theo đó, TPBank là ngân hàng được cấp room tăng trưởng cao nhất là 23,4% cho cả năm 2021, nới thêm đáng kể so với mức 17,4% trước đó.

3 ngân hàng khác được tăng trưởng tín dụng trên 20% trong năm nay còn có Techcombank (22,1%), MSB (22%) và MBB (21%).

Các ngân hàng khác cũng được nới mạnh room tín dụng: VIB (19,1%), VPBank (17,1%), Vietcombank (15%), OCB (15%), ACB (13,1%), VietinBank (12,5%), BIDV (12%),...

BSC nhận định, SME và doanh nghiệp lớn là 2 nhóm khách hàng bị ảnh hưởng mạnh khi dịch bệnh quay trở lại. Hiện nay, 2 nhóm khách hàng này đóng góp ở mức trung bình 75% - 80% cơ cấu cho vay của toàn ngành. Riêng trong Quý 3/2021, trong khi tốc độ cho vay cá nhân tiếp tục được đẩy mạnh, cho vay SME và DN lớn đều chậm lại do giãn cách kéo dài khiến gián đoạn sản xuất kinh doanh. Do đó, chúng tôi cho rằng việc mở cửa trở lại toàn quốc từ đầu Quý 4/2021 sẽ giúp nhóm khách hàng DN trở lại hoạt động, từ đó thúc đẩy tăng trưởng trong Quý 4/2021 và năm 2022.

Nhiều ngân hàng gia tăng tỷ trọng trái phiếu doanh nghiệp như MB, Techcombank, TPBank, VPBank, MSB thông qua trái phiếu doanh nghiệp, nhiều ngân hàng cải thiện được NIM do lãi suất cao hơn so với cho vay trực tiếp.

Các ngân hàng cũng đang tập trung huy động CASA giúp giảm chi phí vốn và đây là xu hướng chung trong thời gian tới của các ngân hàng. Bên cạnh đó, việc tiếp tục giảm lãi suất huy động giúp các ngân hàng tiết giảm chi phí vốn trong năm 2021 và 2022. Một số ngân hàng có lợi thế về tỷ lệ CASA cao (Techcombank, MB, Vietcombank, MSB) với tỷ lệ cao hơn 30% giúp cho các ngân hàng này có chi phí vốn thấp, từ đó giúp gia tăng hiệu quả về cho vay.

BSC dự báo NIM trong năm 2022 sẽ tăng 35 bps so với năm 2021 do (1) phục hồi của nền kinh tế giúp tăng trưởng tín dụng cao, đặc biệt tập trung vào nhóm SME và cá nhân với NIM cao ,(2) lãi suất cho vay phục hồi sau thời gian hỗ trợ (ước tính hết năm 2021), (2) tăng cơ cấu CASA trong năm 2022 giúp giảm chi phí vốn.