Lý giải động thái bán mạnh của nhóm tự doanh khiến thị trường "bay" chục điểm: Khi các tay chơi "arbitrage" vào cuộc

Việc đồng lòng bán mạnh cổ phiếu của nhóm tự doanh trong chuỗi 9 phiên giảm điểm liên tục vừa qua liệu có phải là dấu hiệu cắt lỗ của nhóm CTCK hay đây là cơ hội kiếm tiền mới của các nhà cái?

Phiên giao dịch ngày 21/11 đóng cửa với việc thị trường giảm điểm mạnh trong phiên ATC, trong đó các mã trụ, chiếm tỷ trọng lớn trong VN30 đột ngột bị bán mạnh. Thống kê cuối ngày cũng cho thấy khối Tự doanh các CTCK đã ra tay bán ròng hơn 800 tỷ đồng, trong đó nhóm VN30 bị khối này bán ròng hơn 760 tỷ. Cũng theo thống kê, đây là phiên bán ròng đầu tiên sau chuỗi 8 phiên mua ròng liên tiếp của khối tự doanh. Việc đồng lòng bán mạnh cổ phiếu của nhóm tự doanh trong chuỗi 9 phiên giảm điểm liên tục vừa qua liệu có phải là dấu hiệu cắt lỗ của nhóm CTCK hay đây là cơ hội kiếm tiền mới của các nhà cái?

Đánh Arbitrage như thế nào?

Kiếm lời chênh lệch giá (Arbitrage) là một thuật ngữ quan trọng trong kinh tế và tài chính. Nó được hiểu là hoạt động đầu cơ kiểm lời do có sự chênh lệch giá giữa hai thị trường: nhà đầu cơ mua hàng ở nơi giá rẻ và bán ngay tức khắc ở nơi giá cao, hưởng chênh lệch với rủi ro hầu như không có.

Đối với VN30Index và VN30F1M (VN30F1911), cơ hội thực hiện arbitrage xuất hiện khi điểm chỉ số phái sinh VN30F1M cao hơn so với điểm chỉ số cơ sở VN30Index. Khi đó, nhà cái sẽ thực hiện mua danh mục chứng khoán VN30 theo đúng tỷ lệ của chỉ số và bán (Short) chỉ số phái sinh VN30F1M. Với kỳ vọng trong ngắn hạn, mức chênh lệch giữa VN30Index với VN30F1M sẽ thu hẹp để nhà cái có thể thu về lợi nhuận (take profit) thông qua việc bán danh mục VN30Index và đóng vị thế Short VN30F1M.

Khi ngày đáo hạn của VN30F1911 gần kề (21/11/2019 - ngày thứ Năm thứ 3 mỗi tháng), cơ hội đánh arbitrage sẽ càng chắc ăn hơn do giá thanh toán của VN30F1M sau khi đáo hạn hợp đồng sẽ được tính bằng điểm chỉ số cơ sở là VN30Index. Khi đó, nhà cái sẽ tập trung mua danh mục VN30 và đồng thời xây vị thế Short trước ngày giao dịch cuối cùng (21/11/2019) từ 3 ngày trở lên. Với điều kiện vô cùng thuận lợi khi 07 ngày giao dịch liền trước ngày 21/11/2019, điểm chỉ số phái sinh VN30F1911 luôn cao hơn điểm chỉ số VN30Index, nhà cái có thể xây vị thế và đợi đáo hạn.

Do đó, điểm nổ chốt lãi (take profit) của nhà cái rơi toàn bộ vào phiên ATC ngày 21/11/2019 khi họ đồng loạt thoát vị thế cơ sở (bán danh mục VN30) và ko cần phải đóng vị thế phái sinh (không thực hiện Long). Như vậy, sau phiên giao dịch, nhà cái sẽ thu tiền vốn từ việc bán danh mục VN30 và tiền thanh toán lãi cho các vị thế SHORT phái sinh nắm giữ tới đạo hạn (phần lãi từ phái sinh chắc chắn sẽ cao hơn phần thua lỗ từ bán danh mục VN30 do các vị thế này được xây khi chênh lệch dương trước đó).

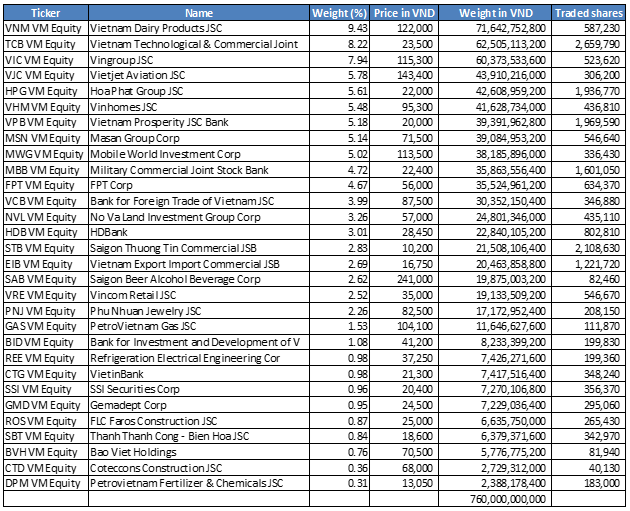

Ước tính quy mô chứng khoán cơ cấu VN30 mà các CTCK bán tương ứng khi giao dịch arbitrage.

Với mức chênh lệch giữa VN30Index và VN30F1911 trong 2 tuần qua duy trì quanh 4-8 điểm chỉ số, sau khi trừ đi các chi phí thì các CTCK nếu tham gia vào cuộc chơi này đã có thể thu về mức lợi suất khoảng 0,5% trên 760 tỷ VNĐ bán ròng danh mục VN30 hôm nay, tương đương khoảng 3,8 tỷ VNĐ.

Nhà đầu tư cá nhân đánh Arbitrage ra sao?

Với phần đông các nhà đâu tư cá nhân nhỏ lẻ với quy mô NAV từ 5-10 tỷ trở xuống có thể tham gia đánh arbitrage hết sức đơn giản. Hiện trên sàn có mã ETF E1VFVN30 tracking chỉ số VN30INDEX, nhà đầu tư cá nhân thay vì thực hiện mua 30 mã thì có thể mua duy nhất một mã chứng chỉ quỹ ETF E1VFVN30 và short VN30F1M khi phát sinh chênh lệch đủ lớn.

Ví dụ, tại một thời điểm trong ngày khi cơ hội phát sinh, giá hợp đồng phái sinh VN30F1M có giá là 900 điểm trong khi VN30Index có giá trị 890 điểm, và giá mỗi CCQ E1VFVN30 tương đương 15.000 VNĐ/CCQ (iNAV ~ 15.000 VNĐ/CCQ), nhà đầu tư có thể Short 100 hợp đồng với giá trị danh nghĩa là 100*900*100.000 = 9 tỷ VNĐ. Tương ứng, Nhà đầu tư sẽ thực hiện mua vào số lượng CCQ ETF là: 9 tỷ/ 15.000 = 600.000 CCQ. Tới ngày đáo hạn, Nhà đầu tư chỉ cần bán toàn bộ 600.000 CCQ tại giá ATC và nắm giữ 100 hợp đồng qua đáo hạn thì chắc chắn nhà đầu tư sẽ lãi được 10 điểm chênh lệch khi mở vị thế. Tiền lãi trước phí thu về tương đương 10 điểm * 100.000*100 = 100 triệu VNĐ.

Nhà đầu tư cần lưu ý rằng giá chứng chỉ quỹ cần bám sát giá trị iNAV của ETF đó thì giao dịch arbitrage mới thật sự hiệu quả. Trường hợp nhà đầu tư cá nhân muốn thực hiện game arbitrage với quy mô tiền lớn thì việc giao dịch thông qua chứng chỉ quỹ ETF khó có thể hiệu quả. Do đó, nhà đầu tư cá nhân cần xem xét thực hiện với lô chứng khoán cơ cấu tương tự như cách thức các CTCK có thể đã làm như ở phần đầu.