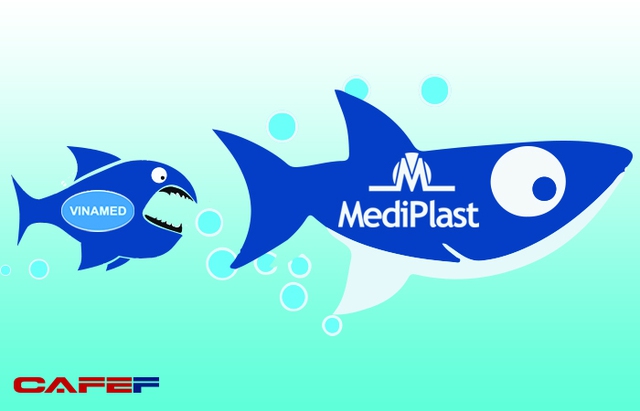

Mediplast: Từ ý định thâu tóm doanh nghiệp khác đến việc trở thành “con mồi” cho Vinamed

Không báo cáo tài chính, không số liệu cụ thể, nhưng vẫn đưa ra được tỷ lệ hoàn đổi cổ phiếu trong đề án sáp nhập, phiên họp ĐHĐCĐ bất thường năm 2017 của Mediplast đã không thể tiến hành do vấp phải sự phản đối gay gắt từ các cổ đông tham dự.

Kế hoạch sáp nhập nhiều nghi vấn

Cách đây 2 ngày, CTCP Nhựa y tế Mediplast đã tổ chức ĐHĐCĐ bất thường năm 2017 thông qua phương án sáp nhập giữa công ty và Tổng công ty Thiết bị y tế Việt Nam (Vinamed). Trong đó, Mediplast, với vốn điều lệ 16,5 tỷ đồng là công ty bị sáp nhập, còn Vinamed với vốn điều lệ 88 tỷ đồng là công ty nhận sáp nhập. Tuy nhiên, phiên họp này đã không thể tiến hành do sự phản đối gay gắt từ phía các cổ đông của Mediplast.

Vấn đề gây tranh cãi ở đây là tỷ lệ hoán đổi cổ phiếu giữa Vinamed – Mediplast được đưa ra trong tờ trình xin ý kiến cổ đông là 3 – 1 (1 cổ phiếu Mediplast sẽ nhận 3 cổ phiếu Vinamed), nhưng công ty hoàn toàn không đưa ra căn cứ tài chính nào để xác định điều này. Theo tài liệu trước đại hội, tỷ lệ này chỉ đơn thuần được lý giải là do sự thống nhất giữa 2 bên công ty.

Trong các thương vụ mua bán – sáp nhập thông thường, các công ty thường sử dụng phương pháp tổng hợp, bao gồm cả những yếu tố khác nhau như giá trị sổ sách thực tế của hai cổ phiếu, lợi thế thương mại, quy mô tài sản và tiềm năng khai thác tài sản trong tương lai của hai doanh nghiệp để ước tính tỷ lệ hoàn đổi. Trong một số thương vụ mua bán doanh nghiệp có quy mô không quá lớn gần đây, việc xác định tỷ lệ này ít nhất cũng sẽ căn cứ vào giá trị sổ sách của cổ phiếu.

Theo các cổ đông của Mediplast, những thông tin được HĐQT đưa ra là không đủ để có thể ra quyết định và yêu cầu công ty gửi bản dự thảo hợp đồng sáp nhập. Các cổ đông cũng cho rằng, Mediplast cần định giá lại công khai tài sản của doanh nghiệp, đưa ra tỷ lệ hoán đổi hợp lý hơn khi vẫn còn rất nhiều yếu tố chứng minh con số 3-1 theo tờ trình vẫn chưa phản ánh hết tiềm năng của Mediplast.

Chỉ tính riêng hiệu quả kinh doanh trên vốn của hai doanh nghiệp này cũng khiến cổ đông thấy sự chênh lệch rõ ràng, khi EPS cuối năm 2016 của Mediplast ở mức 8.727 đồng, trong khi Vinamed chỉ đạt 552 đồng. Trong khi nhiều năm liền lợi nhuận sau thuế của Mediplast vượt qua vốn điều lệ thì tỷ lệ này tại Vinamed chỉ loanh quanh mức 5-6%.

Theo một số cổ đông khác, những yếu tố như thương hiệu có tên tuổi của Mediplast trên thị trường đấu thầu trang thiết bị y tế, hay quỹ đất gần 3.000 m2 tại Lương Định Của, quận Đống Đa, Hà Nội vẫn chưa được đánh giá đúng mức với tỷ lệ sáp nhập được đưa ra.

Mặc dù, Vinamed cũng không phải cái tên xa lạ - trước cổ phần hóa, Mediplast từng là đơn vị thành viên của Vinamed, sau cổ phần hóa, Vinamed vẫn là cổ đông lớn của doanh nghiệp sản xuất nhựa này. Tuy nhiên, sở hữu của Vinamed bất ngờ giảm mạnh ngay trước thời điểm sáp nhập cũng dấy lên nhiều nghi ngại về tính minh bạch trong quá trình bỏ phiếu.

Tại ĐHĐCĐ bất thường tổ chức tháng 10/2016, đơn vị này thông báo đã nâng sở hữu tại Mediplast lên 69,3% sau khi mua lại phần vốn của 2 cổ đông cá nhân và trở thành công ty mẹ của doanh nghiệp này. Tuy nhiên, đến thời điểm tờ trình sáp nhập được công bố, tỷ lệ sở hữu của Vinamed tại Mediplast chỉ còn gần 24%.

Do Vinamed là người có liên quan đến Mediplast nên việc biểu quyết thông qua phương án sáp nhập sẽ bỏ qua phần sở hữu của đơn vị này, hay nói cách khác, quyền quyết định nằm trong tay 76% số cổ đông còn lại.

Tuy nhiên, nếu việc giảm sở hữu đột ngột vừa qua của Vinamed đơn thuần chỉ là động tác “tay phải chuyển qua tay trái”, quyền lợi của những cổ đông nhỏ lẻ tại Mediplast theo đánh giá của một số chuyên gia, sẽ bị ảnh hướng nghiêm trọng. Bởi với 45% đã “chuyển ra ngoài” trên 76% cổ phần không liên quan để biểu quyết (tương đương với gần 60%), quyết định này gần như chắc chắn sẽ được thông qua.

Từ kế hoạch M&A cho tới đối tượng bị thâu tóm

Không chỉ đề án còn nhiều thiếu sót, việc đề ra phương án sáp nhập cũng khiến nhiều cổ đông bày tỏ sự quan ngại về đường lối hoạt động. Khi mà chỉ cách đây vài tháng, Mediplast còn đề xuất phương án thực hiện M&A với doanh nghiệp khác để mở rộng hoạt động kinh doanh, thay vì việc trở thành đơn vị bị sáp nhập vào một doanh nghiệp khác.

Tại ĐHĐCĐ bất thường tổ chức tháng 10/2016, bên cạnh việc cho phép Vinamed nâng sở hữu lên 69% và thay đổi nhân sự, Mediplast cũng đã xin ý kiến cổ đông giao HĐQT triển khai phương án vay ngân hàng phát hành trái phiếu với tổng hạn mức 100 tỷ đồng. Giá trị khoản vay gấp hơn 6 lần vốn điều lệ tại thời điểm đó.

Kế hoạch tham vọng này khi đó cũng được bản thân ban lãnh đạo Mediplast nhận định là nhằm phục vụ việc thay đổi định hướng cho hoạt động của doanh nghiệp, từ việc xây dựng lại quỹ đạo tăng trưởng với việc mở rộng hoạt động kinh doanh, đầu tư dự án tại Lương Định Của hay mở rộng nhà máy tại Bắc Ninh.

Trong đó, ngoài vay vốn để đầu tư nhà máy mới tại Bắc Ninh, Mediplast còn đề ra hai mục tiêu khác để sử dụng khoản vay 100 tỷ gồm đầu tư cho các cơ hội M&A và dự án tại 89 Lương Định Của. Chủ tịch HĐQT công ty khi đó cũng cho biết, Mediplast mặc dù chưa có đối tượng mục tiêu cụ thể nhưng nếu thực hiện M&A thì đó sẽ là các doanh nghiệp ngành nhựa và y tế, đồng thời Mediplast nắm được tỷ lệ chi phối.

“Nếu hài lòng với những gì công ty đang có, chúng ta có ngày mai không? Đầu tư phải có hiệu quả, và với những khoản đầu tư chiến lược dài hạn, không thể nhìn ngày 1 ngày 2 được mà chúng ta còn phải trao đổi nhiều vào thời gian tới”, ông Phạm Quang Huy – Chủ tịch HĐQT Mediplast thời điểm đó chia sẻ.

Trí Thức Trẻ