Một cổ phiếu ngành hóa chất lập đỉnh lịch sử sau phiên kịch trần, cổ đông “hốt bạc” với mức tăng 170% từ đầu năm

Việc thị giá bứt phá mạnh mẽ giúp vốn hóa thị trường theo đó lần đầu chạm mức gần 4.700 tỷ đồng trong lịch sử 9 năm niêm yết.

Sau gần 1 tháng đi ngang quanh vùng đỉnh, cổ phiếu CSV của CTCP Hóa chất Cơ bản miền Nam nhanh chóng lấy lại đà tăng quen thuộc. CSV một lần nữa lập đỉnh lịch sử với mức tăng kịch trần 6,92% trong phiên 13/8, dừng tại mức giá 42.500 đồng/cp.

Tính từ đầu năm 2024, cổ phiếu đầu ngành hóa chất này đã tăng tới 168%. Việc thị giá bứt phá mạnh mẽ giúp vốn hóa thị trường theo đó lần đầu chạm mức 4.696 tỷ đồng trong lịch sử 9 năm niêm yết.

Lãi quý 2/2024 tăng mạnh

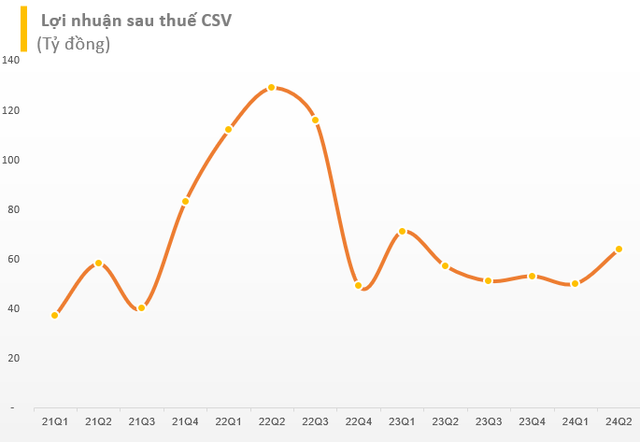

Động lực thúc đẩy giá cổ phiếu CSV chủ yếu tới từ kết quả kinh doanh khởi sắc. Theo báo cáo tài chính hợp nhất quý 2/2024 của Hóa chất Cơ bản miền Nam, doanh thu thuần đạt gần 481 tỷ đồng, tăng 34% so với cùng kỳ năm trước. Chi phí giá vốn tăng ít hơn mức tăng doanh thu giúp lợi nhuận gộp của CSV cải thiện mạnh 46%, ghi nhận 135 tỷ đồng.

CSV cho biết doanh thu thuần gia tăng nguyên nhân do giá bán các sản phẩm chính giảm, nhưng sản lượng tiêu thụ lại tăng (NaOH tăng 42%, HCL tăng 36%, Clo lỏng tăng 27%, H2SO4 tăng 38%...).

Khấu trừ các khoản chi phí khác, Hóa chất Cơ bản miền Nam báo lãi trước thuế đạt gần 97 tỷ đồng, tăng trưởng 40% so với mức lãi cùng kỳ năm trước. Lũy kế 6 tháng đầu 2024, doanh thu thuần và lợi nhuận trước thuế của CSV lần lượt đạt 832 tỷ và 159 tỷ đồng; tương ứng tăng 11% và 1% so với cùng kỳ 2023.

Năm 2024, CSV lên kế hoạch kinh doanh với mục tiêu doanh thu 1.640 tỷ đồng, tăng hơn 3% so với năm trước nhưng lợi nhuận trước thuế lại giảm 10% so với thực hiện 2023, xuống mức 261 tỷ đồng- mức lợi nhuận thấp nhất trong vòng 4 năm của. Sau nửa năm, doanh nghiệp hóa chất này đã hoàn thành được lần lượt 51% và 61% mục tiêu doanh thu và lợi nhuận đề ra.

Tình hình tài chính lành mạnh

Thêm vào đó, CSV được nhận định có tình hình tài chính lành mạnh khi lượng tiền mặt dồi dào và đòn bẩy tài chính ở mức rất thấp.

Tại ngày 30/6/2024, CSV có hơn 627 tỷ đồng tiền gửi và các khoản tiền gửi ngân hàng, chiếm gần 35% cơ cấu tổng tài sản. Chứng khoán An Bình (ABS) trong báo cáo mới đây đánh giá lượng tiền dồi dào sẽ giúp CSV có thể chủ động trong các hoạt động kinh doanh.

Các khoản phải thu ngắn hạn có xu hướng gia tăng, ghi nhận gần 303 tỷ đồng vào cuối quý 2/2024, tương ứng tăng 28% so với hồi đầu năm. Trong khi đó, khoản mục hàng tồn kho trị giá 364,9 tỷ đồng (-0,1% so với thời điểm cuối năm 2023) và chiếm 20,2% cơ cấu tổng tài sản. Cả 2 khoản mục phải thu ngắn hạn và hàng tồn kho đều có trích lập dự phòng rất thấp.

Về phía nguồn vốn, công ty có khoảng 74 tỷ đồng nợ vay ngắn hạn, hệ số D/E ở mức rất thấp 0,05 lần. Nhìn chung, ABS đánh giá CSV duy trì đòn bẩy tài chính thấp và nợ vay có xu hướng giảm dần trong 5 năm trở lại đây khi D/E giảm từ 0,22 lần (2019) xuống mức 0,07 lần (2023). Việc duy trì đòn bẩy thấp sẽ giúp cho CSV không phải chịu gánh nặng lãi.

Bên cạnh đó, công ty có lịch sử chi trả cổ tức tiền mặt khá đều và tối thiểu 10%/năm trên mệnh giá (năm 2022 là 35%, năm 2023 là 25% và kế hoạch 2024 là 10% bằng tiền).

Triển vọng lợi nhuận 2024 dự báo khả quan

Theo các chuyên viên phân tích ABS, triển vọng lợi nhuận năm 2024 của CSV dự báo khả quan hơn năm 2023.

Thứ nhất, sản lượng tiêu thụ dự báo tiếp tục tăng trưởng tốt khi các ngành sản xuất công nghiệp trong nước đang trên đà phục hồi, thúc đẩy nhu cầu tiêu thụ các hóa chất, đặc biệt là NAOH và phốt pho vàng.

Thứ hai, giá các hóa chất cơ bản như NAOH, HCl, Clor lỏng, Phốt pho vàng… đã có sự sụt giảm tương đối trong thời gian qua, ABS kỳ vọng đà giảm có thể chững lại.

Mặt khác, ABS cho biết CSV cũng phải đối diện với một số khó khăn như việc di chuyển 3 nhà máy tại KCN Biên Hòa 1 sang KCN Nhơn Trạch 6 có thể khiến việc sản xuất bị gián đoạn trong thời gian ngắn. Dù vậy, công ty cũng đã có kế hoạch và lộ trình di dời theo từng giai đoạn nhằm duy trì hoạt động kinh doanh ổn định. Đồng thời, nhóm phân tích chỉ ra rằng hạn ngạch muối công nghiệp nhập khẩu bị hạn chế, trong khi đây là nguyên vật liệu chính của CSV và đang phải nhập khẩu hoàn toàn.

ABS Research dự phóng lợi nhuận sau thuế cổ đông công ty mẹ năm 2024 của CSV dự kiến đạt hơn 253 tỷ đồng, tương đương mức tăng trưởng 21% so với cùng kỳ.