Một cổ phiếu "ông lớn" ngành thép được khuyến nghị mua trong năm 2022 với mức sinh lời kỳ vọng gấp tới 6 lần lãi suất gửi tiết kiệm

Cả BSC và SSI Research đều đưa ra khuyến nghị mua đối với cổ phiếu HPG do định giá giảm về mức hấp dẫn - mức giá mục tiêu năm 2022 tăng trưởng lên tới 36% so với thị giá hiện tại.

Trong báo cáo triển vọng ngành năm 2022 mới công bố, Chứng khoán BIDV (BSC) cho rằng xu hướng nhà đầu tư cá nhân tham gia vào thị trường chứng khoán vẫn tiếp tục diễn ra trong giai đoạn trung và dài hạn và tiềm năng từ thị trường vẫn còn rất lớn; tuy nhiên, chu kỳ “tiền rẻ” có vẻ đã kết thúc khi BSC đánh giá môi trường lãi suất có thể nhích dần lên dưới áp lực của 3 lần tăng lãi suất dự kiến của FED.

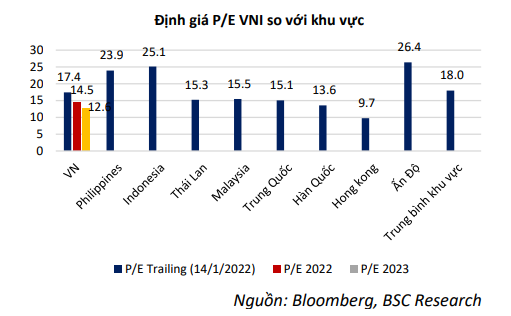

So sánh với khu vực, nhìn về tiềm năng tăng trưởng dài hạn, thị trường Việt Nam vẫn đang được định giá tương đối hấp dẫn so với tương quan giữa hiệu suất hoạt động ở mức cao nhất khu vực (ROE =16%) và khả năng tăng trưởng lợi nhuận chung của ngành. Ngoài ra, với những yếu tố khác như lợi nhuận các nhóm ngành dự kiến hồi phục khả quan; nền tảng vĩ mô ổn định hay khả năng nâng hạng thị trường lên mở ra dư địa tăng trưởng lớn cho thị trường Việt Nam.

Những thông tin vĩ mô trong và ngoài nước, cùng những chính sách sửa đổi bổ sung quy định mới sẽ có tác động trái chiều với nhiều mức độ khác nhau lên thị trường chứng khoán nói chung, các doanh nghiệp nói riêng. Trong đó, nhóm ngành Thép được cho sẽ chịu những tác động từ việc Chính phủ đẩy mạnh đầu tư công – hạ tầng và thu hút FDI.

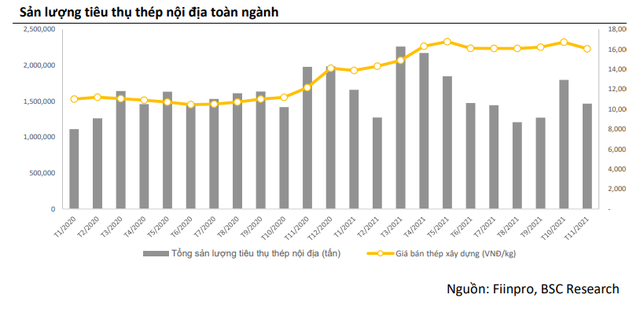

Cụ thể, trong năm 2022, BSC dự báo sản lượng tiêu thụ thép nội địa sẽ tăng trưởng tốt. Quốc hội đã thông qua gói hỗ trợ hồi phục kinh tế trị giá 350.000 tỷ đồng, trong đó phân bổ cho phát triển kết cấu hạ tầng, tập trung cho các dự án trọng điểm như cao tốc Bắc – Nam phía Đông, sân bay Long Thành, các cảng logistics lớn... sẽ kéo theo nhu cầu tiêu thụ sắt thép gia tăng. Bên cạnh đó, hoạt động xây dựng dân dụng phục hồi cũng thúc đẩy tiêu thụ thép trong nước.

Mặc dù sản lượng tiêu thụ đi ngang, giá bán thép tăng mạnh đóng góp vào kết quả kinh doanh của các doanh nghiệp thép. BSC dự báo giá thép bình quân năm 2022 sẽ điều chỉnh giảm thêm, theo đà giảm của giá quặng sắt (chiếm 45%-50% chi phí sản xuất phôi thép).

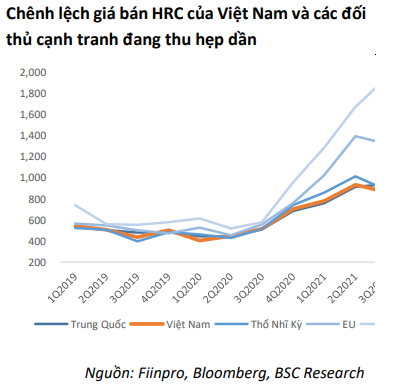

Về xuất khẩu, BSC cho rằng lợi thế về chi phí sản xuất sẽ duy trì sản lượng xuất khẩu thép trong năm nay sẽ tương đương năm 2021, tuy nhiên nếu xu hướng giá thép ở các thị trường EU và Bắc Mỹ tiếp tục giảm quý 4 vừa qua, đặc biệt khi các đối thủ cạnh tranh gia tăng xuất khẩu đến những thị trường này, thì các doanh nghiệp có tỷ trọng xuất khẩu lớn sẽ khó có thể duy trì mức lợi nhuận ấn tượng như năm trước.

Trong năm 2021, biên lợi nhuận của nhiều doanh nghiệp thép tăng trưởng mạnh nhờ tận dùng biến động của giá nguyên vật liệu, tăng lượng hàng tồn kho với giá vốn thấp và hưởng lợi khi giá bán thép tăng mạnh. BSC cho rằng biên lợi nhuận của các nhà sản xuất thép sẽ giảm từ mức nền cao trong năm 2021 này, do giá bán có xu hướng giảm theo đà giảm của giá nguyên vật liệu trong khi cạnh tranh trong ngành ngày càng gia tăng.

Do đó, BSC khuyến nghị "Trung lập" đối với ngành Thép nói chung trong năm 2022 dựa trên quan điểm rằng sản lượng tiêu thụ nội địa khả quan nhờ chính sách đẩy mạnh giải ngân đầu tư công và hoạt động xây dựng phục hồi từ mức nền thấp của năm 2021. Tuy nhiên, biên lợi nhuận ngành thép suy giảm do giá bán thép bình quân năm 2022 giảm khi cạnh tranh trong ngành gia tăng.

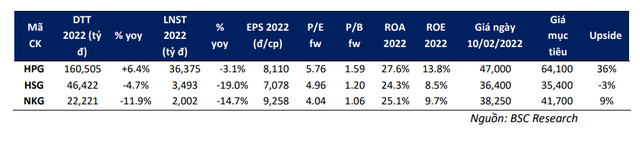

Báo cáo đưa ra khuyến nghị mua đối với cổ phiếu HPG của Tập đoàn Hòa Phát do định giá giảm về mức hấp dẫn - mức giá mục tiêu năm 2022 tăng trưởng 36% so với thị giá hiện tại. Đồng thời, BSC khuyến nghị theo dõi đối với các cổ phiếu HSG của Hoa Sen, NKG của Nam Kim với mức tăng trưởng kỳ vọng thấp.

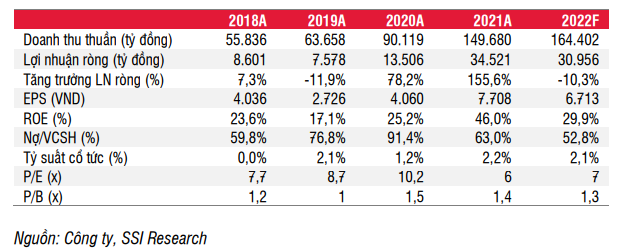

Liên quan đến HPG, SSI Research gần đây cũng mới cập nhật báo cáo, đưa ra khuyến nghị khả quan với cổ phiếu "anh cả" ngành thép này. SSI Research ước tính trong năm 2022, sản lượng thép thô của HPG tăng 11% trong khi biên lợi nhuận ròng thu hẹp từ mức đỉnh năm 2021, do giá thép giảm và chi phí than đầu vào tăng cao. Theo đó, doanh thu năm 2022 ước tính tăng 9,8% so với cùng kỳ đạt 164 nghìn tỷ đồng, trong khi lợi nhuận ròng giảm -10,3% đạt 31 nghìn tỷ đồng.

Hiện, cổ phiếu HPG giao dịch với mức P/E dự phóng 2022 là 7x, đây là mức tương đối hấp dẫn so với mức trung bình lịch sử là 8x. Tuy nhiên, vẫn còn tồn tại một số rủi ro chính bao gồm giá thép thấp hơn và giá quặng sắt và than tăng cao hơn so với giả định.

Doanh Nghiệp Tiếp Thị

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC