Một số yếu tố tác động đến tăng trưởng tín dụng ngân hàng thương mại Việt Nam

Đối với hệ thống ngân hàng thương mại Việt Nam, tăng trưởng tín dụng luôn là vấn đề được quan tâm hàng đầu, bởi tín dụng tăng trưởng một cách hợp lý và chất lượng sẽ tạo ra nguồn thu nhập ổn định và an toàn cho ngân hàng. Do vậy, đánh giá mức độ của các yếu tố tác động đến tăng trưởng tín dụng là việc làm cần thiết, giúp các ngân hàng thương mại xây dựng một mức tăng trưởng hợp lý, có tác động hiệu quả đến nền kinh tế cũng như lợi nhuận của bản thân các ngân hàng.

Mô hình nghiên cứu

Theo nghiên cứu của Imran và Nishatm (2013), Sharma và Gounder (2012), Olokoyo (2011) và Guo và Stepanyan (2011), các nhóm yếu tố và các biến đã được trích xuất để phát triển một mô hình chuẩn, mà qua đó có thể kiểm tra các yếu tố ảnh hưởng đến tăng trưởng tín dụng ngân hàng.

Các biến độc lập được áp dụng trong nghiên cứu này bao gồm 2 nhóm chính, đó là các biến nội bộ liên quan đến các ngân hàng và các biến kinh tế vĩ mô. Mô hình nghiên cứu được xây dựng như sau:

LGRit = β0 + β1DEPTAit + β2NPLit + β3CAPit + β4LIQit + β5 SIZEit + β6INRt + β7GDPt + β8INFt + εit

Trong đó: Biến phụ thuộc: Tăng trưởng tín dụng được đại diện bằng biến: LGR it.

Biến độc lập: DEPTAit, NPLit, CAPit, LIQit, SIZEit: Là các biến nội tại ngân hàng i năm t. INRt, GDPt, INFLt,: Là các biến kinh tế vĩ mô năm t. β0 là hệ số chặn. βj (j=1,8) là các hệ số hồi quy . εit là sai số.

Tình hình hoạt động của các ngân hàng thương mại Việt Nam

Tăng trưởng tín dụng

Khảo sát cho thấy, năm 2014, tín dụng tăng 12,62% là phù hợp với chỉ tiêu đề ra của Ngân hàng Nhà nước (NHNN) từ đầu năm, đó là tăng trưởng tín dụng trong mức 12%-14%. Cùng với những khởi sắc của nền kinh tế trong điều kiện mặt bằng lãi suất ổn định, tăng trưởng tín dụng năm 2015 đạt ở mức cao 17,29%, tốc độ tăng trưởng đã thay đổi tích cực so cuối năm 2014.

Dòng chảy tín dụng đã tập trung cho lĩnh vực sản xuất, trong đó, tín dụng cho khu vực nông nghiệp - nông thôn, công nghiệp ưu tiên phát triển và công nghệ cao có mức tăng trưởng lần lượt là 11%, 10% và 50%.

Năm 2016 tín dụng cung cấp cho khu vực nông nghiệp nông thôn là 18%, tín dụng cho khu vực công nghiệp là 16% và tín dụng cho khu vực công nghệ cao có mức tăng trưởng là 59%. Điều này cho thấy, hoạt động tín dụng của ngân hàng thương mại (NHTM) tương đối ổn định, đáp ứng được nhu cầu vốn cho nền kinh tế.

Tỷ lệ dư nợ so với tổng tài sản

Dư nợ tín dụng chiếm tỷ trọng lớn trong danh mục tài sản của ngân hàng. Hoạt động này thường chiếm khoảng 60-80% tổng tài sản của NHTM, cho nên thu nhập từ tín dụng vẫn chiếm tỷ trọng lớn nhất trong tổng thu nhập của các NHTM. Tốc độ tăng trưởng tín dụng của các NHTM có chiều hướng sụt giảm so với giai đoạn trước 2012 và tăng trở lại trong năm 2015, khoản mục cho vay của các NHTM chiếm tỷ trọng cao có nguy cơ gây rủi ro thanh khoản cho ngân hàng.

Tỷ lệ nợ xấu

Trước bối cảnh nợ xấu tăng nhanh, do tình hình kinh tế vĩ mô chưa có nhiều cải thiện, hoạt động của doanh nghiệp còn nhiều khó khăn, năm 2014 các ngân hàng phải triển khai áp dụng chuẩn mực mới về phân loại nợ chặt chẽ hơn theo như quy định của Thông tư 09/2014/TT - NHNN. Với động thái này, đến nay nợ xấu của toàn hệ thống ngân hàng đã bắt đầu có xu hướng giảm.

Theo báo cáo của NHNN, tính đến tháng 12 năm 2016, tỷ lệ nợ xấu của hệ thống TCTD ở mức 2,62% tổng dư nợ. Bên cạnh đó, báo cáo từ VAMC cho biết, từ 2013 đến nay, VAMC đã mua được 25.062 khoản nợ tại 42 TCTD, với tổng dư nợ gốc 262.054 tỷ đồng, giá mua nợ là 227.848 tỷ đồng. Công tác thu hồi nợ mới đạt 37.983 tỷ đồng, chỉ chiếm 15% dư nợ gốc nội bảng.

Nhằm tiếp tục giảm số nợ xấu tồn đọng và ngăn ngừa phát sinh nợ xấu, hiện các NHTM đã và đang tích cực đưa ra các biện pháp nhằm giảm số nợ xấu tồn đọng và đưa ra các biện pháp nhằm ngăn ngừa phát sinh nợ xấu như: Cấp hạn mức tín dụng dựa trên mức độ rủi ro đối với từng khách hàng vay vốn, lập quy trình kiếm soát chất lượng tín dụng chặt chẽ.

Tuy nhiên, các NHTM Việt Nam vẫn phân loại nợ chủ yếu dựa vào thời hạn mà không đánh giá được một cách chính xác tình hình tài chính, kết quả kinh doanh của doanh nghiệp. Điều này dẫn đến việc phân loại nợ vào nhóm không phản đúng thực chất khoản nợ.

Kết quả mô hình nghiên cứu

Thống kê mô tả mẫu dữ liệu

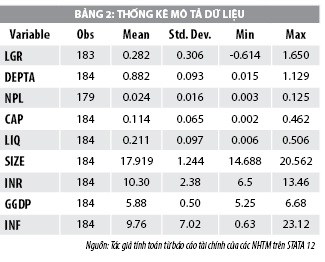

Bảng 2 khái quát sơ bộ các thông số cơ bản của dữ liệu nghiên cứu, thể hiện sự phân tán giữa các quan sát trong mẫu nghiên cứu thông qua các giá trị lớn nhất, nhỏ nhất, trung bình và độ lệch chuẩn của các biến số.

Kết quả kiểm định giả thuyết của OLS

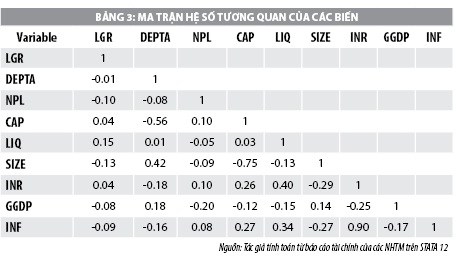

Theo kết quả ma trận hệ số tương quan của các biến nghiên cứu được trình bày trong bảng 3 cho thấy, hệ số tương quan giữa các cặp biến độc lập trong mô hình tương đối nhỏ. Các hệ số dao động từ -0.01 đến 0.42, không có hệ số tương quan nào lớn hơn 0.8.

Kết quả trên cũng cho thấy, giữa các biến độc lập trong mô hình nghiên cứu có thể sẽ không có hiện tượng đa cộng tuyến. Để kiểm tra lại hiện tượng này, bài viết đã sử dụng hệ số phóng đại phương sai VIF để kiểm tra lại hiện tượng đa cộng tuyến.

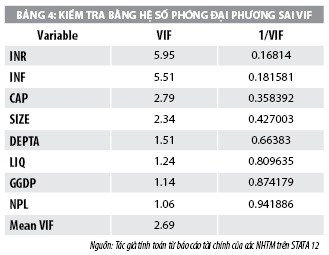

Bảng 4 cho thấy, kết quả hệ số VIF có giá trị thấp, dao động từ 1.06 đến 5.95, giá trị trung bình của hệ số VIF chỉ là 2.69. Không có giá trị VIF nào lớn hơn 10, nên có thể kết luận rằng, giữa các biến độc lập trong mô hình nghiên cứu không tồn tại hiện tượng đa cộng tuyến.

Kết quả nghiên cứu

Kết quả nghiên cứu cho thấy, tỷ lệ nợ xấu có mối quan hệ ngược chiều với tăng trưởng tín dụng ngân hàng. Khi các NHTM có tỷ lệ nợ xấu cao, vấn đề tăng trưởng tín dụng cần phải xem xét, vì nếu không quản lý tốt, các khoản tín dụng sẽ gây ra thiệt hại cho ngân hàng. Các NHTM có được tỷ lệ vốn chủ sở hữu cao sẽ quản lý tốt được các khoản tín dụng, từ đó giảm bớt việc tăng trưởng tín dụng.

Như vậy, việc tăng vốn có thể giảm rủi ro tín dụng cho ngân hàng vì ngân hàng có khoản đệm vốn tốt và khối lượng tín dụng giảm; Các NHTM có tỷ lệ tài sản thanh khoản cao sẽ đặt mục tiêu tăng trưởng tín dụng vì mục tiêu lợi nhuận. Như vậy, khi tăng trưởng tín dụng, các NHTM cần chú ý đến công tác quản trị nhằm tránh tổn thất cho ngân hàng.

Cùng với đó, bài viết còn tìm ra được mối quan hệ cùng chiều giữa lãi suất danh nghĩa, tăng trưởng GDP với tăng trưởng tín dụng ngân hàng. Kết quả nghiên cứu cho thấy, khi lãi suất danh nghĩa và GDP tăng sẽ khiến tăng trưởng tín dụng tại ngân hàng tăng lên.

Như vậy, Chính phủ và NHNN cần kiểm soát tốt tỷ lệ lãi suất và tốc độ tăng trưởng kinh tế nhằm hạn chế việc tăng trưởng tín dụng trong hệ thống NHTM. Hơn nữa, mối quan hệ ngược chiều giữa tỷ lệ lạm phát và tăng trưởng tín dụng gợi ý về việc kiểm soát tỷ lệ lạm phát nhằm đạt được mục tiêu kinh tế, tăng trưởng tín dụng và an toàn của hệ thống NHTM.

Một số đề xuất, kiến nghị

Về phía Ngân hàng Nhà nước

Thứ nhất, cần kiểm soát tăng trưởng và chất lượng tín dụng, tránh việc duy trì chính sách tiền tệ nới lỏng trong thời gian quá dài, dẫn tới hình thành bong bóng tài sản và thực hiện các biện pháp mang tính thị trường định hướng dòng vốn tín dụng vào khu vực sản xuất.

Thứ hai, cần sớm dỡ bỏ trần lãi suất huy động, hoặc chỉ áp dụng trần lãi suất với các kỳ hạn huy động rất ngắn (dưới 1 tháng) để thị trường có thể linh hoạt tự điều chỉnh, cân đối cung cầu về vốn.

Thứ ba, nên thận trọng hơn trong việc đưa ra các chính sách tiền tệ, kiểm soát chặt chẽ cung tiền phù hợp với tốc độ tăng trưởng GDP danh nghĩa bởi tăng trưởng tín dụng có dấu hiệu nóng, vượt xa tốc độ tăng trưởng GDP danh nghĩa có thể dẫn tới nguy cơ bùng nổ lạm phát và bong bóng tài sản trong giai đoạn sau.

Về phía NHTM

Thứ nhất, cần tích cực xử lý nợ xấu gắn liền với tăng trưởng tín dụng hiệu quả. Đây là 2 hoạt động có mối liên hệ chặt chẽ, tác động trực tiếp và hệ quả. Bên cạnh việc thực hiện các giải pháp xử lý nợ xấu mà các tổ chức tín dụng đã và đang thực hiện (thông qua công ty quản lý khai thác tài sản; xử lý dự phòng; phân loại đánh giá nợ để cơ cấu lại nợ…), các NHTM cần tập trung các giải pháp để tăng trưởng tín dụng hiệu quả, tăng thu nhập, bù đắp chi phí và tạo sự lan tỏa tích cực từ chính hoạt động tín dụng của mỗi tổ chức tín dụng.

Thứ hai, cần tiếp tục phát triển mạnh các hoạt động dịch vụ ngân hàng, phát triển và cung cấp dịch vụ tiện ích cho khách hàng, thu hút và mở rộng thị phần, tạo sự chuyển biến cơ bản từ thu nhập dịch vụ trong tổng thu nhập của ngân hàng. Tăng trưởng bền vững nhằm hạn chế bớt sự phụ thuộc vào hoạt động tín dụng tiềm ẩn nhiều rủi ro;

Thứ ba, NHTM cũng nên khai thác và sử dụng vốn hiệu quả, đúng bản chất kinh doanh và hoạt động trong lĩnh vực ngân hàng; Tập trung vốn cho lĩnh vực sản xuất kinh doanh, nền kinh tế thực; Đầu tư hợp lý trái phiếu chính phủ, tín phiếu NHNN để đa dạng hóa danh mục đầu tư, nhằm đảm bảo sự ổn định trong hoạt động mỗi khi thị trường biến động.

Tài liệu tham khảo:

1. Báo cáo hoạt động kinh doanh của các NHTM giai đoạn 2008-2015;

2. Imran, K., & Nishatm, M. (2013). Determinants of Bank Credit in Pakistan: A Supply Side Approach. Economic Modeling, 35(C), 384-390;

3. Guo, K., & Stepanyan, V. (2011). Determinants of Bank Credit in Emerging Market Economies. International Monetary Fund Working Paper, European Department, No. WP/11/51;

4. Hair, Anderson, Tatham, black, 1988. Multivariate Data Analysis, Prentical-Hall International, Inc;

5. Newman, K and Cowling, A., (1996). Service quality in retail bankng: the experience of two British clearing banks. International Journal of Bank Marketing, 14(6), 3-11.

Bài đăng trên tạp chí Tài chính kỳ II tháng 12/2016

CÙNG CHUYÊN MỤC

Giao dịch qua TPBank bị gián đoạn

14:20 , 12/12/2024