Năm 2018 - 2019, tín dụng tăng chỉ 15%, NIM ngân hàng khó cải thiện

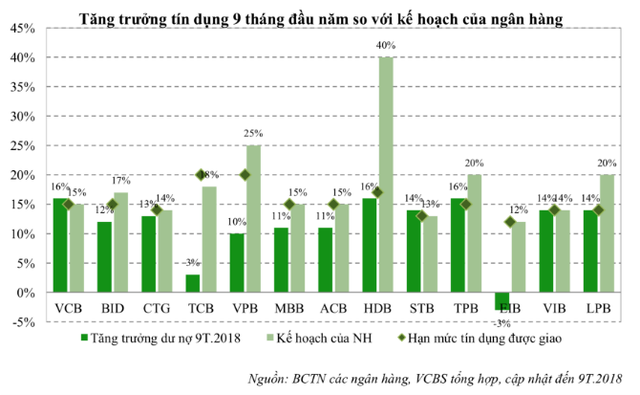

Theo dự báo của VCBS tốc độ tăng trưởng tín dụng năm 2018 thấp hơn năm 2017 và ở mức 14 – 15%. Tăng trưởng tín dụng năm 2019 có thể đạt mức trên 15%.

- 20-12-2018Sau hơn 3 tháng cho vay, nhóm tín dụng đen thu lãi hơn 1 tỉ đồng

- 20-12-20185 thẻ tín dụng dành riêng cho từng nhu cầu riêng biệt

- 19-12-2018Cán bộ ngân hàng lừa đảo trăm tỷ bằng chiêu 'tín dụng đen'

Tín dụng năm 2019 cũng chỉ tăng khoảng 15%

Theo báo cáo ngành ngân hàng năm 2019 của Công ty TNHH Chứng khoán Ngân hàng TMCP Ngoại Thương Việt Nam (VCBS), tăng trưởng tín dụng năm 2018 dự báo ở mức 14 – 15%. Tín dụng tập trung vào các ngành sản xuất kinh doanh, đặc biệt tại các lĩnh vực ưu tiên, các dự án lớn, trọng tâm trọng điểm theo chủ trương của Chính phủ.

Đối với nhiều ngân hàng đã sử dụng gần hết hạn mức tăng trưởng tín dụng trong 9 tháng đầu năm, nếu không được Ngân hàng Nhà nước phê duyệt gia tăng hạn mức, tổ chức tín dụng có thể cơ cấu lại danh mục tín dụng theo hướng: Cơ cấu tệp khách hàng theo đúng mục tiêu của ngân hàng; Thay thế nhóm khách hàng có NIM thấp bằng nhóm có NIM cao hơn; Kiểm soát cơ cấu cho vay bất động sản, tiêu dùng và các lĩnh vực tiềm ẩn rủi ro khác.

Trong năm 2019, với dự báo tăng trưởng GDP trên mức 6,5%, lạm phát dù đối mặt với nhiều thách thức nhưng vẫn trong tầm kiểm soát, tăng trưởng tín dụng được dự báo sẽ tăng cao hơn so với năm 2018 và không dưới 15%.

Trong đó, tốc độ tăng trưởng tín dụng tập trung phần lớn vào các TCTD có chất lượng tài sản tốt và đã xử lý xong nợ tồn đọng, ở phía ngược lại, tốc độ tăng trưởng sẽ kém khả quan đối với một số TCTD còn gặp khó khăn trong quá trình xử lý nợ xấu.

Lãi suất huy động chịu áp lực tăng

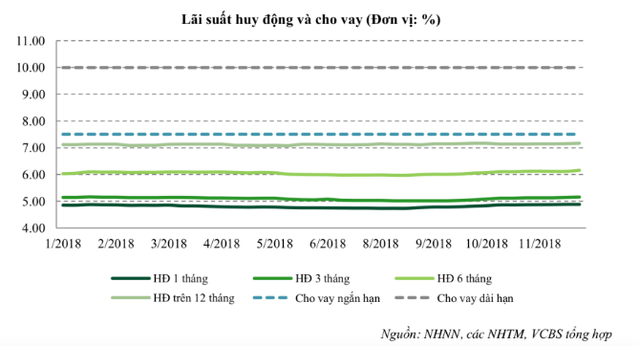

Lãi suất huy động tiếp tục chịu áp lực tăng, lãi suất cho vay khó có thể tăng tương ứng với lãi suất huy động.

Lãi suất huy động năm 2019 có thể tạo một mặt bằng mới với độ chênh lệch nhỏ khoảng 50 điểm cơ bản so với năm 2018. Một số yếu tố tác động chính bao gồm: Nhu cầu huy động tăng của các ngân hàng thuơng mại để đáp ứng các yêu cầu về tỷ lệ an toàn; Áp lực lạm phát tăng lên đáng kể so với cùng kỳ; FED tăng lãi suất USD gây áp lực lên lãi suất tương đối của VND.

Lãi suất cho vay khó có thể tăng trước các định hướng giữ mặt bằng lãi suất cho vay ổn định để hỗ trợ doanh nghiệp của Chính phủ và Ngân hàng Nhà nước. Các TCTD do đó sẽ cơ cấu danh mục cho vay nghiêng về hướng mở rộng các gói sản phẩm đem lại lợi suất cao hơn cho ngân hàng.

Ở một khía cạnh khác, lãi suất liên ngân hàng sẽ phụ thuộc vào thanh khoản của hệ thống ngân hàng trong từng thời kỳ. Trong đó, các nhân tố ảnh hưởng lên thị trường tiền tệ 2019 bao gồm: Yếu tố thời vụ; Lượng tiền gửi của Kho bạc Nhà nước tại hệ thống các ngân hàng thương mại cũng như tiến độ giải ngân vốn đầu tư công; Sự ổn định về tỷ giá cũng như dòng tiền được thu hút vào thị trường Việt Nam.

Đối với trần lãi suất liên ngân hàng, với dự báo lạm phát năm 2019 sẽ không vượt quá 4,5% dù áp lực hơn năm 2018, kỳ vọng mức trần lãi suất điều tiết thông qua nghiệp vụ thị trường mở sẽ ổn định ở mức 4,75%.

Tuy nhiên, dư địa để giảm là không đáng kể trong bối cảnh các yếu tố bất định được dự báo gia tăng. Đây cũng là tín hiệu khá tiêu cực đối với thị trường trái phiếu. Do đó, có thể nhà điều hành sẽ không lựa chọn giải pháp này trong trường hợp còn dư địa điều hành thông qua các biện pháp khác.

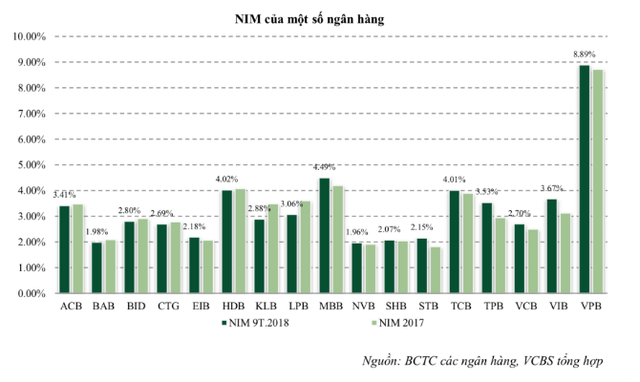

NIM ngân hàng năm 2019 khó cải thiện

Theo dự báo của VCBS, tỷ lệ thu nhập lãi cận biên (NIM) của hệ thống ngân hàng khó cải thiện trong 2019 do các nguyên nhân: Lãi suất huy động chịu áp lực tăng trong khi lãi suất cho vay cần được duy trì thấp để đảm bảo lợi thế cạnh tranh, thúc đẩy tăng trưởng kinh tế; Cải thiện cấu trúc vốn để đáp ứng các tỉ lệ an toàn theo quy định của thông tư 06 (tỷ lệ vốn ngắn hạn cho vay trung dài hạn tối đa là 40%).

Để cải thiện tình hình lợi nhuận, nhiều ngân hàng sẽ tìm cách gia tăng thị phần. Một trong những cách đó là phát triển mạnh thị trường tín dụng bán lẻ.

Khi phân khúc tín dụng dành cho doanh nghiệp lớn đã có dấu hiệu bão hoà, nhiều ngân hàng bắt đầu chuyển hướng mở rộng sang thị trường bán lẻ (bao gồm khách hàng cá nhân và doanh nghiệp vừa và nhỏ).

Đặc biệt đối với các ngân hàng quy mô vừa và nhỏ, việc gia tăng thị phần bán buôn và cạnh tranh với các ngân hàng lớn trong quy mô tín dụng hay chính sách giá là điều khó khăn, vì vậy phát triển phân khúc bán lẻ là lựa chọn hợp lý hơn.

Trong thị trường tín dụng bán lẻ, phân khúc tài chính tiêu dùng được nhiều ngân hàng chú trọng nhờ lợi suất cho vay cao cũng như sự linh hoạt trong quy trình tín dụng.

Phân khúc này được dự báo sẽ tiếp tục được mở rộng trong những năm tiếp theo dựa trên: Quy mô dân số khá lớn với 94 triệu dân và thu nhập bình quân đầu người đang tăng; Quy mô ngày càng tăng của thị trường tài chính tiêu dùng trong nước (tỷ trọng tín dụng tiêu dùng trong tổng tín dụng chiếm khoảng 18% tính đến tháng 6/2018); Nhiều cơ hội đầu tư cho nhà đầu tư trong và ngoài nước thông qua việc góp vốn, hợp nhất, sáp nhập các công ty tài chính tiêu dùng hiện hữu trên thị trường.

Mặc dù vậy, tín dụng tiêu dùng vẫn là một lĩnh vực tiềm ẩn nhiều rủi ro khi hệ thống quản trị rủi ro và thu hồi nợ của công ty cần được đầu tư và nâng cấp, trong khi công ty dễ bị ảnh hưởng bởi những yếu tố vĩ mô như lãi suất hay tỷ giá.

BizLive